2000万円というまとまった資金が手元にあるとき、ただ預金しておくだけでは資産価値の維持は難しい時代です。インフレによる購買力の低下や預金金利の低迷を考えると、「資産を守る」「資産を増やす」ための運用が重要になります。

近年話題となった「老後2000万円問題」も、こうした資産運用の必要性を多くの人に意識させるきっかけとなりました。

とはいえ、いざ運用を始めようとすると「失敗したらどうしよう」と不安を感じる方も少なくありません。しかし、初心者であっても、目的に合った投資先を選ぶことで、リスクを抑えながら堅実な資産運用は十分に可能です。

本記事では、2000万円を賢く運用するための基本的な考え方から、投資先の比較、10年後のシミュレーションまでを初心者にも分かりやすく解説します。

こんな方にはヘッジファンドもおすすめ!

- 大金を運用する自信がない

- 投資の勉強や分析に当てる時間がない

- 運用を専門家に任せたい

- 市場平均以上のリターンを狙いたい

ヘッジファンドなら、手間なくプロの運用で高いリターンを目指せます。

| ハイクア インターナショナル | アクション | |

|---|---|---|

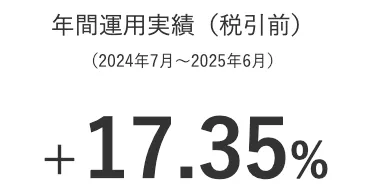

| 年利 | 12%(固定) | 17.35% 前年実績 |

| おすすめ ポイント | 事業融資による堅実リターン 年12%の安定した利回り 3か月毎に配当を受け取れる 代表や投資先企業の信頼性が高い | 毎月安定したリターン 前年度の実績は+17.35% 複数戦略でリスクヘッジ 会社や代表の実態が明確 情報の公開度が高い |

| 最低投資額 | 500万円 | 500万円 |

| 無料相談 | 可能 | 可能 |

| 解説箇所 | こちら | こちら |

では早速、貯金2000万円の運用方法や考え方について、詳しく見ていきましょう。

貯金が2000万円超えたら資産運用すべき理由

日本では「とりあえず銀行に預けておけば安心」と考える傾向がありますが、実はその選択こそが、資産価値を減らすリスクにつながることもあるのです。

2000万円を「ただ貯金する」のではなく、「資産運用すべき」といえる理由は、主に4つあります。

銀行預金は万能ではない|インフレリスクとペイオフの落とし穴

銀行預金は日本人にもっとも身近なお金の預け先であり、かつ唯一の元本保証商品であることから、多くの人が「とりあえず安心」と資産を預けたままにしがちです。

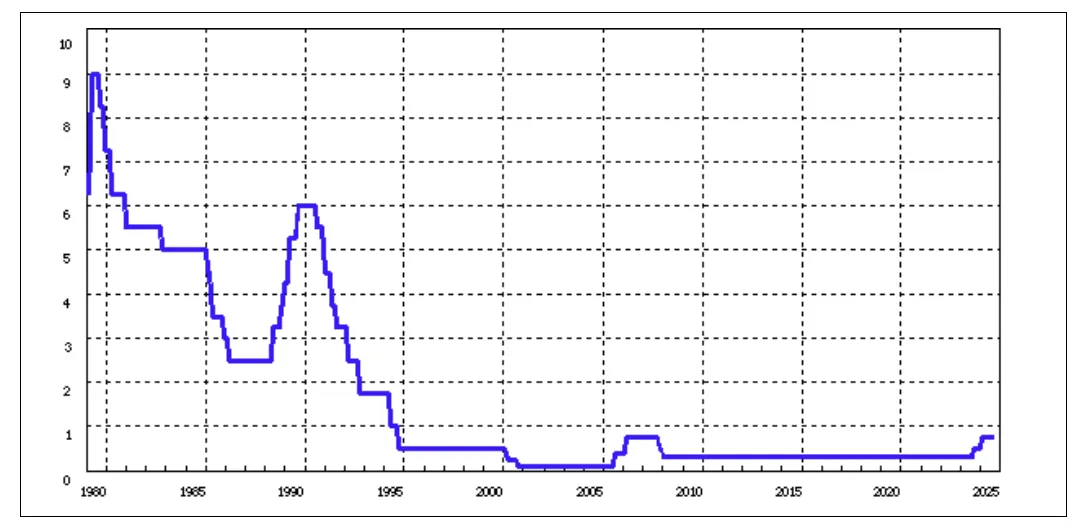

しかし、日本では長年にわたり低金利状態が続いており、2024年にマイナス金利は解除されたものの、預金の金利は0.02〜1%前後にとどまり、依然として「銀行にお金を預けるだけで増やす」ことは難しい状況です。

出典:日本銀行

例えば金利1%では、2000万円もの大金を1年間預けても、税引後の利息はわずか約1万6000円にしかならないのです。

さらに、インフレ率が銀行預金の利率を上回ると、預金は名目上は増えていても物価上昇に追いつけず、実質的な価値は減ってしまいます。

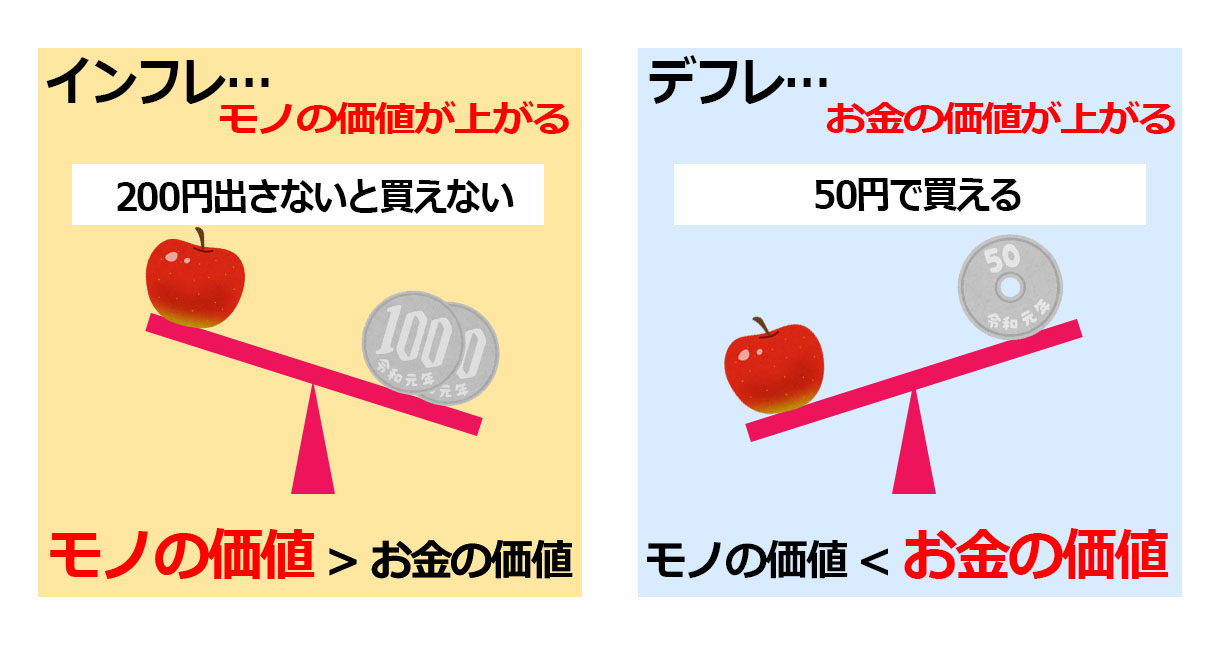

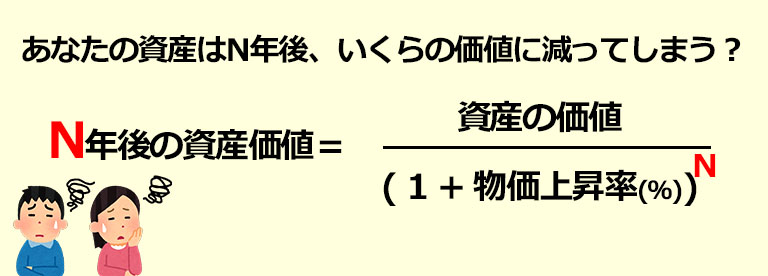

インフレとは?

インフレとは、物価が上昇することでお金の価値が下がる現象を指します。 たとえば同じ100円で買えていたリンゴが、インフレによって200円出さないと買えなくなる状態です。

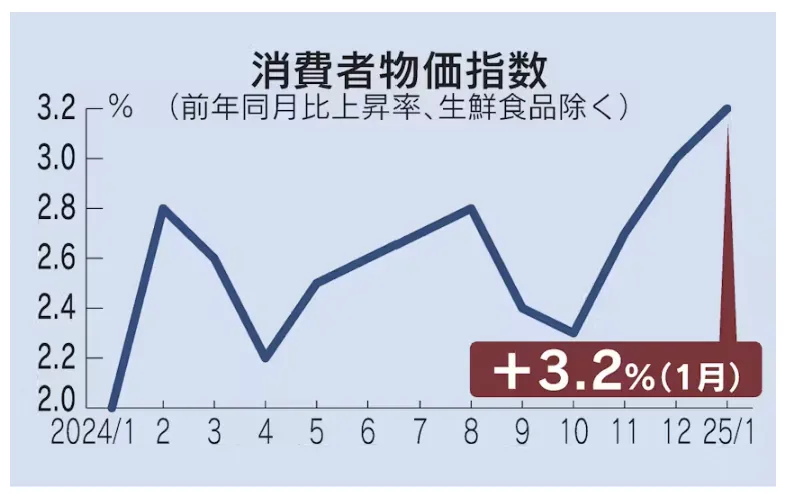

日本銀行では、物価安定の目標を年2%に設定していますが、2022年には原材料価格の高騰や円安の影響でこの目標を超え、4%近い上昇率に達しました。その後も足元では2%を大きく上回る状態が続いています。

仮に年2%のインフレが10年続けば、2000万円の実質の購買力は約1600万円分に低下し、400万円分の価値が目減りする計算になります。

インフレによる資産価値の目減りを防ぐには、インフレ率を上回る利回りで2000万円を運用する必要があります。しかし、現在の銀行金利ではそれが難しいため、積極的な運用が不可欠なのです。

またもう一点、銀行自体のリスクにも注意が必要です。万が一破綻した場合、預金保険制度(ペイオフ)で保護されるのは1金融機関あたり元本1000万円とその利息までに限られます。つまり1000万円を超える預金は保証されない可能性があります。

このように「低金利による利息の少なさ」「インフレによる資産価値の目減り」に加えて、「銀行破綻リスク」という要素も存在するため、銀行預金だけに資産を置いておくことには限界があるのです。

老後2000万円問題への備え

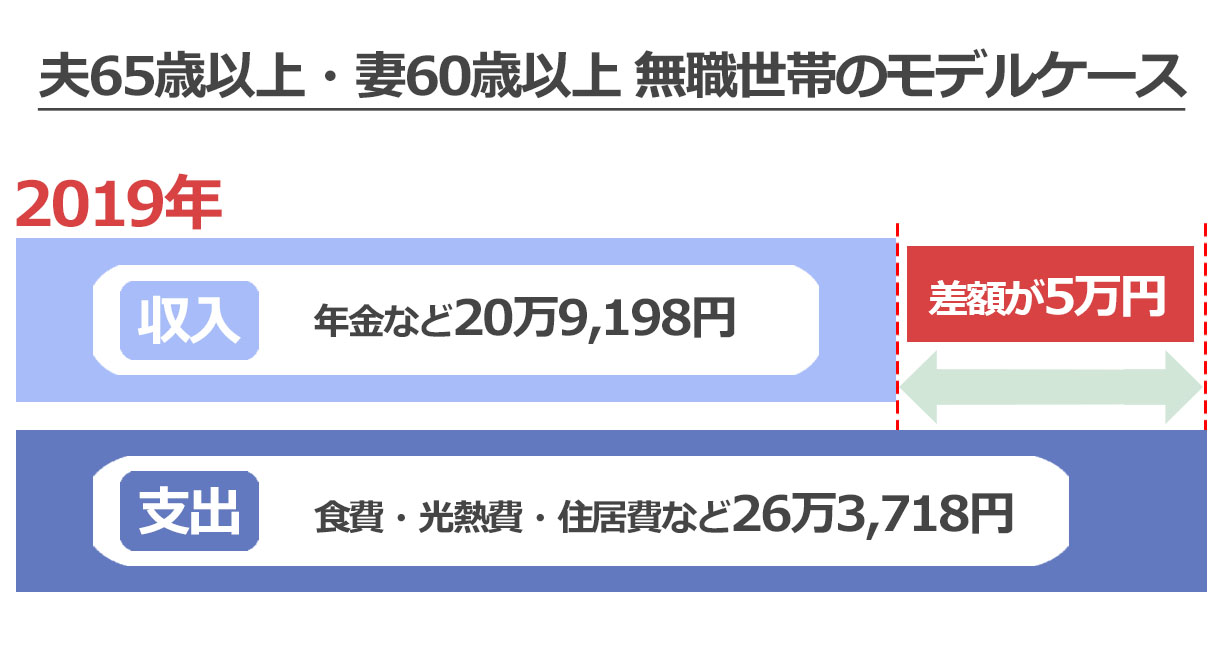

2019年の金融庁の報告書で話題となった「老後2000万円問題」では、年金だけでは老後の生活費が不足し、30年程度の老後生活を送る場合に約2000万円の不足が生じることが明らかになりました。

収入と支出の差である不足額約5万円が毎月発生する場合には、20 年で約 1,300 万円、30 年で約 2,000 万円の取崩しが必要になる。

引用:金融審議会|市場ワーキング・グループ報告書

具体的には、高齢夫婦無職世帯の生活費が月約26.3万円であるのに対し、年金収入は約20.9万円にとどまります。結果として毎月約5万円の赤字が生じ、30年続けば累計で約2000万円の不足になる計算です。

さらに、前述の通り、2022年以降は物価上昇率が2%を超えており、今後は公的年金で賄えない生活費(=自分で準備しなければならない資金)が2000万円を優に超える可能性があるのです。

加えて、医療費や介護費、住宅の修繕費などの負担増、少子高齢化による年金の引き下げ、さらには旅行や趣味といった支出を考えれば、必要な老後資金は2000万円を大きく上回ることも想定されるため、貯金が2000万円あっても老後への備えは十分ではないのです。

労働収入外の収入源を持てる

私たちが収入を得る方法は、自分が働く以外に、預貯金を資産運用に回して「お金に働いてもらう」方法があります。

仮に、冒頭で紹介したヘッジファンドに投資し、年利10%ほどで2000万円を運用した場合、10年で3000万円以上の投資利益が得られる可能性もあります。

これは、労働による収入とは別に得られる「もう一つの収入源」として、将来の安心にもつながります。

実際、私たちが働ける時間や体力には限りがあり、労働収入だけでは全ての支出をカバーし、十分な貯蓄を確保するには限界があります。

加えて、年齢や健康などの理由で働けなくなるリスクを考えれば、今のうちにお金にも働かせる仕組みを整えておくことは、賢い備えと言えるでしょう。

2000万円あったら資産を効率的に増やせる

資産運用では、元本 (投資金額) が大きいほど増え方も大きく、効率的に資産を育てることができます。

投資元本の大きさと利益は比例しますので、同じ利回りで資産運用するにしても、少額投資より何倍も高い投資効率で資産運用をすることができるのです。

たとえば、同じ年利5%で10年間運用した場合でも、元本が100万円なら約163万円(+63万円)にしかなりませんが、2000万円なら約3260万円(+1260万円)へと大きく膨らみます。

| 元本 | 年利5%で10年運用した 場合の想定資産額 | 増加額 |

|---|---|---|

| 100万円 | 約163万円 | +63万円 |

| 2000万円 | 約3,260万円 | +1,260万円 |

また、2000万円という金額は、運用利回りや運用期間によっては1億円を目指すことも現実的に可能な資産規模です。

このように、まとまった資金を運用に回すことで、老後の安心はもちろん、FIRE(早期リタイア)や趣味・旅行など、人生の選択肢そのものが大きく広がる可能性を秘めているのです。

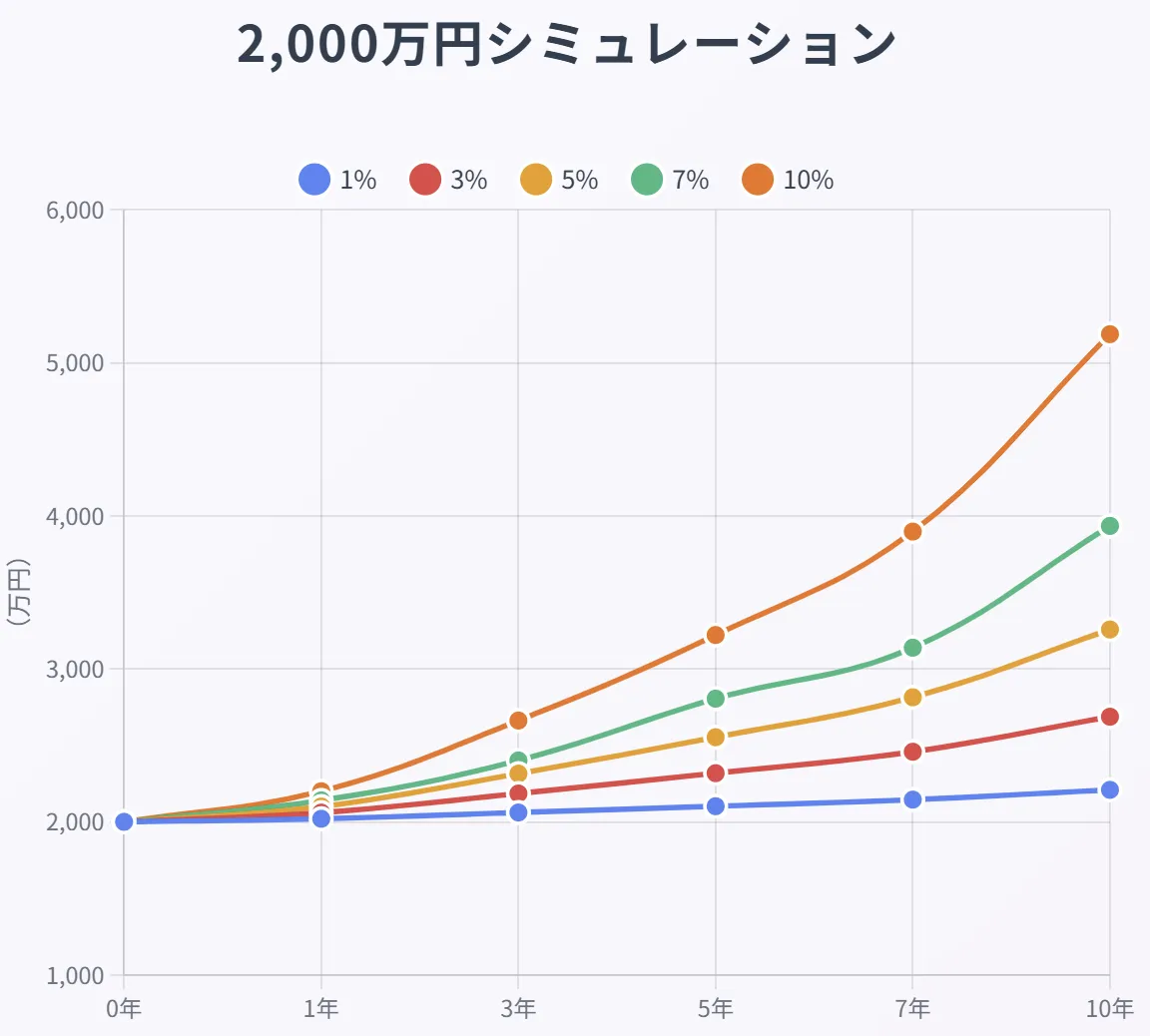

では実際に、2000万円を運用した場合にどのくらい資産が増えるのか、利回り別にシミュレーションを見てみましょう。

2000万円を10年運用するといくらになる?利回り別シミュレーション

こちらは、2000万円を利回り別に10年間運用した場合のシミュレーションを、表とグラフにまとめたものです。

| 利回り | 1年後 | 3年後 | 5年後 | 7年後 | 10年後 |

|---|---|---|---|---|---|

| 1% | 2,020万円 | 2,060万円 | 2,102万円 | 2,144万円 | 2,209万円 |

| 3% | 2,060万円 | 2,185万円 | 2,318万円 | 2,459万円 | 2,687万円 |

| 5% | 2,100万円 | 2,315万円 | 2,552万円 | 2,814万円 | 3,257万円 |

| 7% | 2,140万円 | 2,450万円 | 2,805万円 | 3,211万円 | 3,934万円 |

| 10% | 2,200万円 | 2,662万円 | 3,221万円 | 3,897万円 | 5,187万円 |

データの通り、2000万円を運用する場合、年利1%では10年間運用しても約2209万円とわずかな増加にとどまります。近年は1%前後の金利を提供する銀行もありますが、年1%以上のインフレが続けば実質的な資産価値はむしろ目減りしてしまいます。

一方で、年利5%や7%で複利運用すれば10年後には3000万〜4000万円台に達し、10%なら5000万円超えも見込めます。利回りの違いが10年後にこれほどの差を生むのは、まさに複利の力によるものです。

このシミュレーションからも、2000万円をただ預けておくのではなく、将来を見据えて効率的に運用することがどれだけ重要か、お分かりいただけるでしょう。

では実際に、どのような投資先や運用方法を選べばよいのでしょうか。次章では、2000万円のおすすめ投資先・運用方法13選をご紹介します。

2000万円のおすすめ投資先・運用方法12選

投資元本が2000万円もあれば、投資先も多種多様です。ここでは、2000万円の運用方法12選を運用スタイル別にまとめました。

元本保証型の投資商品はこれだけではインフレに弱いため、他の投資先と組み合わせることで、安定性と成長性を両立したポートフォリオを構築できます。

ではそれぞれ、詳しく見ていきましょう。

プロ任せで高利回りを狙う(年利10%~)|プライベートデットファンド・ヘッジファンド

まず、プロに任せて高度な戦略を使いたい層におすすめするのは、プライベートデットファンドとヘッジファンドです。

| 金融商品 (年利目安) | (シミュレーション) 1000万円を10年間運用した場合 | 特徴 |

|---|---|---|

| プライベートデット (10%前後) | 予想資産額約2600万円 ※年利10%で複利運用した場合 | 未公開企業への貸付型の投資。相場環境に左右されにくく、利息収入で安定したリターンが期待できる。 |

| ヘッジファンド (10%~) | 予想資産額約2600万円 ※年利10%で複利運用した場合 | プロに運用を任せて、多様な戦略で相場の上下に左右されにくい収益を狙う。 |

1. プライベートデットファンド

プライベートデットファンドは、投資家が資金を拠出し、その資金を未公開企業などに貸し付けることで 利息収入を得る仕組みの投資商品です。

株式のように価格変動による値上がり益を狙うのではなく、貸付金利によってリターンを得るため、相場環境の影響を受けにくいのが特徴です。

伝統的な社債より高い利回りが期待でき、安定性と収益性のバランスを重視したい投資家に選ばれています。

| 期待利回り | 年8〜12%程度 (ファンドや案件毎に異なる) |

|---|---|

| 資産の増え方 | 1000万円を年10%で10年間複利運用した場合→約2593万円に成長 ※25年なら1億円超も視野 |

| メリット | ・企業等への貸付により高利回りを狙える ・株式市場などの相場に左右されにくい ・利息収入中心のためキャッシュフローが安定しやすい |

| デメリット | ・投資先企業の信用リスクを負う ・最低投資額が500万円〜1000万円と高額 ・ファンドによっては資金ロック期間が長く流動性が低い場合がある |

| おすすめの人 | ・値動きよりも安定収益を重視したい人 ・株式市場と相関の低い資産をポートフォリオに組み込みたい人 ・長期で資産を育てながら安定したインカムを得たい人 |

| 始め方 | 運用会社に問い合わせ、面談を経て契約・入金 |

特に近年は、世界的な低金利環境や市場の不安定さを背景に、株式や債券に依存しない運用先としてプライベートデットが機関投資家からも注目を集めています。

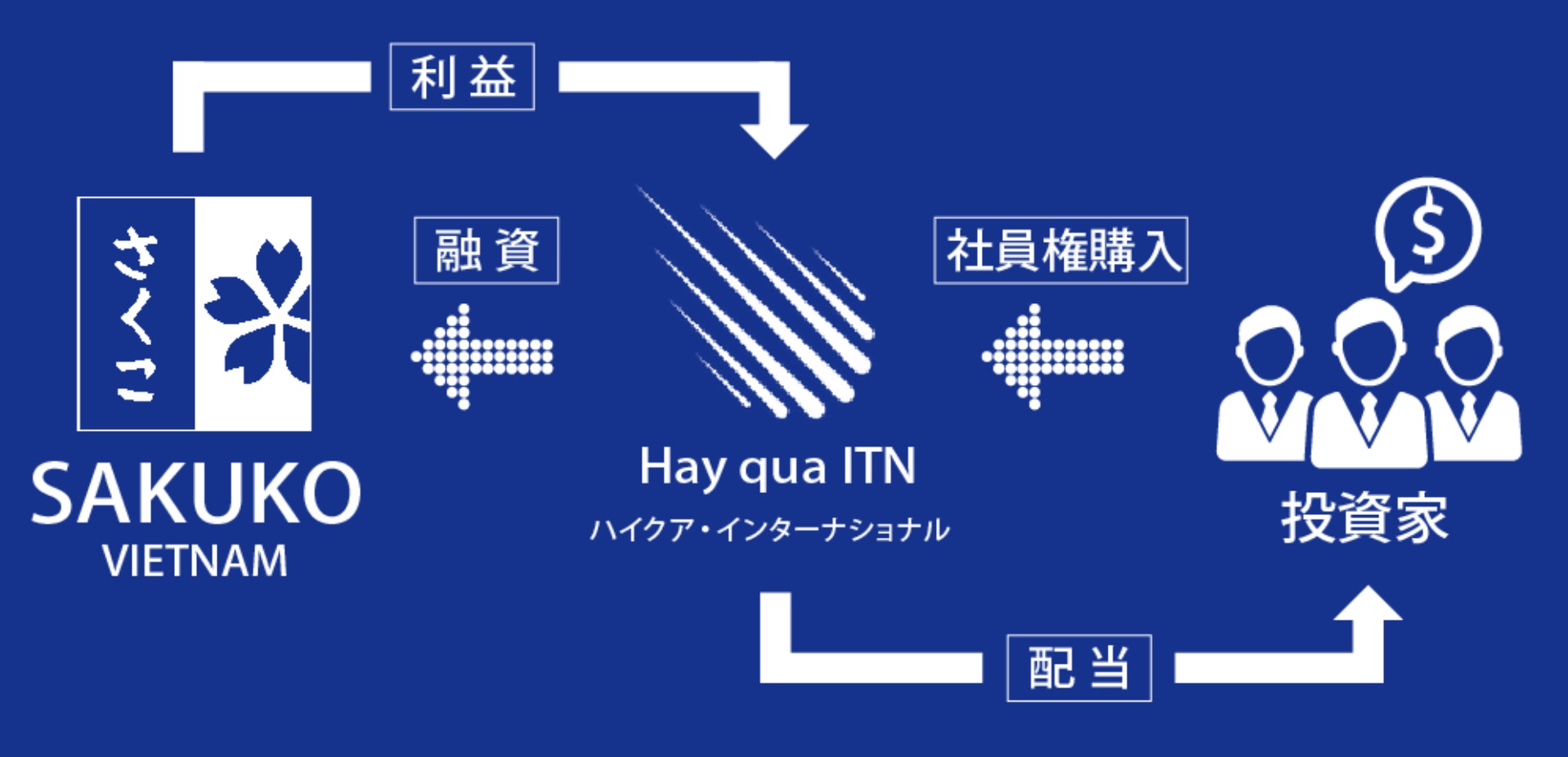

日本でも、こうした背景を受け、個人投資家向けにプライベートデットファンドを提供する運用会社が登場しています。その代表的な例が ハイクア・インターナショナル です。

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用会社 | ハイクアイインターナショナル合同会社 |

| 代表社員 | 梁榮徹 |

| 設立 | 2023年 (※SAKUO VIETNAM設立:2011年) |

| 投資対象 | ベトナム企業 (SAKUO VIETNAMへの事業融資) |

| 年間利回り | 年間利回り12% (3ヶ月ごとに3%の配当) |

| 配当の受取り | 3ヶ月ごとに受取、または再投資 |

| 投資対象者 | 個人・法人 |

| 最低投資額 | 500万円 |

| 投資方法 | 問い合わせ→オンライン面談または対面で相談 (無料) |

| おすすめ ポイント | ・事業融資による堅実なリターン ・年12%の安定した利回り ・3か月毎に(3%×年4回)配当を受取可 ・6年で約2倍の資産形成が可能 ・代表や投資先企業の信頼性が高い |

ハイクア・インターナショナル(以下、ハイクア社)は、2023年に設立された日本の運用会社です。

同社は、グループ会社であるベトナムの日系企業 SAKUKO Vietnam Co., Ltd.(以下、SAKUKO社) に対する事業融資を通じて、投資家に年利12%の固定配当を提供する新興国企業融資型ファンドを運用しています。

配当は年4回(1月、4月、7月、10月)に分けて支払われ、各回3%ずつ、年間で12%の利回りを受け取れます。たとえば500万円を投資すれば、3ヶ月ごとに15万円、年間で60万円の配当(税引前)を受け取れ、運用6年で資産はおおよそ2倍に増える計算です。

投資の仕組みはシンプルで、投資家がハイクア社に出資し、ハイクア社がその資金をSAKUKO社に貸し付けます。SAKUKO社は約定通りに利息をハイクア社に返済し、ハイクア社はその利息をもとに投資家へ配当を行うという流れです。

ベトナムは金利水準が高く、銀行からの借入には年10〜14%の金利がかかることもあるため、直接融資には高い需要があります。

融資先であるSAKUKO社は、ベトナム国内で日本製品専門店35店舗、スイーツ店11店舗、ビジネスホテル2棟を展開し、年商は約25億円に達します。また、2026年にはベトナムのUPCOM市場への上場を予定しており、さらなる事業拡大を進めています。

ハイクア社への投資は、最低投資額が500万円からと、一般的なヘッジファンドに比べて参加しやすく設計されています。

価格変動のない企業融資型のため、株式や債券よりも運用が読みやすく、資産目標に向けた計画的な運用が可能です。3カ月ごとの安定した配当や、新興国の成長性を取り入れたい方にも適した選択肢といえるでしょう。

ハイクア社では、公式サイトから無料の資料請求や個別相談が可能です。高利回りと実体経済に根ざした投資に関心がある方は、まずは相談を通じて情報収集から始めてみてはいかがでしょうか。

\ まずは無料相談から /

公式サイト:https://hayqua-international.co.jp/

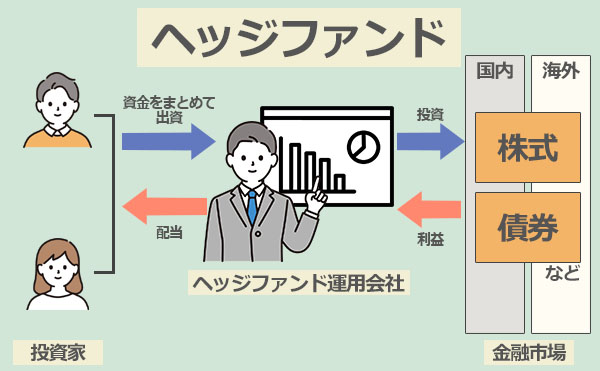

2. ヘッジファンド

ヘッジファンドは、投資家が資金を預けると、ファンドマネージャーが高度な戦略で運用し、その成果が利益として投資家に分配される仕組みです。

投資信託と同じく「プロに任せる運用」ですが、決定的に異なるのは 戦略の自由度。株式や債券に限らず、不動産・通貨・デリバティブなど多様な資産を組み合わせ、相場環境に応じて柔軟に戦略を切り替えられます。

その結果、上昇相場ではリターンを追求し、下落相場でも損失を抑えつつ利益を狙える という強みを持っています。個人では難しい高度な手法を経験豊富なプロに任せられるのが、ヘッジファンドが注目される理由です。

| 期待利回り | 年10%~ (ファンドや戦略によって異なる) |

|---|---|

| 資産の増え方 | 1000万円を年10%で10年間複利運用した場合→約2593万円に成長 ※25年なら1億円超も視野 |

| メリット | ・プロに任せて高度な運用が可能 ・下落相場でも利益を狙える戦略がある ・個人では難しい多様な手法を活用できる ・高い利回りが期待できる |

| デメリット | ・まとまった手数料が発生する ・最低投資額が500万円〜1000万円と高額 |

| おすすめの人 | ・個人での投資に自信のない人 ・大きな資産を効率的に増やしたい人 ・相場に関わらず安定した成長を狙いたい人 ・運用をプロに任せ手間をかけたくない人 |

| 始め方 | 運用会社に問い合わせ、面談を経て契約・入金 |

1000万円規模の資産を自分一人で安定的に増やし続けるのは難しく、年利10%を維持するのはプロでも簡単ではありません。その点、ヘッジファンドなら高度な運用戦略を活用しながら積極的なリターンを狙えるのが魅力です。

日本国内でも、実際に個人投資家がアクセスできるヘッジファンドは存在します。例として「アクション合同会社」や「GFマネジメント」などがあり、それぞれ特色ある戦略で投資家から注目を集めています。

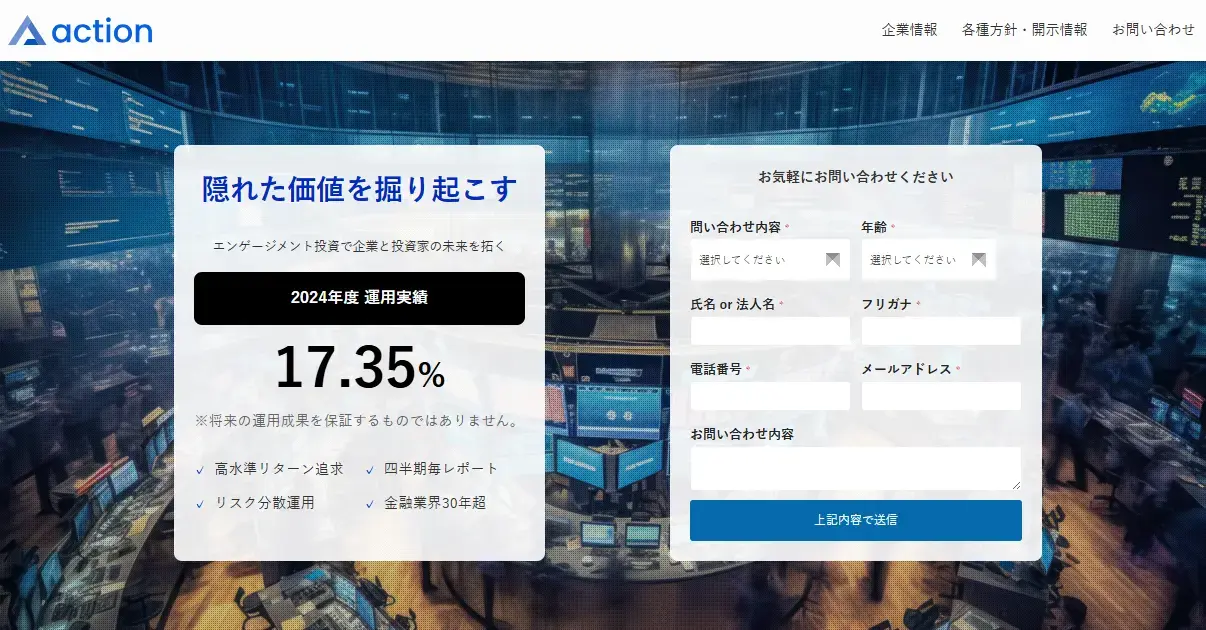

アクション合同会社

| 公式サイト | アクション公式サイト |

|---|---|

| 運用会社 | アクション合同会社 |

| 代表社員 | 古橋弘光 |

| 設立 | 2023年 |

| 投資対象 | ・事業への直接投資 ・バリュー株投資 |

| 年間利回り | 17.35% ※2024年7月〜2025年6月 |

| 利益の受取り | 下記選択が可能 ・決算時に配当として受け取る ・配当を再投資して元本を増やす |

| 投資対象者 | 個人・法人 |

| 最低投資額 | 500万円 |

| 投資方法 | 問い合わせ→オンラインまたは対面で相談 (無料) |

| おすすめ ポイント | ・トレイダーズインベストメント元代表取締役の古橋弘光氏がファンドマネージャーを務める ・2024年度は17.35%という実績を残す ・事業投資やWeb3事業、ファクタリングなど株以外にも分散投資 ・積極的なアクティビスト投資で直接的に会社の改善を行う ・会社や代表の実態が明確で信頼性のあるファンド |

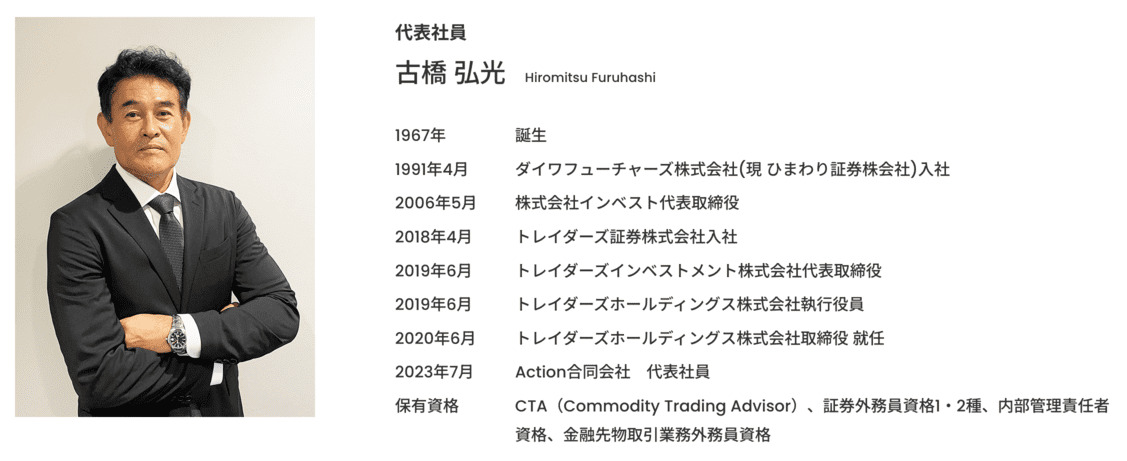

Action合同会社(アクション社)は、トレイダーズインベストメント元代表取締役の古橋弘光氏がファンドマネージャーを務めるヘッジファンドです。

古橋氏はCTA(Commodity Trading Advisor)資格や商品先物取引や金融先物取引に関する豊富な実務経験を持ち、その専門性が運用の要となっています。

また、戦略顧問には、三菱銀行、ドイツ証券、UBS証券、メリルリンチ証券などを経て衆議院議員も務めた木内孝胤氏が参画しており、運用チームの厚みと信頼性が感じられます。

アクションが掲げる投資戦略は「ポートフォリオ投資戦略」「株式の成長投資戦略」「エンゲージメント・アクティビスト投資戦略」の三本柱です。

- ポートフォリオ投資戦略

- 株式の成長投資戦略

- エンゲージメント・アクティビスト投資戦略

特に特徴的なのは、多様な資産に分散投資を行うポートフォリオ投資戦略であり、株式や債券に加え、事業への貸付、ファクタリング、Web3事業など幅広い対象にアプローチしている点です。

また、同社はエンゲージメント・アクティビスト投資も積極的に取り入れています。

これは投資先企業の株式を一定割合取得し、経営に直接影響を与えることで企業価値を高め、株主利益の最大化を図る手法です。企業に対して直接的なアプローチが可能であるため、投資成功の確率を高められる点が大きな特徴となっています。

2024年度の年間成績は+17.35%と高いパフォーマンスを記録しており、安定性と収益性を両立していることが確認できます。四半期毎に詳細な実績を開示しており、透明性の高さは同業他社と比較しても際立っています。

最低投資額は500万円からと設定されており、ヘッジファンドとしては比較的低い金額でスタートできる点も魅力です。

公式サイトからは無料相談(オンライン面談にも対応)の予約が可能で、担当者との面談を通じて詳細情報を得ることができます。

\ 前年度実績17.35% /

公式サイト:https://action-goudou.co.jp/

GFマネジメント

| 公式サイト | GFマネジメント公式サイト |

|---|---|

| 運用会社 | GF Management合同会社 |

| 代表社員 | 椎名光太朗 |

| 設立 | 2023年 |

| 投資対象 | 日本大型株(J-Prime戦略) |

| 年間利回り | 過去平均29% ※設立前のファンドマネージャーの運用成績 |

| 最低投資額 | 1000万 (500万~相談可) |

| 投資方法 | 問い合わせ→オンラインまたは対面で相談(無料) |

| おすすめ ポイント | ・UBS、モルガン・スタンレー出身のファンドマネージャーが運用 ・年平均リターン29% ・過去5年で277%の運用成績 ・中〜長期投資向けのヘッジファンド |

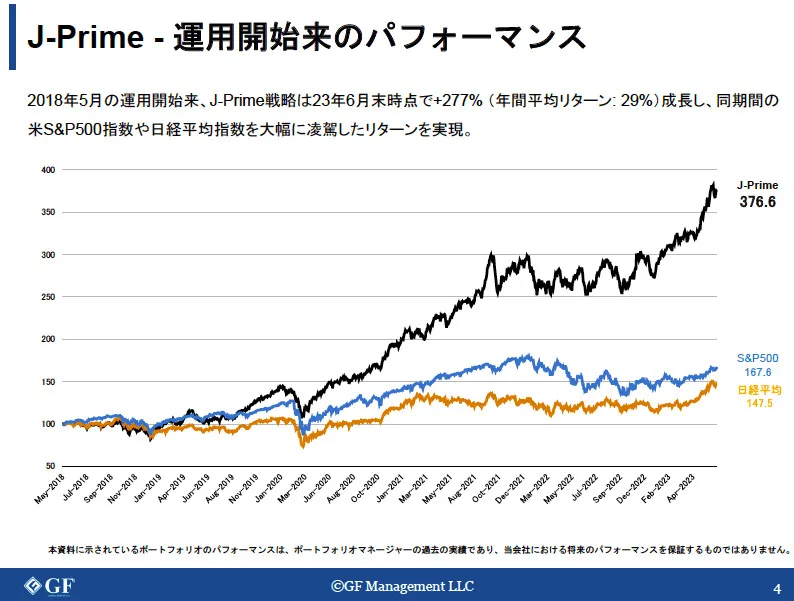

GFマネジメントは、過去5年間の平均年間利回り29%、累積リターンでは実に277%という高い実績を残しているヘッジファンドです。

運用を担うファンドマネージャーは、ロンドン・スクール・オブ・エコノミクス(LSE)で修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門にて、日米・日欧間のクロスボーダーM&Aを担当。

その後、シンガポールのファミリーオフィスで株式運用を経験し、2018年に独立。その実力を買われ、現在はGFマネジメント合同会社にてポートフォリオ運用を統括しています。

同ファンドの最大の特徴は、「J-Prime戦略」と呼ばれる投資アプローチにあります。

これは日本の大型株や指数連動型ETFなどから厳選した20〜30銘柄を中長期(3〜5年)で保有し、企業の本質的価値と市場成長を捉えて利益を狙うものです。

銘柄選定は、「ビジネスの収益力と成長性」、「競合優位性」、そして「そもそもその市場自体が成長しているか」といった複数の基準に判断され、いずれか一つでも欠けている銘柄は除外されます。

この厳密なプロセスにより、日経平均やS&P500といった代表的なインデックスを大きく上回る成果をあげています。

とはいえ、運用期間中にマイナスリターンとなる年もないわけではなく、直近5年間のうち2回はマイナスとなっています。

ただし、短期的な値動きを受けながらも、最終的に5年で成長率277%(約4倍)という圧巻の成績を実現している点は、長期視点での投資において心強い要素だといえるでしょう。

投資金額は、500万円から相談可能と投資初心者でも比較的始めやすい設定となっています。

情報漏洩の観点から、公式サイトや一般公開されている資料では詳細な投資内容や保有銘柄については非公開となっていますが、無料の資料請求や個別面談を通じてより具体的な情報に触れることが可能です。

長期での成長を狙いたい方は、まずは公式サイトから問い合わせを行い、面談を通じて運用方針や戦略への理解を深めてみるとよいでしょう。

\ 日本の大型株で運用 /

公式サイト:https://gfmgmt-llc.com/

自己運用で経験を積む投資先(年利5~10%)|個別株(日本株/海外株)

人に運用を任せるのではなく、自分で学びながら積極的にリスクを取って運用したい層には、個別株投資という方法があります。

| 金融商品 (年利目安) | (シミュレーション) 2000万円を10年間運用した場合 | 特徴 |

|---|---|---|

| 株式投資 (4-5%) | 予想資産額 2960万円~3260万円程 | 自分で株式銘柄を選んで投資。 値上がり益・配当を狙える。 ただし運用に関する知識が必要。 また銘柄分散も限定的になるため、相場変動の影響を受けやすい。 |

3. 個別株投資 (日本株/海外株)

個別株投資とは、投資家が自ら銘柄を選んで企業の株式を購入し、その企業の成長や業績に応じた株価上昇や配当によってリターンを狙う方法です。

プロに運用を任せるのではなく、自分自身で分析・判断を行いながら投資を進めるため、投資の経験を積みたい人に向いています。

株式投資では、証券会社の口座を通じて日本株や海外株を購入し、指値や成行注文を使って自由に売買を行いながら利益を狙います。

平均的なリターン目安は年利4~5%程度ですが、銘柄選定のセンス次第ではより高い利回りを狙うことも可能。逆に、値上がり益より分配金に注目して安定的なインカム収益を得る戦略もあります。

一方で株価は相場環境や企業業績に大きく左右され、利益の幅も大きい反面、損失リスクも避けられません。

下落リスクを抑えるには分散が必要ですが、1000万円規模では数銘柄〜十数銘柄に投資できるにとどまり、投資信託やETFのように広範な分散は難しく、集中投資になりやすい点にも注意が必要です。

投資を始める前にある程度の勉強は欠かせませんが、自分で判断しながら資産を増やしていきたい方は、株式投資が選択肢となります。

| 期待利回り | 4~5% |

|---|---|

| 資産の増え方 | 1000万円を年5%で10年間複利運用した場合→約1628万円程に成長 |

| メリット | ・自分で銘柄や取引方法を決められる ・運用に無駄な手数料がかからない ・配当収入と株価上昇の両面でリターンを得られる ・投資スキルを身につける実践経験になる |

| デメリット | ・企業分析や情報収集の負担が大きい ・実際の運用に手間と時間を取られる ・少数銘柄への投資となり、分散効果が限定的 ・相場変動の影響を受けやすく、短期的に資産が大きく上下する |

| おすすめの人 | ・自分の判断で投資を進めたい人 ・投資の経験やスキルを積みたい人 ・値動きの大きさを許容できる人 ・無駄な手数料を払いたくない方 |

| 始め方 | 証券会社に口座を開設して入金し、株式銘柄を個別に購入する |

分散投資で市場平均を取り込む (年利4~7%)|投資信託・ETF・REIT

手間をかけずに幅広い銘柄へ投資し、市場全体の成長を取り込みたい人には、投資信託・ETF・REITという選択肢があります。

| 金融商品 (年利目安) | (シミュレーション) 2000万円を10年間運用した場合 | 特徴 |

|---|---|---|

| 投資信託 (2-7%) | 予想資産額 約2400万〜4000万円弱 | 手数料を支払う代わりに投資のプロに運用を任せられる。 少額から数百銘柄へ分散可能。 |

| ETF (2-7%) | 予想資産額 約2400万〜4000万円弱 | 投資信託と同様にプロが運用を行うが、株式のように市場で売買可能。 コストが低く、透明性・流動性も高い。 |

| リート (4-5%) | 予想資産額 約3000万〜3260万円弱 | 不動産に分散投資でき、家賃収入を原資とした分配金を受け取れる。 比較的高い分配利回りが魅力。 |

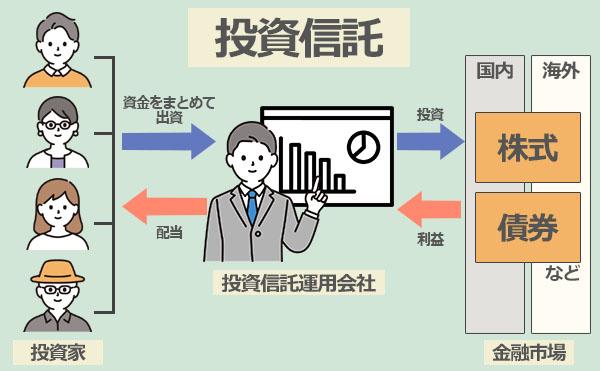

4. 投資信託

投資信託は、投資家から集めた資金をひとつの大きなファンドとしてまとめ、専門の運用会社が株式・債券・不動産などに分散投資する仕組みです。

個人投資家は少額から参加できるうえ、運用や銘柄選定をプロに任せられる点が大きな特徴です。

投資信託を一本選んで投資するだけでも、幅広い銘柄に分散投資できるため、リスク分散効果が高いのもメリットです。

一方で、投資信託には信託報酬などの運用コストが発生するため、手数料が引かれても手元にしっかり利益が残るだけのリターンを出しているファンドを見極めて選択する必要があります。

さらに、前述のヘッジファンドと比べると、投資信託は下落相場でとれる手段が限られており、市場全体が下がればファンドの基準価額も下落しやすい点には注意が必要です。

| 期待利回り | 2-7% |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合→約1200万〜2000万円程度に成長 |

| メリット | ・手間と時間を掛けずに分散投資できる ・まとまったリターンを狙いに行ける ・証券会社やネットで手軽に購入可能 ・100円程度の少額から投資できる |

| デメリット | ・割高な運用手数料が発生しがち ・相場が悪い時は利益を出しにくい |

| おすすめの人 | ・個人での投資に自信のない人 ・仕事などで投資に時間や手間を掛けられない人 |

| 始め方 | 証券会社で口座を開設し、入金・商品を購入 |

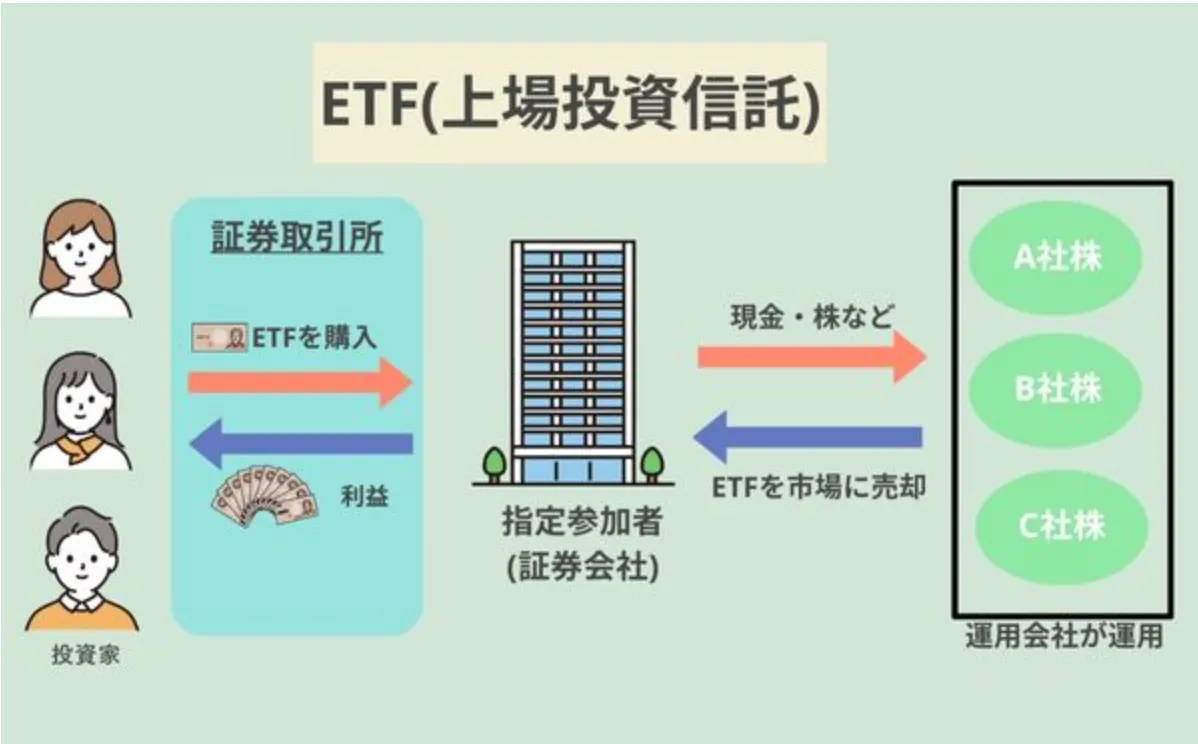

5. ETF (上場投資信託)

ETFは、投資信託と同様に投資家から集めた資金をひとつのファンドとしてまとめ、株式・債券・不動産などに分散投資する仕組みです。

ただし大きな違いは、証券取引所に上場しており、株式と同じようにリアルタイムで売買できる点です。

ETFの多くは、日経225やS&P500といった市場の指数に連動するよう設計されており、投資信託と同様に広範な銘柄に投資します。1本のETFを購入するだけで数百銘柄に分散投資できるため、少額からでも効率的にリスク分散を図れるのが魅力です。

さらに、証券取引所に上場しているため株式と同じようにリアルタイムで売買でき、指値や成行注文など柔軟な取引方法を利用できる点もメリットです。

一方で、ETFも投資信託と同様に市場全体の値動きに連動するため、下落局面ではマイナス運用になりやすいというデメリットがあります。市場が大きく下がればETFの基準価格も同様に下落するため注意が必要です。

| 期待利回り | 2-7% |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合→約1200万〜2000万円程度に成長 |

| メリット | ・少額から数百銘柄に分散投資できる ・株式のように取引所でリアルタイム売買可能 ・信託報酬が低めでコストを抑えやすい ・証券会社やネットで手軽に購入可能 |

| デメリット | ・市場全体の下落局面ではマイナスになりやすい ・個別株のように大きなリターンは狙いにくい |

| おすすめの人 | ・個人での投資に自信のない人 ・仕事などで投資に時間や手間を掛けら・少額から効率的に分散投資をしたい人 ・リアルタイムで取引したい人 ・低コストで市場平均に近いリターンを得たい人 |

| 始め方 | 証券会社に口座を開設し、株式と同じ要領で売買 |

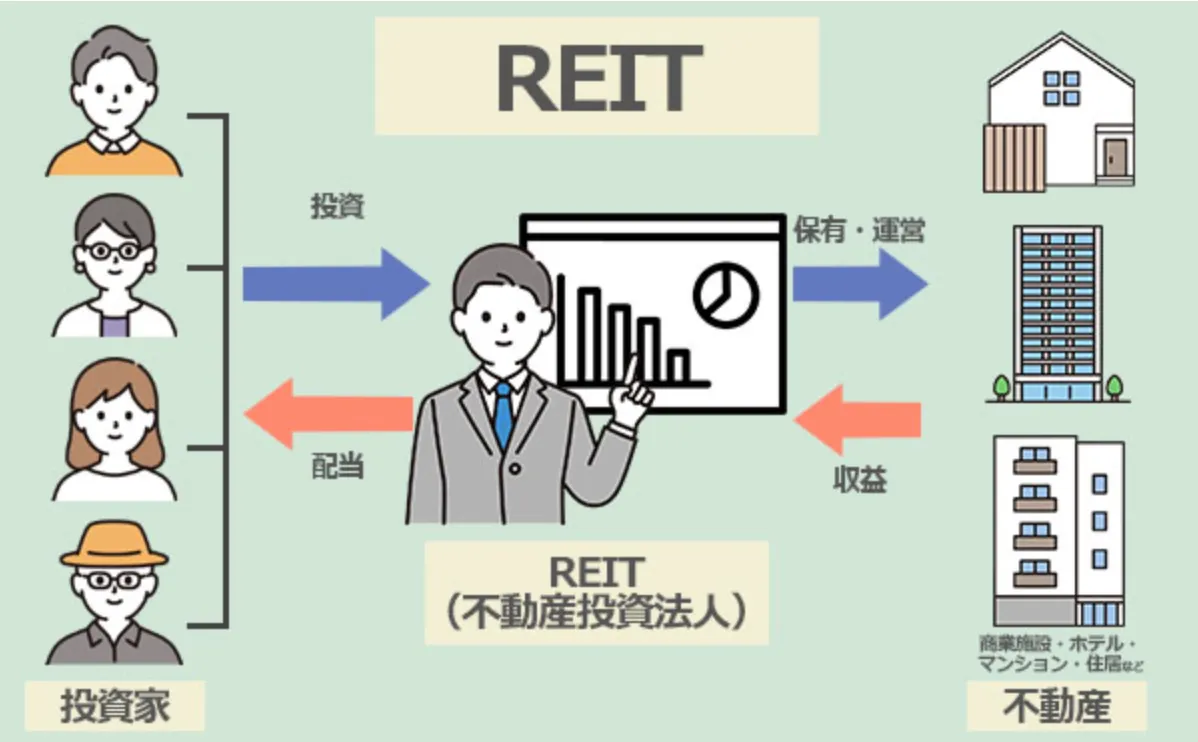

6. リート(REIT)

「REIT (Real Estate Investment Trust):リート」は、リートを運営する不動産投資会社が、多くの投資家から集めた資金を用いて不動産に投資し、賃料収入や売却益を投資家に分配する仕組みです。

REITの投資対象は、オフィスビル、商業施設、住宅、物流施設など幅広い不動産が対象となります。

1本のREIT(一口10万円前後)を購入するだけで複数の不動産に分散投資でき、家賃収入を原資とした分配金(年利4〜5%前後)を受け取れる点が大きな魅力です。

ただし、分配金の多くは投資家に直接支払われるため、自動的に複利効果は得られません。

さらに、不動産市況や金利動向の影響を受けやすく、空室率の上昇や地価下落が起これば、分配金が減少するリスクもあります。

そのため、複利運用をベースに資産を大きく成長させたい人というよりは、ポートフォリオの一部として安定したインカム収益を確保したい人に向いています。

| 期待利回り | 4~5% |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合→約1500万〜1630万円弱に成長 |

| メリット | ・10万円前後から不動産投資に参加できる ・オフィスや商業施設など多様な不動産に分散投資が可能 ・上場しているため流動性が高く売買が容易 ・安定した分配金収入を得やすい |

| デメリット | ・不動産市況や金利上昇の影響を受けやすい ・分配金は変動する可能性がある ・株価と同様に価格下落リスクがある ・物件の需給・管理状況・災害などに左右される ・複利効果を活かせない |

| おすすめの人 | ・安定したインカム収入を重視する人 ・実物不動産投資のように手間を掛けたくない人 ・不動産ローンを組まずに少額から不動産投資したい人 ・株式や債券だけでなく、ポートフォリオに多様性を持たせたい人 |

| 始め方 | 証券会社の口座を開設後、株式と同じようにREIT銘柄を購入 |

また、不動産に投資するその他の方法として、複数のREITに投資する「REIT型投資信託」や、不動産を直接購入して運用する「実物不動産投資」などもあります。それぞれの特徴と向いている投資家層を整理すると以下の通りです。

| REIT型投資信託 | 実物不動産投資 | |

|---|---|---|

| 特徴 | 複数のREITを1本の投資信託で運用。 数十〜数百銘柄に分散可能。 | 物件を購入して賃貸経営。 不動産価格の値上がり益も狙えるが、まとまった資金と手間が必要。 |

| 向いて いる人 | さらに広く分散投資したい人。 個別銘柄を選ぶ手間を避けたい人。 | 長期で安定収益を得たい人。 自己資金や管理能力に余裕がある人。 |

不動産への投資は、株式や債券とは異なる収益構造を持つため、ポートフォリオの分散効果を高める有効な選択肢となります。

安定重視でコツコツ増やす (年利2~4%)|社債・海外債券・ソーシャルレンディング・外貨預金

リスクを抑えつつ定期的な利息収入を得たい人には、社債や海外債券、ソーシャルレンディング、外貨預金といった安定型の運用が向いています。

| 金融商品 (年利目安) | (シミュレーション) 2000万円を10年間運用した場合 | 特徴 |

|---|---|---|

| 社債 (1-3%程度) | 予想資産額 約2200万〜2700万円程度 | 利回りは低めだが元本の安定性が魅力。 定期的な利息収入を得られる。 |

| 海外債券 (2-6%程度) | 予想資産額 約2400万〜3600万円程度 | 外国の国債や社債に投資。 国内より高い利回りを狙える一方、為替変動リスクがある。 |

| ソーシャルレンディング (3-7%程度) | 予想資産額 約2700万〜4000万円程度 | ネットを通じて企業やプロジェクトに資金を貸し出す仕組み。 高利回りが期待できる一方、信用リスクあり。 |

| 外貨預金 (3-5%程度) | 予想資産額 約2700万〜3260万円程度 | 外貨で預金を行い、金利と為替差益を狙う商品。 日本よりも金利が高め。 為替レートによって元本割れの可能性もある。 |

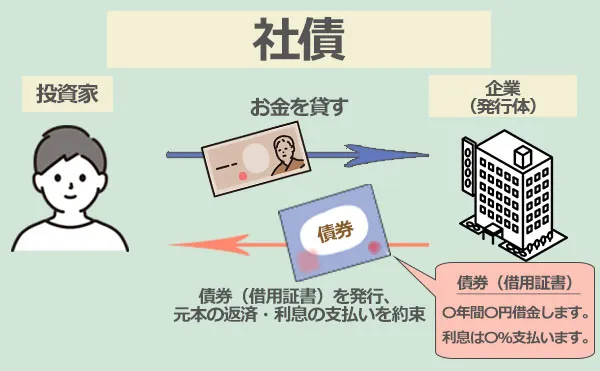

7. 社債

社債とは、企業が資金を調達するために発行する債券です。投資家は企業にお金を貸す代わりに、利息収入を得ることができます。

社債の利回りは国債より高めに設定されており、企業の信用力が高いほど利回りは低く、信用力が低いほど利回りは高くなる傾向があります。

株式に比べてリスクが抑えられ、安定した収益を狙いやすいですが、発行企業の経営悪化や倒産によって利息や元本が支払われなくなる「信用リスク」がある点には注意が必要です。

また、満期まで保有すれば利息収入を得られますが、市場で途中売却する場合は、金利動向や市場環境によって価格が下落し、損失につながる可能性もあります。

社債は「銀行預金以上の利回りを求めつつ、株式のような大きな値動きは避けたい」という投資家に適した選択肢といえるでしょう。

| 期待利回り | 1~3%程度 |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合→約1100万〜1350万円程度に成長 |

| メリット | ・株式より価格変動が小さく安定性が高い ・定期的な利息収入が得られる ・企業によっては株式より高い利回りを期待できる |

| デメリット | ・利回りは相対的に低い ・発行企業の信用リスク(倒産リスク)を負う ・途中売却時は市場価格の変動による損失の可能性 |

| おすすめの人 | ・大きな値動きに不安を感じる人 ・安定した利息収入を重視する人 ・株式よりリスクを抑えて投資したい人 |

| 始め方 | 証券会社の口座を開設し、社債の新規発行や流通市場から購入 |

8. 海外債券

海外債券は、外国の政府や企業が発行する債券です。国内債券より高い利回りを期待でき、国や地域を分散して投資する手段にもなります。

先進国債券は比較的安定した利息収入が見込める一方で、新興国債券は利回りが高い反面、政治リスクや信用リスクが大きくなります。

また、海外債券は外貨建てで運用されるため、為替変動の影響を強く受けます。円高が進むと円換算した利回りは目減りし、逆に円安が進めば為替差益が期待できる点も投資判断に関わってきます。

海外債券は、銀行預金や国内債券よりも利回りを高めたいが、株式ほどの値動きは避けたいという投資家に向いていますが、為替リスクや信用リスクを踏まえた慎重な銘柄選びが不可欠です。

| 期待利回り | 2〜6%程度 ※先進国債券の利回り目安 |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合→約1200万〜1800万円程度に成長 |

| メリット | ・国内債券より高い利回りを狙える ・国や地域を分散できる ・為替が有利に動けば収益拡大につながる |

| デメリット | ・為替リスクによる元本割れの可能性がある ・国や企業の信用リスク ・新興国では政治・経済不安による急変動リスク |

| おすすめの人 | ・為替リスクを理解できる人 ・海外にも資産を分散したい人 ・高利回りを求める人 |

| 始め方 | 証券会社を通じて海外債券を購入 |

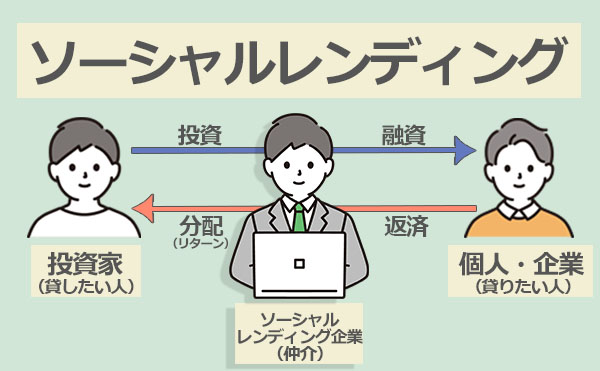

9. ソーシャルレンディング

ソーシャルレンディングは、ネットを通じて投資家が企業や事業者に資金を貸し出す仕組みです。借り手からの利息を投資家が受け取る形で、3〜7%程度の高利回りが期待できます。

ソーシャルレンディングの貸付対象となるのは、新興企業の事業資金や不動産開発案件など、銀行融資が難しいプロジェクトが中心で、従来の金融商品では得られない投資機会にアクセスできる点も魅力です。

一方で、借り手が返済不能に陥れば投資家が損失を被る可能性があり、元本保証はありません。また、株式や債券のように市場で売買できないため、流動性が低い点にも注意が必要です。

そのため、ソーシャルレンディングは、銀行預金より高い利回りを狙いつつ、一定のリスクを許容できる投資家に適しています。ポートフォリオ全体の一部として少額から取り入れるのが現実的な活用法といえるでしょう。

| 期待利回り | 3-7%程度 |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合→約1350万〜2000万円弱に成長 |

| メリット | ・小口から投資でき初心者でも参加しやすい ・銀行融資を受けにくい新興企業や不動産開発案件などに投資できる ・預金や国債よりも高い利回りを狙える |

| デメリット | ・貸し倒れリスク(信用リスク) ・元本保証がない ・途中解約や売却が難しく、流動性が低い |

| おすすめの人 | ・リスクを理解の上で高利回りを狙いたい人 ・少額で新しい投資手法を試したい人 ・市場連動ではなく独自案件に投資したい人 |

| 始め方 | ソーシャルレンディング事業者に口座を開設して投資 |

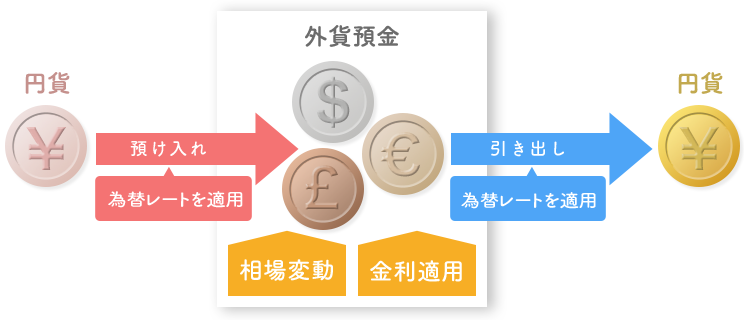

10. 外貨預金

外貨預金は、米ドルやユーロなどの外国通貨で預金を行う商品です。

国内預金より高い金利を得られる可能性があり、為替が有利に動けば為替差益も得られる点が魅力です。

ただし、為替レートが円高に動けば、利息で得た利益を上回る損失が発生し、元本割れする可能性があります。

また、外貨預金は日本の預金保険の対象外であり、万一金融機関に問題が生じた場合には元本が保護されない点にも注意が必要です。

| 期待利回り | 3-5%程度 |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合→約1350万〜1630万円弱に成長 |

| メリット | ・国内預金より高い金利を狙える ・為替差益を得られる可能性 ・通貨分散の手段になる |

| デメリット | ・為替レート次第で元本割れの可能性 ・預金保険の対象外 ・為替手数料などコストが発生 |

| おすすめの人 | ・外貨を使う機会が多い人 ・円資産だけでなく通貨を分散させたい人 ・為替リスクを理解している人 |

| 始め方 | 銀行で外貨預金口座を開設し、外貨を購入して預け入れ |

元本保証を最優先!絶対に減らさない投資先 (年利0~1%)|預金商品・国債

最後に、資産を増やすよりも「絶対に減らさないこと」を最優先したい人には、預金商品や国債といった元本保証型の運用が適しています。

※ただし、インフレリスクを考慮すると、他の投資先と組み合わせ、安定性と資産成長の両立を図ることが強く推奨されます。

| 金融商品 (年利目安) | (シミュレーション) 1000万円を10年間運用した場合 | 特徴 |

|---|---|---|

| 国債 (1%前後) | 予想資産額 約1100万前後 | 国が発行するため信用度が非常に高く、 元本割れの可能性はほぼない。 その代わり利回りは低い。 |

| 定期預金 (0.25-1.2%程度) | 予想資産額 約1025万〜1130万円弱 | 預金保険制度により元本保証があり、 最も安全性が高いが利回りは限定的。 |

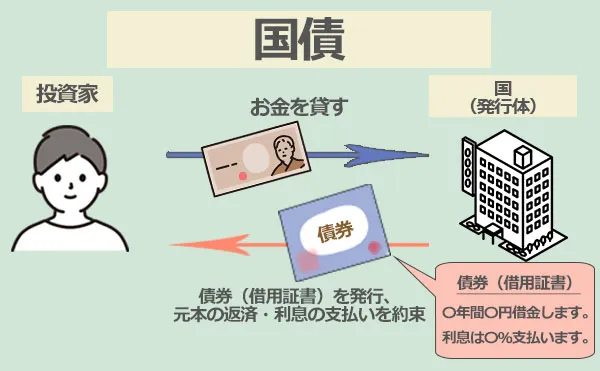

11. 国債 (個人向け国債)

個人向け国債は、日本政府が発行する債券で、元本と利息が国によって保証されるため、極めて安全性の高い商品です。

固定金利型と変動金利型があり、最低金利(0.05%)が保証されているため、超低金利時代でも利息がゼロになることはありません。

満期は3年・5年・10年から選べ、途中解約も可能ですが、一定の制約や手数料がかかります。リスクを最小限に抑えたい人や資産の一部を安全に保管したい人に向いています。

| 期待利回り | 1%前後 |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合 →約1100万円に成長 |

| メリット | ・国が元本と利息を保証しているため、信用リスクがほぼゼロ ・1万円から投資可能で少額から始めやすい ・途中換金も可能(1年経過後、所定の手数料控除あり) |

| デメリット | ・利回りは非常に低く、インフレ局面では実質的な目減りの可能性 ・途中解約には制約がある ・高いリターンを狙う商品ではない |

| おすすめの人 | ・元本割れを避け安全に資産を守りたい人 ・預金よりは少し高い利回りを求める人 ・株式や投資信託と組み合わせて「守りの資産」を持ちたい人 |

| 始め方 | 証券会社や銀行で購入可能。募集は毎月行われており、インターネット経由で申し込みもできる。 |

現在募集中の個人向け国債・新窓販国債はこちらを参照。

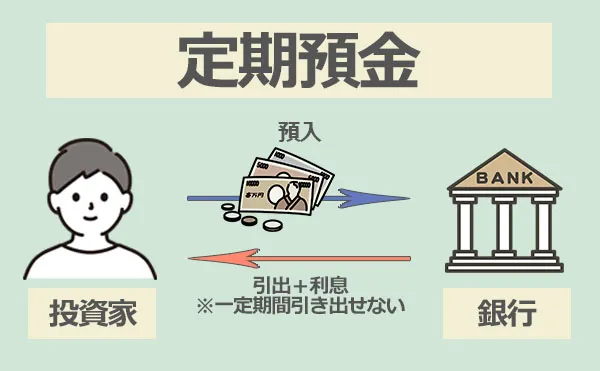

12. 定期預金

銀行の定期預金は、一定期間お金を預ける代わりに普通預金より高い金利を得られる商品です。

定期預金には元本保証があり、預金保険制度の対象となるため、銀行が破綻しても1000万円とその利息までは保護されます。

ただし、金利は現在0.25〜1.2%程度と非常に低く、インフレ時には実質的な資産価値が目減りするリスクがあります。安全性を重視しつつ、すぐに使う予定のない資金を置いておきたい人に適しています。

| 期待利回り | 0.25-1.2%程度 |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合 →約1025万〜1130万円程度に成長 |

| メリット | ・元本保証があり、安全性が極めて高い ・預金保険制度により1,000万円+利息まで保護される ・シンプルで初心者でも理解しやすい |

| デメリット | ・金利が非常に低く、資産運用には不向き ・満期まで解約が難しく、途中解約時は金利が下がる ・インフレ時には資産価値が目減りする |

| おすすめの人 | ・リスクを取りたくない人 ・短期〜中期で使う予定の資金を安全に保管したい人 ・株式や投資信託などのリスク資産とのバランスを取りたい人 |

| 始め方 | 銀行やネット銀行で口座を開設し、定期預金を申し込む |

以上、2000万円の運用方法12選を解説しました。

2000万円クラスの資産を上手に運用するには、市場環境や各資産クラスの特性を深く理解した上で、適切な適切なタイミングでポートフォリオを調整していく知識と経験が求められます。

「積極的に運用して資産を増やしていきたいけれど、時間や知識がない」という方は、運用を「プロに任せる」選択肢をうまく活用して、効率的かつ堅実な資産形成を目指すのも一つの手です。

特に富裕層向けに特化したプライベートデットファンドやヘッジファンドなどのオルタナティブ投資は、一般的な投資信託では得られない安定性と収益性を両立できる可能性があります。

もう一歩踏み込んだ資産運用を検討したい方は、これらの選択肢も積極的に検討してみましょう。

さて、資産運用は一つの商品に集中させるのではなく、複数の投資先を組み合わせることで安定性と成長性を両立できます。次章では、リスク許容度に応じた2000万円の具体的なポートフォリオ例をご紹介します。

許容リスク別!2000万円の実例ポートフォリオ

2000万円を運用する場合、投資先の組み合わせ方によってリスクとリターンのバランスは大きく変わります。

ここでは、低リスク型・中リスク型・高リスク型の3パターンに分けて、実際の配分例とその特徴を解説します。

低リスク型|堅実に守りながら増やすポートフォリオ

| 投資先 | 割合 | 金額例(2000万円) |

|---|---|---|

| 預金・国債 | 50% | 1000万円 |

| 社債・海外債券 | 30% | 600万円 |

| 投資信託 (バランス型) | 20% | 400万円 |

低リスク型は「元本を大きく減らさないこと」を最優先にした設計です。

国債や定期預金で安全性を確保しつつ、一部を社債や投資信託に振り分けることでインフレ対策を行います。

想定利回りは年1〜3%程度。大きなリスクを避けたい方や、老後資金など生活資金を堅実に守りたい方におすすめです。

中リスク型|バランス重視でコツコツ資産を育てるポートフォリオ

| 投資先 | 割合 | 金額例(2000万円) |

|---|---|---|

| 投資信託・ETF | 40% | 800万円 |

| REIT(不動産投資) | 20% | 400万円 |

| 社債・海外債券 | 20% | 400万円 |

| 預金・国債 | 20% | 400万円 |

中リスク型は、安定性と成長性の両立を目指したバランス型です。

投資信託やETFで幅広い市場に投資し、REITで不動産収益も取り込みます。

安全資産として国債や預金を一定割合持つことで、下落時のクッションを確保。想定利回りは年3〜5%程度。長期的にコツコツ資産を育てたい人に適しています。

積極運用型|リターン重視で大きな成果を狙うポートフォリオ

| 投資先 | 割合 | 金額例(2000万円) |

|---|---|---|

| プライベートデット・ヘッジファンド | 40% | 800万円 |

| 株式 (日本株・海外株) | 30% | 600万円 |

| ETF・REIT | 20% | 400万円 |

| 預金・国債 | 10% | 200万円 |

積極運用型は、オルタナティブ投資(プライベートデットファンド・ヘッジファンド)を中心に据えた、リターン追求型のポートフォリオです。株式投資も加えて成長余地を確保しつつ、ETF・REITで流動性を補います。

オルタナティブや株式は市場変動の影響を受けやすいため、価格の上下動は相対的に大きくなります。

ただし、地域・通貨の分散や安全資産(国債や預金)への配分、そして長期投資の姿勢を組み合わせることで、リスクを適切に抑えつつ安定した成果を目指すことも可能です。

積極運用型は、短期的な下落リスクを一定程度受け入れつつ、長期的には年7〜10%以上のリターンを目指す運用スタイルです。現役世代や長期投資を通じて資産を大きく育てたい投資家に特に適しています。

※プライベートデットやヘッジファンドは、もともと機関投資家や超富裕層が中心の投資先ですが、近年は個人投資家でも参加できる商品が増えてきました。本記事では、個人の資金レベルでもアクセスできるファンドを紹介していますので、ぜひ参考にしてみてください。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% 前年実績 |

| おすすめ ポイント | 事業融資による堅実リターン 年12%の安定した利回り 3か月毎に配当を受け取れる 代表や投資先企業の信頼性が高い | 毎月安定したリターン 前年度の実績は+17.35% 複数戦略でリスクヘッジ 会社や代表の実態が明確 情報の公開度が高い |

| 最低投資額 | 500万円 | 500万円 |

| 無料相談 | 可能 | 可能 |

| 解説箇所 | こちら | こちら |

2000万円の運用で知っておきたい基礎知識と失敗回避のポイント

では続いて、実際に2000万円の運用を始める際に知っておきたい注意点についても確認していきましょう。

余裕資金で投資する

資産運用を行う際は、「今すぐ使う予定のないお金=余剰資金」で投資を行うのが基本です。

これは、生活資金や近い将来に使う予定のあるお金とは明確に切り分け、余ったお金だけで中長期的な投資に回すというリスク管理の基本的なアプローチです。

- 生活資金

日常生活に必要な資金 (目安は3~6か月分) - 準備資金

近い将来に予定される出費 (住宅購入費や教育費など) - 生活防衛資金

万が一の事態に備える資金 (怪我や病気、災害など) - 余剰資金

貯金から上記を差し引いた投資に回せる資金

全体の資産から「生活資金」と「準備資金」を差し引いた残りが余剰資金です。この金額が、投資に回してよい資金の上限になります。

余剰資金の枠を超えて、生活費や近い将来に必要な準備資金にまで手をつけてしまうと、急な出費に対応できず資金繰りに困るリスクが生じてしまいます。

一方で、余剰資金で投資を行えば、短期的な値動きに過敏にならずに済み、長期的な資産成長を目指すことができます。また、自分のリスク許容度に応じて投資対象を柔軟に選びやすくなる点も大きなメリットです。

総資産が2,000万円ある場合でも、生活費や近い将来の出費を確保したうえで余剰資金が1,600万円なら、その範囲で投資を考えるのが現実的です。

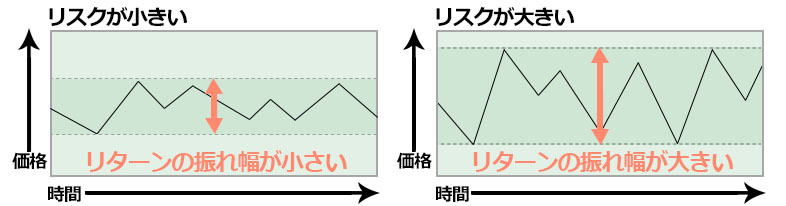

分散投資と長期投資でリスクをコントロールする

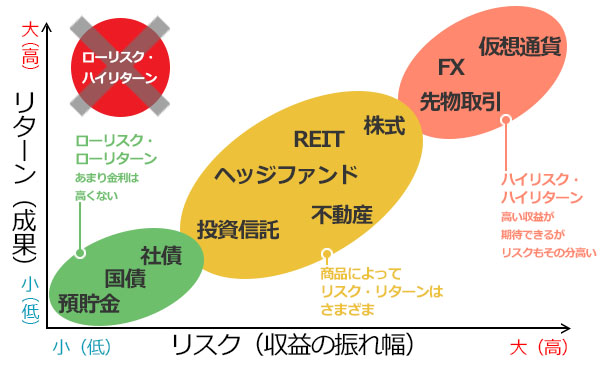

資産運用にはリスクがつきものですが、ここでいう「リスク」とは、主に価格の変動幅(ボラティリティ)のことを指します。

金融商品の価格変動リスクとリターンは比例関係にあり、値動きが大きいほど高いリターンが期待できる反面、同時に損失を被るリスクも大きくなる傾向があります。

ただし、ローリスクな商品ばかりを選んでも、資産が思うように増えないというジレンマがあります。

資産を大きく育てるためには、「リスクを完全に避ける」ことではなく「リスクを理解し、適切にコントロールする」ことが重要です。

そこで有効なのが、「分散投資」と「長期投資」という2つの基本戦略です。

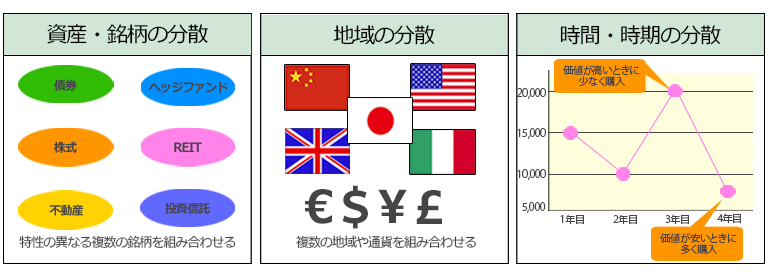

分散投資とは?

分散投資とは、株式・債券・不動産などの値動きの異なる複数の資産に資金を分けることで、ある資産が値下がりしても他の資産でカバーできるようにし、全体のリスクを抑える方法です。

この他にも、分散投資には、投資する地域(国内外)を分ける「地域分散」や、投資のタイミングをずらす「時間分散」といった考え方もあります。

なかでも「時間の分散」は、一度にまとめて投資するのではなく、複数のタイミングに分けて投資することでリスクを抑える方法です。

価格が高いときには少なく、安いときには多く買うことで、結果的に購入単価を平均化する効果も期待できます(ドルコスト平均法)。

特に積立投資のように毎月一定額を投資する方法は、時間分散を自然に実践しやすく、初心者にも取り組みやすい投資手法のひとつです。

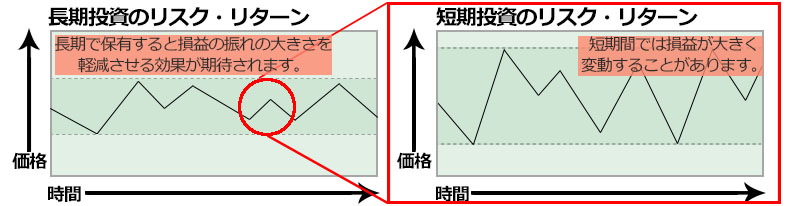

長期投資とは?

長期投資とは、資産を短期的な値動きに左右されず、中長期的な視点で保有し続ける投資スタイルです。時間をかけて運用することで、価格の一時的な変動によるリスクを相対的に抑えやすくなり、結果として安定した資産形成につながりやすくなります。

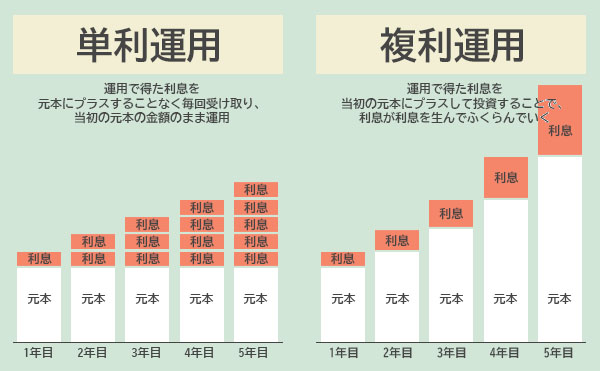

また、長期投資の大きなメリットのひとつが「複利効果」です。複利とは、得られた利益を再投資し、その再投資によってさらに利益を生み出す仕組みのことで、運用期間が長くなるほど資産の成長スピードが加速する特徴があります。

たとえば、2000万円を年利5%で運用した場合、

- 10年後には約3258万円(利益 約1258万円)

- 20年後には約5307万円(利益 約3307万円)

と、運用期間は単純に2倍ですが、利益は2倍以上に増加します。

このように、長期にわたり複利の力を活用することで、資産は雪だるま式に大きくなっていきます。早いうちから長期運用を始めることが、将来のゆとりある資産形成につながります。

事前に資産運用の計画やルール決めを行う

資産運用を始める前には、あらかじめ「自分のルール」を定めておくことで、感情的な判断や一時的な市場の変動に振り回されることを防ぎ、長期的に安定した運用を実現しやすくなります。

たとえば、以下のような内容は事前に決めておくとよいでしょう。

- どの資産に投資するか (株式・債券・投資信託・不動産など)

- 投資額の目安 (毎月の積立額や一度に投じる金額)

- 保有期間 (短期か長期か、いつまで持つかの目安)

- リスク許容度 (一時的にいくらの損失まで耐えられるか)

- リバランスの基準 (年1回見直す、割合が○%ずれたら調整する など)

- 損切り・利益確定ルール (下落率や目標利益率)

このような投資方針を明確にしておくことで、「今は売るべきか、もう少し待つべきか」といった迷いを減らすことができ、突発的な値動きに対しても冷静な対応が可能になります。

また、計画的に進めることで不要な売買や過剰なリスクを避けられるため、結果として運用のブレが小さくなり、安定的な資産形成につながります。

投資コストや税金も意識する

投資では、資産を増やすことにばかり目が行きがちですが、「費用がいくらかかるか(=コスト)」を無視すると、せっかくの運用成果が目減りしてしまいます。

特に2000万円のような大きな資金を運用する場合は、手数料や税金の影響も無視できません。

- 株式投資

証券会社に払う取引手数料 - 投資信託

販売手数料、信託報酬、信託財産留保額など - ヘッジファンド

申込手数料、管理報酬、成功報酬など

こうしたコストは一見小さく見えても、長期的にはリターンを大きく削る要因となります。そのため、投資では表面的な利回りではなく、手数料や税金を差し引いた「実質リターン」を意識することが重要です。

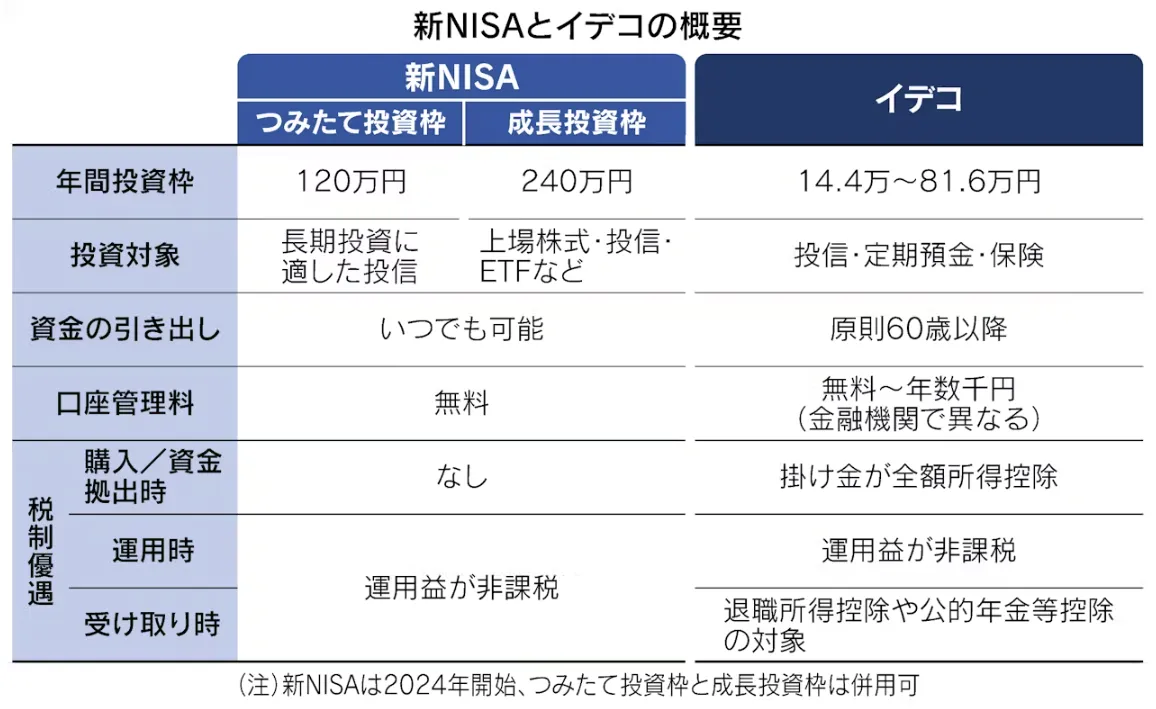

NISAやiDeCoを活用して利益を最大化する

前述の投資コストに加え、日本では投資で得た利益(譲渡益や配当益)に一律20.315%の税金がかかります。

たとえば2000万円を年5%で運用し、年間100万円の利益が出た場合、税引後の利益は約80万円に目減りします。

ですが、NISAやiDeCoなどの税制優遇制度を活用すれば、この税金を一部回避することができます。

非課税枠は年間240万円までと限られているため、2000万円規模の資産全体に適用できるわけではありませんが、利用価値は十分にあります。※従来のNISA制度は2023年で終了し、2024年からは新制度が導入されています。

2000万円の運用についてよくある質問 (FAQ)

最後に、2000万円の資産運用に関するよくある質問をQ&A形式でまとめました。

2000万円あったら何年暮らせる?

2024年の総務省「家計調査年報」によると、1カ月あたりの平均消費支出は、

- 単身世帯 : 約18.40万円 (年間約220.8万円)

- 2人以上世帯 : 約32.50万円 (年間約390万円)

これをもとに単純計算すると、2000万円で暮らせる年数は以下の通りです:

- 2人以上世帯:約5年

- 単身世帯:約9年

ただし、これは「消費支出」のみをもとにした試算であり、実際には税金・社会保険料などの非消費支出もかかるため、実際に暮らせる年数はこれより短くなる可能性が高いです。

また、これは全国平均に基づいたものであり、住んでいる地域やライフスタイルによって支出は大きく異なる点にも注意が必要です。

2000万円を資産運用したらFIREは可能ですか?

現役世代が2000万円だけで完全FIREするのは難しいです。

FIREでは、年間支出の25倍の資産を年4%で運用し、その運用益で生活する「4%ルール」が目安とされます。

しかし、2000万円を4%で運用しても、年間の利益は約80万円(月6.7万円)にとどまります。

一方で、総務省の2024年家計調査によると、単身世帯でも月18万円程度の支出が平均です。この生活費でFIREを目指すなら、最低でも5400万円程度が必要となります。

そのため2000万円で目指す場合は、「一部労働+投資収入」で生活するサイドFIREがより現実的です。

2000万円を10年運用したらいくらになる?シミュレーション結果は?

2000万円を利回り別に10年間運用した場合のシミュレーションは以下の通りです。

| 利回り | 1年後 | 3年後 | 5年後 | 7年後 | 10年後 |

|---|---|---|---|---|---|

| 1% | 2,020万円 | 2,060万円 | 2,102万円 | 2,144万円 | 2,209万円 |

| 3% | 2,060万円 | 2,185万円 | 2,318万円 | 2,459万円 | 2,687万円 |

| 5% | 2,100万円 | 2,315万円 | 2,552万円 | 2,814万円 | 3,257万円 |

| 7% | 2,140万円 | 2,450万円 | 2,805万円 | 3,211万円 | 3,934万円 |

| 10% | 2,200万円 | 2,662万円 | 3,221万円 | 3,897万円 | 5,187万円 |

2000万円の一括投資と分散投資どちらが有利?

A. 投資対象によって異なりますが、一般的には分散投資の方がリスクを抑えやすく現実的です。

特に株式や投資信託など価格変動の大きい商品では、タイミングを分けて投資することで、暴落時の影響を和らげることができます。2000万円のように金額が大きいほど、一括投資の失敗リスクも大きくなります。

ただし、すべての投資商品にタイミング分散が必要というわけではありません。

たとえば、プライベートデットファンドやヘッジファンドなどは、運用のプロが投資タイミングを判断するため、個人が相場を読む必要はありません。また、債券や預金など価格変動の少ない商品では、投資タイミングの影響も比較的軽微です。

自分で運用するのとプロに任せるのはどちらがよい?

投資の知識や経験、時間に応じて選ぶのが基本です。

自分で運用すればコストは抑えられますが、情報収集や判断の負担が大きくなります。

一方、プロに任せる運用では、時間がない人や判断に自信がない人でも、専門家の知見を活かした戦略的な資産運用が可能です。

特に2000万円以上の資産がある場合、プライベートデットファンドやヘッジファンドなど、プロ専用の高度な運用商品へのアクセスが得られるメリットもあります。

2000万円の運用におすすめしない投資先は?

大きなリスクに比べてリターンが安定しないものは避けるべきです。

代表例がFX(外国為替証拠金取引)と仮想通貨(暗号資産)です。これらは短期間での値動きが激しく、ハイリスク・ハイリターン型の商品として知らせており、安定した資産形成には不向きです。

また、保険商品の中には貯蓄性をうたうものもありますが、資産を増やす手段としてはリターンが低いため、資産形成目的ではおすすめしません。

加えて、銀行や証券会社から勧められた商品だからといって、必ずしも自分に最適とは限りません。中には手数料の高いものや運用効率の悪いものも含まれているため、その場で契約せず、一度持ち帰って冷静に判断する姿勢が大切です。

さらに「元本保証」や「絶対に儲かる」といったうたい文句で勧誘する投資詐欺にも注意が必要です。

貯金が2000万円超えたら自分に合う方法で資産運用を始めよう!

2000万円というまとまった資金があると、銀行に預けておくだけではインフレによる価値の目減りというリスクもあるため、資産運用を前向きに検討する価値があります。

資産運用といっても、株式・債券・投資信託・REIT・ETFに加えて、最近ではプライベートデットファンドやヘッジファンドといった選択肢も増えています。運用の手法は多岐にわたるからこそ、「自分に合ったスタイル」で資産を育てることが大切です。

どの投資手法が最適かは、年齢、家族構成、生活スタイル、リスク許容度などによって変わります。運用に自信がない方や、忙しくて投資に時間をかけられない方は、プロに運用を任せる投資信託やヘッジファンド、プライベートデットファンドなども選択肢の一つになります。

個人投資家を受け入れているおすすめファンド3選

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% 前年実績 |

| おすすめ ポイント | 事業融資による堅実リターン 年12%の安定した利回り 3か月毎に配当を受け取れる 代表や投資先企業の信頼性が高い | 毎月安定したリターン 前年度の実績は+17.35% 複数戦略でリスクヘッジ 会社や代表の実態が明確 情報の公開度が高い |

| 最低投資額 | 500万円 | 500万円 |

| 無料相談 | 可能 | 可能 |

| 解説箇所 | こちら | こちら |

資産が2000万円を超えた今だからこそ、将来の安心につながるよう、自分に合った方法を見極めて計画的に運用を始めてみましょう。