米国債は安全な資産といわれる一方で、実際には元本割れや為替リスクなどの理由から敬遠すべき場面もある金融商品です。

特に金利上昇局面やインフレ局面では、想定したリターンが得られないどころか実質的に資産が目減りする可能性があります。

このような特徴を理解せずに購入すると、安全だと思っていたはずが思わぬ損失につながる点が大きな問題です。

本記事では、米国債がやめとけといわれる具体的な理由を整理し、代わりに検討すべき選択肢や米国債のメリットまで総合的に解説します。

読み進めることで、米国債のリスクと適した活用方法、他の商品との違いを理解し、自分に合った投資判断ができるようになるはずです。

米国債はやめとけといわれる理由

米国債は安全に見えて、金利上昇で元本が目減りし、為替変動でも損を抱える可能性があります。

アメリカにも信用リスクはあり、利回りも高くありません。

インフレが進めば実質リターンが下がるため、安定資産として過度な期待はできない商品です。

この章では、米国債はやめとけといわれる主な理由を5つ紹介します。

金利変動で元本割れのリスクがある

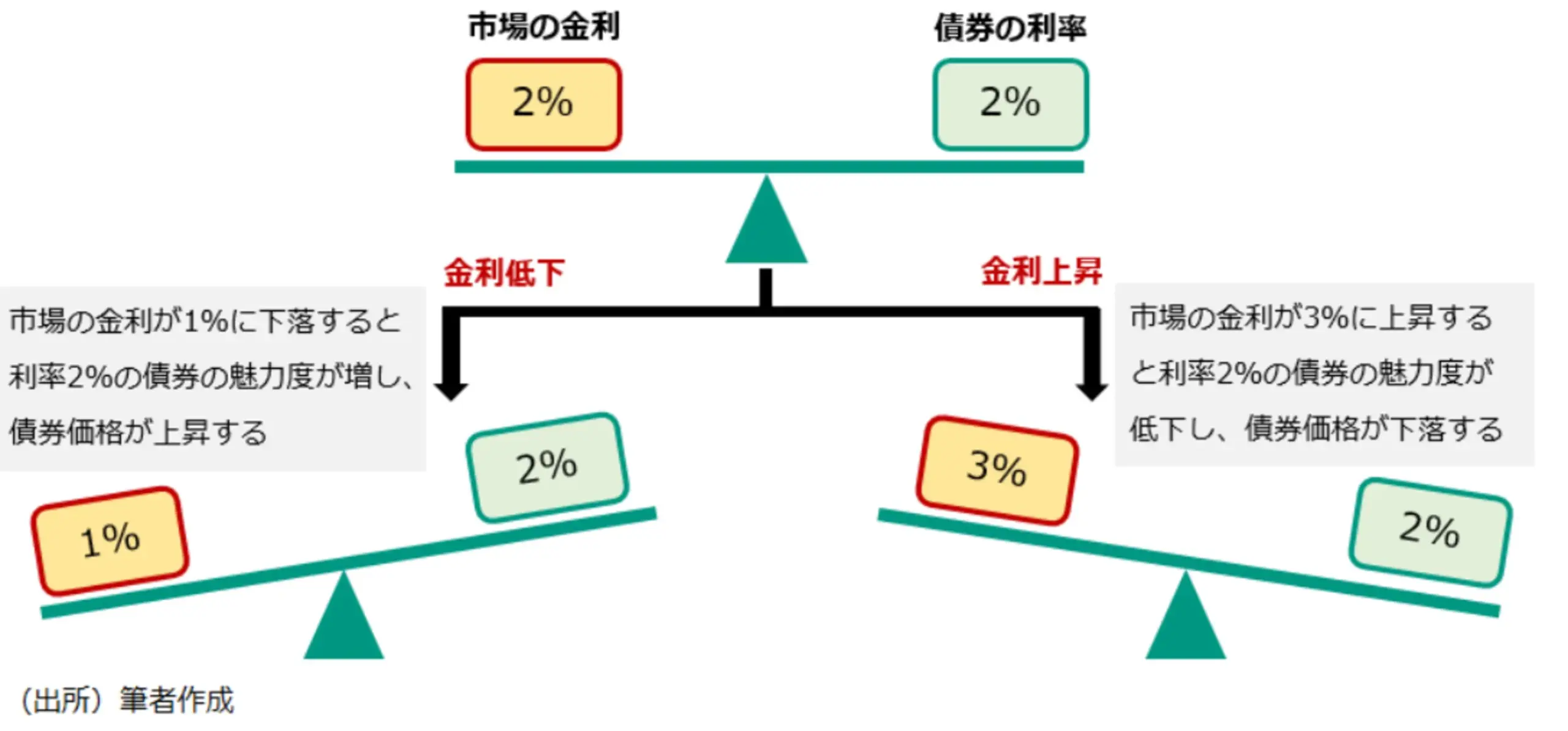

金利は国債の価格と逆に動くため、金利が上がると米国債の価値は下がります。

例えば、年利2%で購入した10年債を持っているケースを考えてみましょう。

購入後、市場金利が3%まで上昇すると、新しく発行される債券のほうが高い利回りを提供するため、既存の2%債は魅力が薄れます。

この差を埋めるために価格を下げるしかありません。

結果的に途中で売却をすると、元本が損失する可能性があります。

特に長期債は金利に敏感で、金利がわずかに動いただけでも価格が大きく揺れる点には注意が必要です。

一般的な安全資産というイメージとは違い、金利変動を受けやすいことを理解しておくと余計な損失を避けやすくなります。

為替の変動でも損益に影響がある

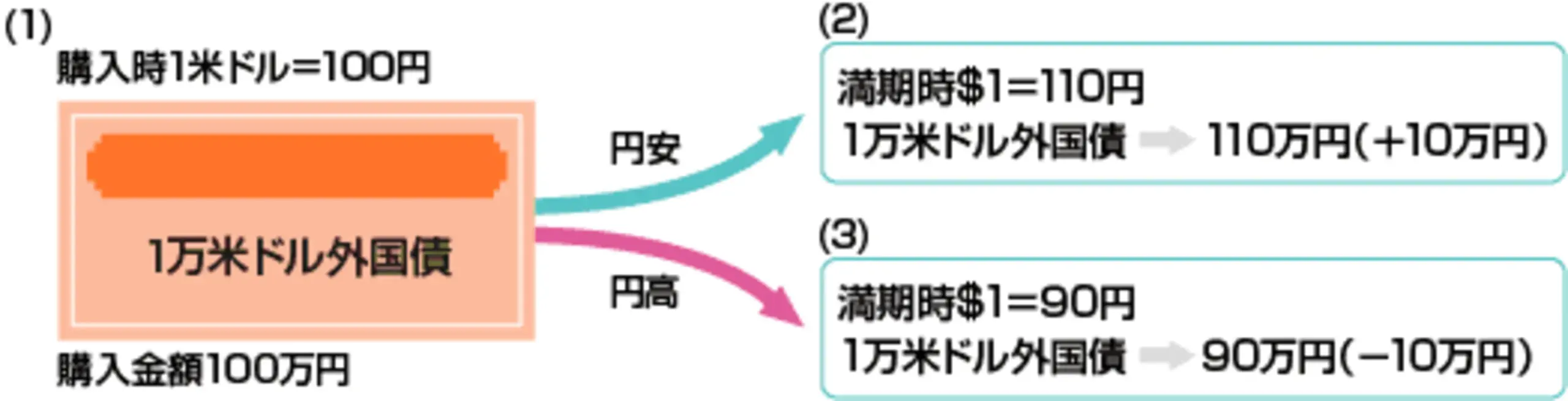

米国債はドルで運用されるため、円に戻す時点のレート次第で結果が大きく変わります。

例えば、1ドル=150円の時に10,000ドル分の米国債を購入したとしましょう。

この時の円換算は150万円です。

ところが、満期や売却時に1ドル=140円へ円高が進むと、同じ10,000ドルでも円に戻す金額は140万円になります。

利息を受け取っていたとしても、為替の変動で利益が吹き飛び、結果的にマイナスになることも珍しくありません。

反対に円安なら有利になりますが、それを事前に読める人はいないでしょう。

米国債そのものより、為替の動きが損益を大きく左右する点を理解しておくと、不要なリスクを避けやすくなります。

為替リスクを気にせず安定した利回りを求めるなら、円建てで運用できるヘッジファンドが有力な選択肢になります。為替の影響を受けずに、年12%といった高い固定利回りを狙える商品もあり、米国債の弱点を補える運用方法として注目されています。

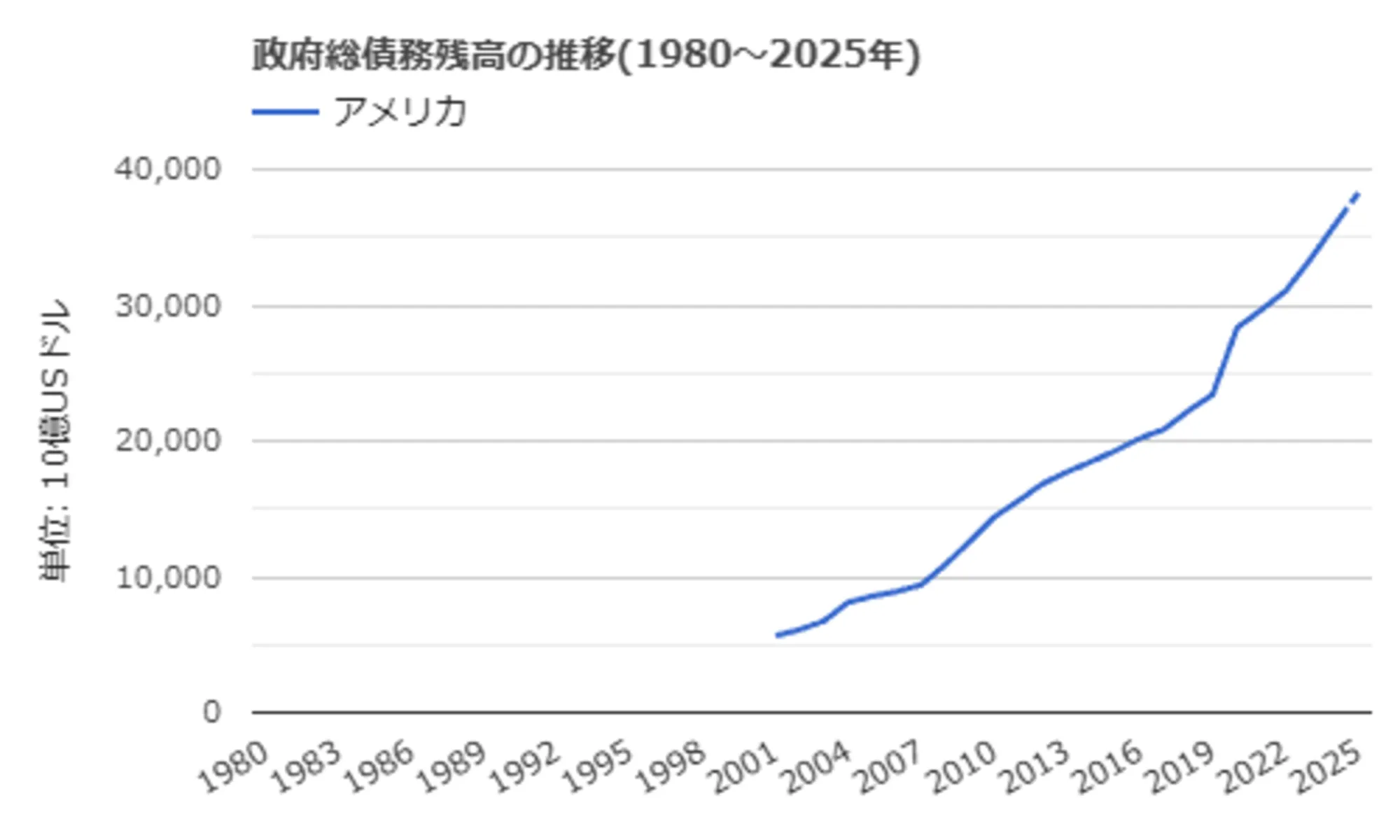

アメリカにも信用リスクがある

アメリカは世界最大の経済大国であり、米国債は安全資産と呼ばれますが、絶対に安全と言い切れるわけではありません。

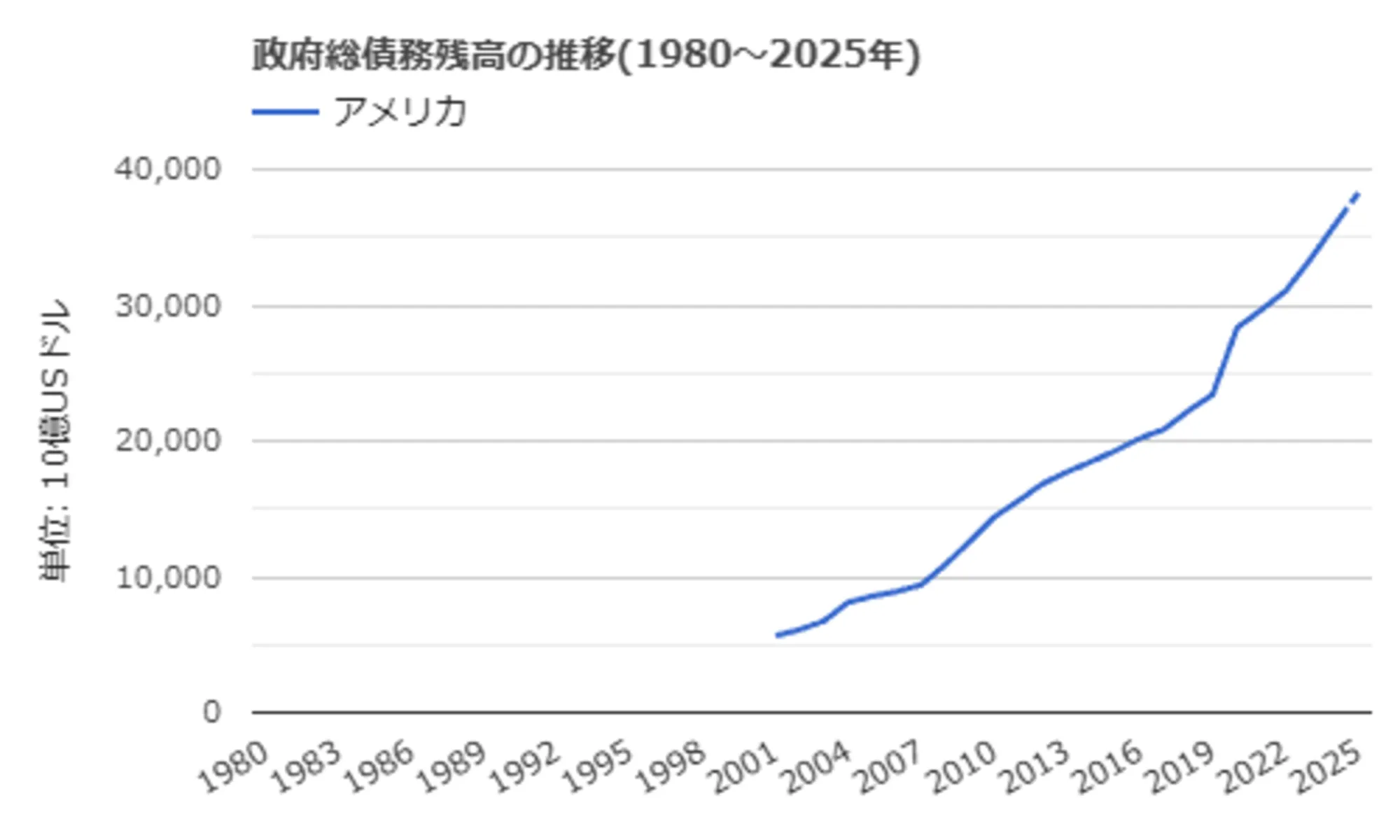

たとえば、アメリカでは何度も財政赤字が拡大し、政府債務が積み上がっています。

債務上限問題で議会がもめるたびに、国債の利払いが遅れるのではないかという懸念が生まれ、金融市場が揺れたことが何度もあるのを皆さんはご存知でしょうか?

実際、2011年にはアメリカの信用格付けが引き下げられ、市場に衝撃が走りました。

国としての力は大きいものの、財政が悪化すれば格付けが下がり、国債の価値に影響が出る可能性もあります。

大国だから永遠に安全という保証はありません。

米国債にも信用リスクが存在するという前提を持っておくと、投資判断がぶれにくくなります。

国債は他の投資商品と比較して利回りが低い

国債は安全性が高い一方で、リターンを求める投資としては物足りない場面が多くあります。

例えば、米国10年債の利回りが4%前後だとしましょう。

この数字だけを見ると悪くないように感じますが、他の商品と比べると差がはっきり出ます。

株式であれば、S&P500の長期平均リターンは年7%前後です。

投資信託でも、株式を中心に運用する商品なら年5〜7%を狙えるものが珍しくありません。

つまり、国債は元本の安全性を確保する代わりに、成長による利益を期待しにくい特徴があります。

特に長期で資産を増やしたい人にとって、利回りの低さは大きな弱点になりやすく、国債だけに頼ると資産形成のスピードが遅くなることは避けられません。

利回りの低さに不満を感じるなら、国債並みの安定性を保ちながら高リターンを狙えるヘッジファンドが選択肢になります。年10%以上の利回りを実現している商品もあり、資産形成のスピードを大きく変えられる可能性があります。

インフレになると実質リターンは下がってしまう

インフレが進むと、名目では利益が出ていても、実際の価値は目減りします。

例えば、利回り3%の米国債を100万円分保有していたとしましょう。

1年後に3万円の利息を受け取り、数字だけ見れば増えたように感じますが、その年のインフレ率が5%だった場合、物価は全体的に5%上がっています。

100万円の購買力は95万円相当まで下がり、受け取った利息を含めても実質的な価値は増えていません。

むしろ、購買力の観点では2万円分のマイナスです。

国債は元本が守られやすいといわれますが、インフレの影響までは防げません。

物価が上昇する局面では、名目リターンだけを見ると誤解しやすく、実質的には資産が減ることもある点に注意が必要です。

そもそも米国債とは?

米国債とは、アメリカ政府が資金調達のために発行する債券です。

政府の借用証書のようなもので、日本の個人投資家は証券会社を通じて購入できます。

この章では、米国債の基本的な内容について説明しますので、ぜひ参考にしてください。

米国債はアメリカが発行する借用証書

米国債は、アメリカ政府が資金を集めるために発行する債券で、政府が投資家からお金を借りる際の借用証書のようなものです。

購入した人は貸し手となり、政府は満期までの期間に利息を支払い、期限が来た時点で元本を返します。

国が返済を約束しているため信用度が高く、安全資産として扱われることが多い商品です。

米国債は世界中の投資家が利用する代表的な債券であり、国際金融市場でも重要な役割を果たしています。

日本の個人投資家が買える米国債の種類

日本の個人投資家は、証券会社を通じて米国債を購入できます。

代表的な方法は2種類あり、利付債とゼロクーポン債です。

額面より安い価格で購入し、満期時に額面で受け取ることできる

| 債券の種類 | 特徴 |

|---|---|

| 利付債 | 年2回利息が支払われる |

| ゼロクーポン債 | 額面より安い価格で購入し、 満期時に額面で受け取ることできる |

利付債は年に2回利息が支払われる一般的なタイプで、安定したインカム収入を得たい人に向いています。

一方、ゼロクーポン債は利息の支払いがなく、その代わり額面より安い価格で購入し、満期時に額面で受け取ることで利益を得る仕組みです。

利息がない分、金利変動の影響を受けやすい特徴があります。

どちらも日本の大手ネット証券や銀行で取り扱いがあり、円からドルへ両替して購入するのが一般的な流れです。

用途やリスク許容度に合わせて選べるため、米国債への投資は個人でも比較的取り組みやすい手段と言えます。

米国債にはメリットもある!

国債には「やめとけ」といわれる理由がある一方で、安全資産としての魅力も存在します。

この章では、米国債が持つ5つの主要なメリットを詳しく解説します。

米ドルの信頼性は世界で最も高い

米ドルは世界で最も信頼されている通貨とされており、その背景には複数の理由があります。

まず、アメリカは世界最大の経済規模を持ち、政治・軍事面でも強い影響力を持つため、通貨への信用が揺らぎにくいです。

また、国際貿易では原油や穀物などの決済に米ドルが使われることが多く、世界中の企業や国家がドルを保有する必要があります。

さらに、金融市場でも米ドル建て資産が中心です。

世界の中央銀行も外貨準備としてドルを大量に保有しています。

このように、経済力、流通量、国際取引での使用頻度が圧倒的に高いため、米ドルは非常に信頼性の高い通貨として位置づけられているのです。

定期的に利息が受け取れる

米国債は、保有しているだけで定期的に利息を受け取れる点が大きな特徴です。

一般的な米国債は年2回の利払いがあり、購入時に決められた利率に基づいて利息が支払われます。

たとえば利回り3%の債券を100万円相当購入すると、1年間で受け取れる利息は合計3万円になり、それが半年ごとに分けて支払われる仕組みです。

価格変動を気にせず、一定の収入を受け取れるため、安定したキャッシュフローを求める人に向いています。

株式のように配当が不安定になる心配が少なく、利息の支払いスケジュールがあらかじめ決まっている点も魅力です。

ただし、利息については債券の発行体が財政破綻や経営破綻に陥ると出なくなってしまう可能性があります。

もちろん、アメリカの国債については信用力が極めて高いため、過去に利息が出なかったことはないので安心してください。

さらに高頻度で安定収入を得たい方には、年4回配当のハイクアインターナショナルが注目です。

年利12%固定で3ヶ月ごとに配当を受け取れるため、米国債の2倍の頻度でキャッシュフローを確保でき、計画的な資産運用がしやすくなります。

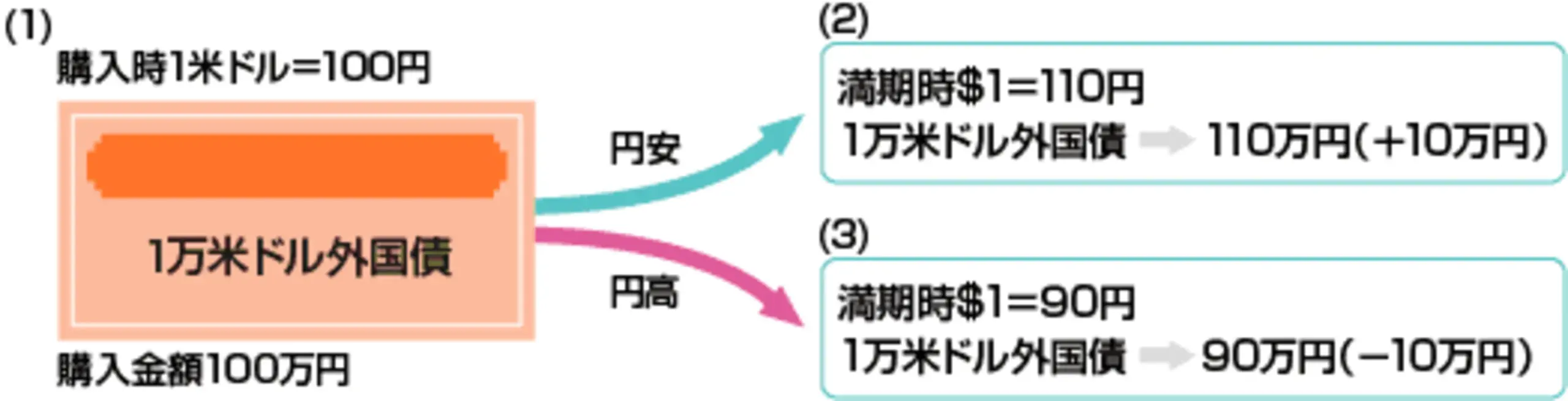

円安の場合に為替での利益が期待できる

米国債を保有している期間に円安が進むと、為替差益によって想定以上の利益が得られることがあります。

例えば、1ドル=100円のときに10,000ドル分の米国債を購入した場合、円換算は100万円です。

その後、売却や満期のタイミングで1ドル=110円まで円安が進むと、同じ10,000ドルを円に戻した時の受取額は110万円になります。

債券の利息に加えて、為替だけで10万円の利益が上乗せされる計算です。

米国債自体は値動きが比較的落ち着いていますが、円安局面では保有しているだけで為替の恩恵を受けられる点が魅力になります。

必要以上に売買しなくても収益機会を確保できる点は、ドル資産ならではの強みといえるでしょう。

少額から投資できるので売買もしやすい

米国債は比較的少額から購入できるため、個人投資家にとって始めやすい点が大きな魅力になります。

日本の証券会社では1,000ドル単位での購入が一般的で、1ドル=150円とすると必要な金額は約10万5,000円です。

数十万円を用意しないと買えない株式とは異なり、手頃な金額でスタートできるため、初心者でも負担を感じにくい環境が整っています。

また、購入後の売却も難しくありません。

ネット証券であれば、保有している米国債を数クリックで売ることができます。

よって大きな資金をまとめて動かす必要がありません。

小口で買い増しを重ねながら、自分のペースでドル資産を積み立てられる点も、米国債ならではの強みです。

資産形成の入り口としても取り入れやすく、柔軟に売買できることが安心感につながります。

資産分散でリスクを減らせる

資産運用では、1つの投資先に偏るほどリスクが大きいです。

株式だけを保有している場合、相場の下落局面では資産全体が一気に目減りしやすく、精神的な負担も大きくなります。

そこで役立つのが米国債を組み込む分散投資です。

米国債は値動きが比較的安定しており、株式やリスク資産とは違った動きをすることが多いため、組み合わせることで資産全体の変動を抑える効果が期待できます。

例えば、株式市場が大きく下落した局面でも、米国債は価格が上昇したり安定したりする場面があり、資産のクッションとして機能しやすいです。

また、米ドル建ての資産を持つことで、日本円とは異なる通貨の動きを取り込めるため、通貨リスクの分散にもつながります。

円高や円安がどちらに進んでも、資産全体で見れば急激な偏りを防ぎやすくなり、長期的に安定した資産形成を目指しやすくなるでしょう。

米国債は安全性が高いだけでなく、ポートフォリオ全体のバランスを取るうえで欠かせない存在といえます。

米国債と他の投資商品を比較|自分に合う運用方法は?

米国債と他の投資商品を利回りや価格変動の観点から比較します。

株式投資や投資信託、日本国債、ETF、定期預金との違いを理解し、自分に最適な運用方法を見つけましょう。

株式投資と米国債

株式投資と米国債は、どちらも資産運用の代表的な選択肢ですが、期待できるリターンと抱えるリスクの性質が大きく異なるので覚えておきましょう。

| 投資の種類 | 期待できる利回り | 価格変動の幅 |

|---|---|---|

| 株式投資 | 7%前後 (S&P500) | 大きい |

| 米国債 | 4%前後 | 小さい |

まず、期待利回りで比較すると、株式は企業の成長によって値上がり益や配当を受け取れるため、S&P500などは長期的には年7%前後のリターンが出ています。

その一方で、価格変動の幅が大きく、景気悪化や企業業績の悪化によって数十%単位で下落することも珍しくありません。

短期的な値動きに強いメンタルが求められる場面が多く、ハイリスク・ハイリターンの性質が強くなります。

対して米国債は、期待利回りが株式より低く、10年債であれば4%前後が一般的です。

しかし、国債は政府が返済を約束しているため、価格変動の幅が小さく、安全性の高さが強みになります。

景気悪化時でも株式ほど急落しにくく、むしろ債券価格が上昇して資産のクッションとして機能しやすいです。

また、利息が定期的に支払われるため、収入の安定性にも優れています。

このように、株式は大きな成長を狙える一方で値動きが激しく、米国債は堅実に資産を守りながら運用したい人に向いた選択肢といえるでしょう。

投資信託と米国債

投資信託と米国債は、どちらも資産運用で利用しやすい手段ですが、期待できる利回りやリスクの大きさが異なります。

| 投資の種類 | 期待できる利回り | 価格変動の幅 |

|---|---|---|

| 投資信託 | 5%~7%前後(株式ファンド) | 大きい |

| 米国債 | 4%前後 | 小さい |

投資信託は株式や債券など複数の資産にまとめて投資する仕組みで、商品ごとに性質が変わります。

株式中心の投信なら年5〜7%ほどのリターンを期待でき、値上がり益と分配金の両方を狙える点が魅力です。

ただし、組み入れられている資産の値動きに左右されるため価格変動の幅は大きく、相場の悪化で基準価額が大きく下落する場面もあります。

運用のプロが管理していても、市場環境次第で損失が出る可能性は避けられません。

一方、米国債は10年債で4%前後の利回りが一般的で、投資信託より期待リターンは控えめです。

しかし、米国政府が返済を保証するため安全性が高く、価格変動の幅も小さくなります。

景気が悪化した時に価格が上昇して資産を守る役割を果たすこともあり、安定した利息を受け取れる点も強みです。

投信は成長を狙う攻めの運用、米国債は資産を守りながら増やす守りの運用という違いがあり、目的に合わせて使い分けるようにしましょう。

投資信託のおすすめ銘柄については、下記の記事も参考にしてください。

日本国債と米国債

日本国債と米国債はどちらも国家が発行する債券ですが、投資した際のリターンやリスクの大きさは大きく異なります。

| 投資の種類 | 期待できる利回り | 価格変動の幅 |

|---|---|---|

| 日本国債 | 1%前後(株式ファンド) | 極めて小さい |

| 米国債 | 4%前後 | 小さい |

まず期待利回りで比較すると、日本国債は極めて低く、10年債の利回りは1%未満で推移することが多い状況です。

安定性はあるものの、資産を増やす力は弱く、金利上昇も限定的なためリターン面では控えめになります。

価格変動も小さく、安全性を重視した運用には向いていますが、インフレが進んだ場合は実質的に資産が目減りする可能性があるので注意は必要です。

対して米国債は10年債で4%前後の利回りが期待でき、日本国債と比べて収益性が明らかに高くなります。

ただし、米国債はドル建てであるため、為替変動の影響を受ける点が大きな違いです。

価格変動の幅自体は比較的安定しているものの、円高が進めば利息や元本を円に戻す際に利益が削られるリスクがあります。

一方、円安に進めば為替差益が上乗せされ、想定以上のリターンになることもあるのメリットでしょう。

日本国債は安全性重視、米国債は利回りと通貨分散を同時に狙える運用先です。

目的に応じて選び分けることで、よりバランスの取れた資産形成が可能になります。

日本国債について興味がある方は、リスクやデメリットについても知っておきましょう。

ETFと米国債

ETFと米国債はどちらも個人投資家にとって利用しやすい金融商品ですが、投資した際に得られるリターンや抱えるリスクは大きく異なります。

| 投資の種類 | 期待できる利回り | 価格変動の幅 |

|---|---|---|

| ETF | 5%~7% (株式型ETF) | 大きい |

| 米国債 | 4%前後 | 小さい |

まず、ETFは株式や債券、コモディティなど特定の指数に連動するよう設計されており、株式型ETFであれば年5〜7%ほどの利回りを期待できるでしょう。

市場全体の成長の恩恵を受けられる一方で、価格変動の幅は大きく、相場の悪化局面では数十%単位の下落が起きることもあり、リスクは高めです。

短期的なブレに耐える必要があり、中長期で値動きを受け入れられる人に向いた商品といえます。

一方、米国債は10年債で4%前後の利回りが一般的で、ETFより期待リターンは控えめです。

しかし、政府が返済を約束しているため信用度が高く、価格変動の幅も非常に小さいのが特徴になります。

景気悪化時には米国債が買われて価格が上昇し、資産のクッションとして機能しやすいです。

また、利息が定期的に受け取れるため、収入の安定性にも優れています。

ETFは成長を狙う攻めの投資、米国債は安定を重視する守りの投資として位置づけられており、ポートフォリオの目的に応じて役割を分けると、よりバランスの良い資産設計が可能になるでしょう。

なお、米国債券ETFへの投資を検討している方は、具体的な銘柄選びや運用戦略について詳しく解説した米国債券ETFランキングの記事も参考にしてみてください。

定期預金と米国債

定期預金と米国債は、どちらも安全性を重視する人に選ばれやすい商品ですが、得られる利回りやリスクの大きさには大きな違いがあります。

| 投資の種類 | 期待できる利回り | 価格変動の幅 |

|---|---|---|

| 円定期預金 | 0.2%前後 | 極めて小さい |

| 米国債 | 4%前後 | 小さい |

まず、定期預金の期待利回りは非常に低く、メガバンクであれば年0.2%程度です。

元本が保証されている点は安心材料ですが、インフレが進んだ場合は実質的に資産が目減りする可能性があります。

価格変動はなく、預けた金額が減らないことが最大のメリットになりますが、増えるスピードはほぼ期待できません。

対して米国債は、10年債で4%前後の利回りが期待でき、定期預金と比べると圧倒的に収益性が高い点が強みです。

価格変動の幅は株式に比べれば小さく安定していますが、債券である以上、金利変動によって上下することがあります。

また、米国債はドル建てのため、円高が進めば円換算の価値が下がるという為替リスクがあるので、注意はもちろん必要です。

一方で、円安に進めば為替差益が上乗せされ、定期預金では得られない追加リターンを狙える点は魅力でしょう。

定期預金は安全性を最優先する資金向け、米国債はリターンも求めたい人に向いた選択肢といえます。

定期預金での運用に興味がある方は、下記の記事も参考にしてください。

米国債をやめておくべき投資家の特徴

米国債はすべての投資家に適しているわけではありません。

大きな利回りを求める人や為替変動を避けたい人など、米国債をやめておくべき投資家の特徴を5つ紹介します。

大きな利回りで運用したい

大きな利回りを狙いたい投資家にとって、米国債は物足りない運用先になります。

米国債は安全性が高い一方で、期待できる利回りは10年債でも4%前後と限定的です。

株式や高リスク商品のように、短期間で資産を大きく増やすようなダイナミックな値動きはほとんど期待できません。

また、米国債は価格変動が比較的小さく、相場が大きく動いても利益を大きく伸ばすことが難しい性質があります。

値上がり益よりも利息収入が中心のため、積極的に売買して短期利益を狙うスタイルには向いていません。

特にハイリターンを求め、リスクを取ってでも資産を増やしたいと考える人にとって、米国債は戦略と噛み合いにくい商品です。

米国債は資産を守りながら安定的に増やす目的に適しており、大きな利回りを追求する投資家には別の選択肢の方が相性が良くなります。

高利回りを重視するなら、プロが運用するヘッジファンドが有力な選択肢です。年10%以上のリターンを狙える商品も多く、米国債では得られない資産成長のスピード感を実現できます。リスク管理もしっかり行われているため、攻めと守りを両立した運用が可能です。

為替の変動に左右されたくない

為替の変動に振り回されたくない投資家にとって、米国債はストレスの原因になりやすい商品です。

米国債はドル建てで運用されるため、どれだけ利息を受け取っても、円に戻すタイミングの為替レートによって最終的な利益が大きく変わります。

例えば、購入時より円高が進むと、利息を積み上げていたとしても円換算の受取額が減り、結果として損が出ることも珍しくありません。

逆に円安になれば利益が増えるものの、それを事前に正確に予測するのは非常に困難です。

為替市場は金利政策や景気、地政学リスクなど多くの要因で動くため、安定した値動きを望む投資家にとっては不確定要素が多すぎます。

為替変動を避けたい人には、円建ての商品や為替リスクの小さい投資の方が相性が良く、米国債は運用方針と合わない可能性が高いです。

短期の売買で利益を出したい

短期売買で大きな利益を狙いたい投資家には、米国債はあまり向いていません。

国債は価格変動が小さいため、短期間で値幅を取るトレードには不向きな特徴があります。

基本的には満期まで保有して利息を受け取る運用が中心で、株式のように短期で数十%動くようなダイナミックな値動きは期待できません。

また、金利が短期間で大きく動くことは少ないため、価格の上下も限定的になりがちです。

短期売買を狙う場合、債券価格の小さな値動きでは利益が取りづらく、想定した効率が得られません。

米国債は安定的に資産を守りながら増やす目的に向いているため、短期で利益を積み上げたい投資家には、より値動きの大きい商品を選ぶ方が戦略と一致しやすくなります。

アメリカの信用リスクが不安

アメリカの信用リスクが気になる投資家にとって、米国債への投資は注意が必要でしょう。

なぜなら米国債はアメリカ政府が発行するため、その価値はアメリカの財政状況や経済の安定性に左右されるからです。

例えば、国の借金が増え続けたり、債務上限問題で議会が対立したりすると、利払いが遅れるのではないかという懸念が市場に広がることがあります。

実際に2011年にはアメリカの格付けが引き下げられ、米国債の信用力が揺らいだこともありました。

米国債は世界的に最も信用度が高い債券とされる一方で、アメリカ経済が揺らげば価値が影響を受ける点は理解しておく必要があります。

インフレの加速を懸念に思っている

インフレが加速する局面では、米国債の利息を受け取っていても実質的なリターンが目減りする可能性があります。

国債の利回りは購入時にほぼ固定されるため、物価が大きく上昇すると、その利息では上昇した物価に追いつけなくなるからです。

例えば、利回り3%の米国債を100万円分保有して年間3万円の利息を受け取ったとしても、インフレ率が5%まで上がれば、1年後の100万円の購買力は95万円相当まで下がります。

インフレは長期間になればなるほど大きな影響があるので注意するようにしてください。

利息を受け取って、名目では増えているように見えても、実際には購買力が減っている状態です。

国債は安全性が高いとされますが、インフレによる価値の目減りまでは防げません。

物価上昇を強く懸念している人にとっては、国債だけに依存する運用はリスクとなり得ます。

米国債はやめとけならヘッジファンドを検討してみよう

米国債の低利回りや為替リスクに不安があるなら、ヘッジファンドが代替選択肢になります。

年10%を超える高利回りも期待できるおすすめのヘッジファンド2社を紹介します。

ハイクアインターナショナル|年利12%固定で配当を受け取れる

| 会社名 | 合同会社ハイクアインターナショナル |

|---|---|

| 会長 | 梁 秀徹(ヤンヒデテツ) |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 平均利回り | 年12%(固定) ※3月・6月・9月・12月の年4回3%ずつ分配 |

| 運用手法 | 関連会社であるベトナム企業への事業融資 |

| 投資対象 | ベトナム企業「SAKUKO Vietnam co ltd」 |

| 最低投資額 | 500万円~ |

| ロックアップ期間 | なし |

| 問い合わせ | 面談または資料請求 |

| 公式サイト | ハイクアインターナショナル公式サイト |

ハイクアインターナショナルは、2023年に日本で設立されたヘッジファンドで、ベトナムの日系企業SAKUKO Vietnamへの事業融資を軸に運用を行っています。

投資家から集めた資金をハイクアがSAKUKOに貸し付け、返済される利息を原資として配当を行う仕組みです。

最低投資額は500万円からで、海外系ヘッジファンドに比べると参加しやすい設定になっています。

配当は年4回、3月・6月・9月・12月に分けて支払われ、各回3パーセントずつ、年間で12パーセントの固定利回りの受け取りが可能です。

例えば500万円を投資した場合、3か月ごとに15万円、年間で60万円の配当になるイメージで、複利運用を選べば資産の増え方はさらに早くなります。

この利回りが実現できる理由は、ベトナムの高い金利環境とSAKUKO Vietnamの安定した事業基盤があるからです。

ベトナムでは銀行の貸出金利が10〜14パーセントになることもあり、信用力のある企業は外部からの直接融資にメリットがあります。

SAKUKOは日本製品専門店35店舗、スイーツ店11店舗、ホテル2棟を展開し、年商は約25億円。2026年にはUPCOM市場への上場も予定している企業で、返済能力も高いです。

ハイクアを選ぶメリットとして、単利と複利を選べる柔軟性や、ロックアップがなく解約もしやすい点が挙げられます。

ファンド特有の価格変動リスクが小さい企業融資型であることから、運用が読みやすく、配当も安定しやすいタイプです。

ハイクアは新興国の成長も取り込みながら、定期的な利回りを受け取りたい人にとって使いやすい選択肢です。

\ まずは無料相談から /

公式サイト:https://hayqua-international.co.jp/

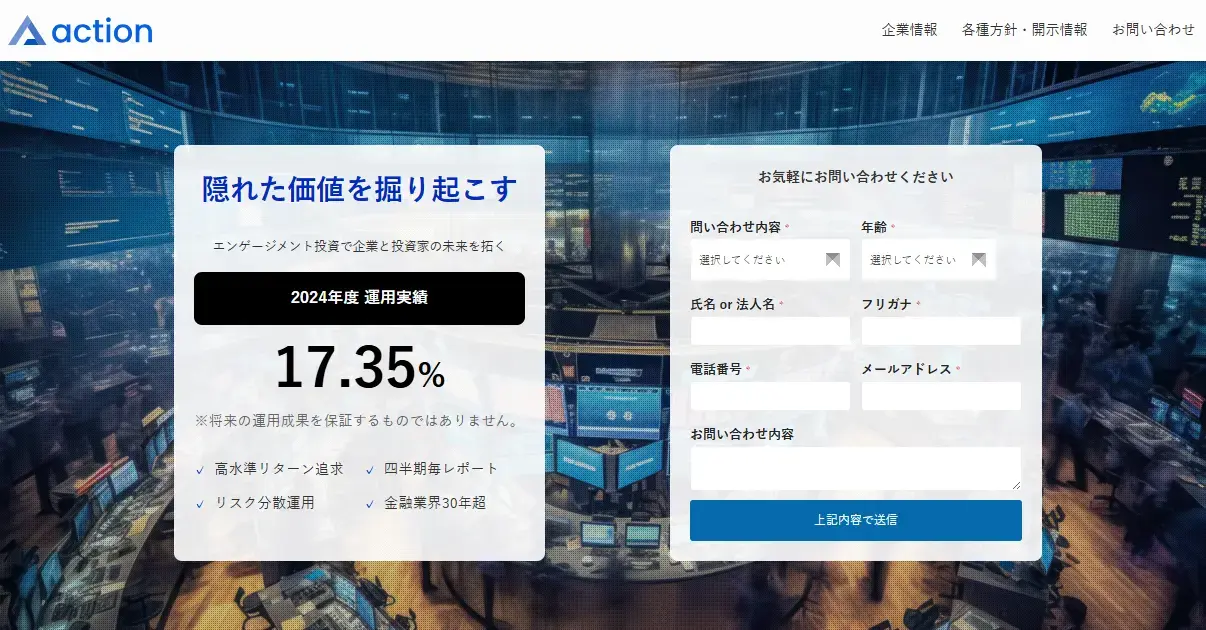

アクション合同会社|投資顧問が元国会議員

| 会社名 | Action合同会社 |

|---|---|

| 利回り | 年利17.35%(2024年7月~2025年6月) |

| 投資対象 | 国内:未上場/上場株式 海外:投資ファンド、不動産、債券 その他:事業貸付、ファクタリング、Web3事業 |

| 運用戦略 | 株式の成長投資戦略エンゲージメント アクティビスト投資戦略ポートフォリオ投資戦略 |

| 最低投資金額 | 500万円~ |

| ロックアップ期間 | 1年 |

| 各種手数料 | ・各商品への手数料 ・諸経費出入金に係る銀行手数料 ・払い戻し時における会計士費用 ・法律家費用 ・その他関連する諸費用等 |

アクション合同会社は、トレイダーズインベストメントの元代表である古橋弘光氏が運用を担当する日本のヘッジファンドです。

古橋氏はCTA資格を持ち、商品先物や金融先物の実務経験も豊富で、その専門性がファンド全体の運用方針を支えています。

さらに、戦略顧問として元衆議院議員の木内孝胤氏も参画しており、三菱銀行や外資系証券を渡り歩いてきた経歴から、信頼性が高いです。

アクションの運用スタイルは3つの戦略を軸に展開されています。

株式だけに依存せず、多様な資産へ分散するポートフォリオ投資、企業の成長性を見極めて資金を投じる成長投資、そして経営に直接働きかけて企業価値を高めるエンゲージメント型のアクティビスト投資です。

特に分散投資では、株式や債券に加えて事業融資やファクタリング、Web3関連事業まで幅広く関わる点がユニークで、景気や市場環境に左右されにくい構造が作られています。

もう一つの特徴は、国内ヘッジファンドとしては珍しく運用成績を積極的に公開していることです。

2024年の年間成績は17パーセントを超える伸びを記録し、リスク管理と収益追求のバランスがうまく機能していることが分かります。

月次データも公開されており、透明性の高さは他社と比較しても際立っているといえるでしょう。

最低投資額は500万円からと設定されており、ヘッジファンドとしては手が届きやすい部類です。

公式サイトから無料相談の予約もでき、オンライン面談も可能なので、興味がある方はぜひ相談しましょう。

\ 前年度実績17.35% /

公式サイト:https://action-goudou.co.jp/

米国債投資の運用シミュレーション|実際のリターンを検証

米国債に投資すると実際にどれくらいのリターンが得られるのか、具体的な数字で確認します。

10万円を投資した場合の10年間のシミュレーションと、ヘッジファンドとの比較を検証します。

米国債10年に10万円投資した場合のシミュレーション

米国債10年に10万円投資した場合、大体現在の金利は4%なので10年で40%増えます。(為替の影響をなしとした場合)

10万円を投資すると10年で14万円になる計算です。

| 投資後の年数 | 1年間の配当額 | 累計配当額 |

|---|---|---|

| 1年後 | 4,000円 | 4,000円 |

| 5年後 | 4,000円 | 20,000円 |

| 10年後 | 4,000円 | 40,000円 |

値動きが安定しているため、大きく増えることはないものの、確実に利息を積み上げられる点が魅力です。

ただし、途中売却をしないことを前提とした場合の数字になりますし、実際は為替の影響もあります。

米国債は金利が上がると価格が下がる性質があり、期間中に金利が大きく変動すれば、中途解約では元本割れを起こす可能性が高まるので注意が必要です。

また、実際には円に戻すタイミングで為替レートの影響を避けることはできず、円高が進めば利息分がほぼ消えてしまうこともあります。

米国債は10年間安定して保有すれば利息分は確実に積み上がりますが、増える金額は限定的であり、資産を大きく増やす目的には向きません。

長期の安定運用を重視する人向けの選択肢といえるでしょう。

国債とヘッジファンド投資の比較シミュレーション

米国債とハイクアを10年間保有した場合、得られるリターンにははっきりした差が出ます。

米国債の利回りは4%前後なので、500万円を投資すると年間利息は約20万円です。

10年間積み上げても受け取れる利息は約200万円で、満期時の合計は700万円ほどになります。

値動きは安定しているものの、増える金額は限定的で、資産を倍にするような伸びは期待できません。

一方、ハイクアは年利12%の固定配当が出るため、500万円を投資すると年間60万円の配当を受け取れます。

配当は年4回に分けて支払われるため、3ヶ月ごとに15万円ずつ、10年間で受け取れる配当総額は600万円になり、投資額500万円に対して配当だけで元本を上回る計算です。

| 投資後の年数 | ハイクア | 米国債 |

|---|---|---|

| 1年後の累計利息 | 60万円 | 20万円 |

| 3年後の累計利息 | 180万円 | 60万円 |

| 9年後の累計利息 | 540万円 | 180万円 |

複利で再投資を選べば、資産が増えるスピードはさらに早くなり、数年単位で資産が倍近くまで膨らむ可能性があります。

同じ金額を10年間運用しても、米国債は安定の200万円、ハイクアは600万円と、約3倍近い差です。

安全性を重視するなら米国債、確かな収益性を求めるならハイクアというように、選ぶ商品で資産の増え方は大きく変わってきます。

ヘッジファンドおすすめランキングについては、下記の記事も参考にしてください。

よくある質問

米国債投資について多くの方が疑問に感じるポイントをまとめました。

米国債はやめとけといわれる理由は何ですか?

米国債は金利や為替の影響を強く受けるため、元本割れや為替損が起きる可能性がある点が理由です。

さらに利回りが低く、インフレ時には実質リターンが目減りしやすいため、期待ほど安定して増えないといわれています。

米国債をやめておくべき人の特徴はありますか?

大きな利回りを狙いたい人や、短期の値動きで利益を取りたい人には向きません。

また、為替変動に左右されたくない人や、アメリカの経済や財政に強い不安を持つ人も相性が良くないでしょう。

米国債の今後の見通しはどうなりますか?

米国債の今後は、利回りが4〜5%程度で推移しやすく安定した収益源として期待されます。

ただし、アメリカの財政悪化やインフレ、金利動向によって価格や実質リターンが左右されるため、過度な期待は禁物です。

総合的には堅実だがリスクも残る運用先といえます。

米国債はNISAで購入できますか?

NISAでは米国債そのものは買えませんが、米国債に投資するETFや投資信託なら購入できます。

為替ヘッジありの商品もあり、間接的に米国債へ投資する方法として利用が可能です。

米国債投資の税金と確定申告について教えてください。

特定口座を利用していれば、利益に対して20.315%が源泉徴収されて確定申告は不要です。

ただし、一般口座の場合で利益が出ている場合は、確定申告が必要になります。

米国債は最低いくらから始められますか?

多くの証券会社では1,000ドルから始められます。ただし、銘柄によっては10,000ドルなどが最低金額になる場合があるので注意してください。

まとめ

米国債は安定性と信頼性の高さが魅力で、資産を着実に育てたい人に向いた選択肢です。

利息収入を得ながら、景気変動の影響を受けにくい点も強みになります。

株式や投資信託と組み合わせれば、ポートフォリオ全体のバランスが整い、リスクを抑えつつ運用の幅を広げられるでしょう。

長期的な資産形成に安心感を与えてくれる心強い存在です。