「1000万円を運用するなら元本保証で安全性を最優先にしたい」

そんな風に考える方は少なくありません。

1000万円を元本保証商品で運用する最大のメリットは、元本割れの心配なく資金を守れる安心感です。定期預金や個人向け国債などを選べば、確実に元本が戻ってくるという信頼性は何よりの魅力といえるでしょう。

しかし、その一方で、低金利やインフレ下では実質的に資産価値が目減りするリスクも避けられません。むしろ長期で見れば、元本保証こそが資産形成を阻む要因になり得るのです。

本記事では、1000万円を元本保証で運用する方法を整理し、その仕組みや注意点、メリット・デメリットを解説します。さらに、リスクと利回りの視点から、資産を守りながら効率的に育てる実践的な方法をご紹介します。

こんな方にはヘッジファンドもおすすめ!

- 大金を運用する自信がない

- 投資の勉強や分析に当てる時間がない

- 運用を専門家に任せたい

- 市場平均以上のリターンを狙いたい

ヘッジファンドなら、手間なくプロの運用で高いリターンを目指せます。

| ハイクア インターナショナル | アクション | GFマネジメント | |

|---|---|---|---|

| 年利 | 12%(固定) | 17.35% 2024年度実績 | 過去平均29% ※ |

| おすすめ ポイント | 事業融資による堅実リターン 年12%の安定した利回り 3か月毎に配当を受け取れる 代表や投資先企業の信頼性が高い | 毎月安定したリターン 2024年度の実績は+17.35% 複数戦略でリスクヘッジ 会社や代表の実態が明確 情報の公開度が高い | UBS、モルガンスタンレー 出身のファンドマネージャー 年平均リターン29% 過去5年で277%の運用成績 中長期投資向けのヘッジファンド |

| 最低投資額 | 500万円 | 500万円 | 1000万円 (500万~相談可) |

| 無料相談 | 可能 | 可能 | 可能 |

| 解説箇所 | こちら | こちら | こちら |

1000万円を元本保証で運用したい人が知っておくべきこと

ここではまず、押さえておきたい基礎知識として、元本保証の概要とメリット・注意点についてコンパクトに解説します。

元本保証とは?仕組みと特徴

「元本保証」とは、預けたお金(元本)が一定の条件下で損失なく返還されることを保証する仕組みを指します。

ただし、「元本保証」と呼べる商品はごく一部であり、厳密に元本が法的に保護されているのは、「預金 (=預金保険制度の対象)」だけです。

それ以外の金融商品は、広く「元本保証型」や「元本確保型」と呼ばれますが、絶対に減らないわけではなく、条件付きで元本が戻る可能性が高いという意味になります。

例としては、以下のような金融商品があります。

| 商品 | 保証の有無 | 特徴 |

|---|---|---|

| 定期預金 | 法的に元本保証 | 銀行が倒産しても、1金融機関あたり1000万円+利息まで保護される(預金保険制度) |

| 個人向け国債 | 法的保証はないが信頼性が高い | 国が発行し、最低金利も保証。長期保有すればほぼ元本割れリスクはない |

| 貯蓄型保険 | 保険会社の健全性に依存 | 満期まで持てば元本以上になる設計もあるが、途中解約で元本割れの可能性あり |

| 社債 | 発行企業の信用次第 | 金利が高いが、企業倒産時には元本毀損リスクがある |

このように、「元本保証」という言葉の印象は強いですが、実際は保証のレベルや条件に差があるため、商品ごとのリスクを正しく理解することが重要です。

※詳しくは次章で解説します。

1000万円を元本保証で運用するメリット

元本保証型の最大の魅力は、運用中に資産が大きく目減りするリスクが極めて低いという点にあります。

特に1000万円のような大きな金額では、「減らさないこと」が最優先になる方も多く、安全性の高い選択肢として支持されています。

また、価格の変動や複雑な仕組みがなく、初心者でも理解しやすいというのも大きなポイントです。

ただし、安全性の裏には「増やしにくい」という側面もあるため、どこまで元本保証にこだわるかは目的に応じて見極めが必要です。

1000万円を元本保証に頼るデメリット

元本保証での運用は、確かに「損をしにくい」という安心感がありますが、「増やす力」に乏しいという現実も見過ごせません。

例えば、インフレが進めば実質的な価値が下がってしまう可能性もあり、さらに低金利環境が続く中では、預けていてもほとんど利息がつかない商品も多くあります。

また、元本保証型の商品だけに頼っていると、資産運用の選択肢や知識が広がりにくいという側面も。少しずつでも他の選択肢を学んでいくことも、資産を守るうえで重要なステップになります。

(※これらのリスクや背景については、後の章「元本保証で1000万円を運用する際の注意点」で詳しく解説します)

1000万円を元本保証で運用できる代表的な方法4選

元本保証型の運用にも一長一短があることがわかったところで、では実際にどのような商品が選択肢となるのでしょうか。

ここでは、1000万円を安全に運用したい方に向けて、代表的な4つの元本保証型の方法を紹介します。

1. 定期預金

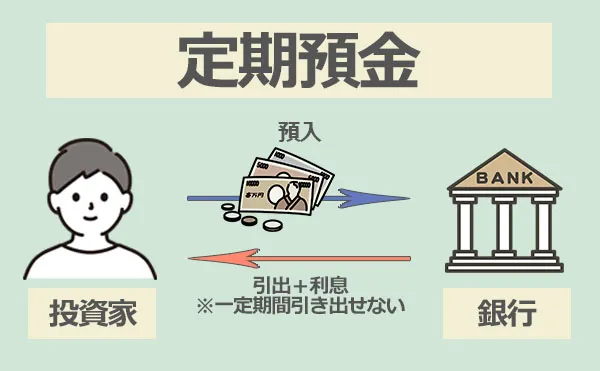

銀行の定期預金は、一定期間(例:6か月、1年、5年など)お金を預ける代わりに、普通預金より高い金利を得られる商品です。

定期預金では、専用口座に一定額を預けると、半年〜1年ごとに利息が加算され、満期時に税引後の利息と元本が合算されて指定口座に振り込まれます。

数ある金融商品の中でも、定期預金は満期時に預けた金額が必ず返ってくる完全な元本保証商品です。

また、預金保険制度 (ペイオフ) により、銀行が破綻しても1000万円までは元本が保護されるため、安心感があります。

一方で、利回りは低いため「資産を大きく増やす」ことには不向きです。金利は現在0.25〜1.2%程度と非常に低く、仮に1000万円を1年間預けても、得られる利息は税引後で2万円〜10万円弱程度にとどまります。

さらに、定期預金は 満期まで資金を引き出すことができないため、急な出費などに備えて流動性には注意が必要です。

万が一、途中で解約すると 普通預金並みの低金利が適用されるため、実質的な利息が大幅に下がる可能性があります。

| 期待利回り | 0.25-1.2%程度 ※2025年9月時点 |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合 →約1025万〜1130万円程度に成長 |

| メリット | ・元本保証があり、安全性が極めて高い ・預金保険制度により1000万円+利息まで保護される ・金利は固定(預け入れ時の利率が満期まで適用)で仕組みがシンプル |

| デメリット | ・金利が非常に低く、資産運用には不向き ・満期まで解約が難しく、中途解約すると普通預金並みの低金利になる ・インフレ時には資産価値が目減りする |

| おすすめの人 | ・リスクを取りたくない人 ・短期〜中期で使う予定の資金を安全に保管したい人 ・株式や投資信託などのリスク資産とのバランスを取りたい人 |

| 始め方 | 銀行やネット銀行で口座を開設し、定期預金を申し込む |

なお、一般的に、大手メガバンクよりも地方銀行やネット銀行の方が金利が高い傾向にあります。条件やキャンペーン内容は定期的に変わるため、利用前には必ず最新の情報を比較・確認するようにしましょう。

2. 個人向け国債

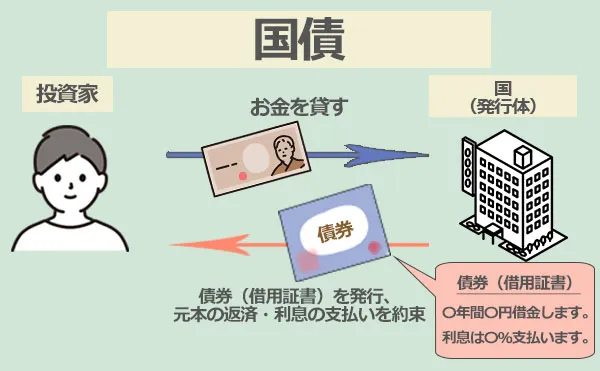

個人向け国債は、国(財務省)が発行する債券の一種で、個人投資家向けに販売されている資産運用商品です。

定期的に利子を受け取りながら、満期まで保有すれば元本が国によって保証されるため、安全性が高く初心者にも人気です。

国債を購入すると、国にお金を貸す形となり、半年ごとに利子を受け取り、満期時には元本と利息が返ってきます。

途中解約も可能ですが、「中途換金調整額(直前2回分の税引前利子×0.79685)」が差し引かれる点には注意が必要です。

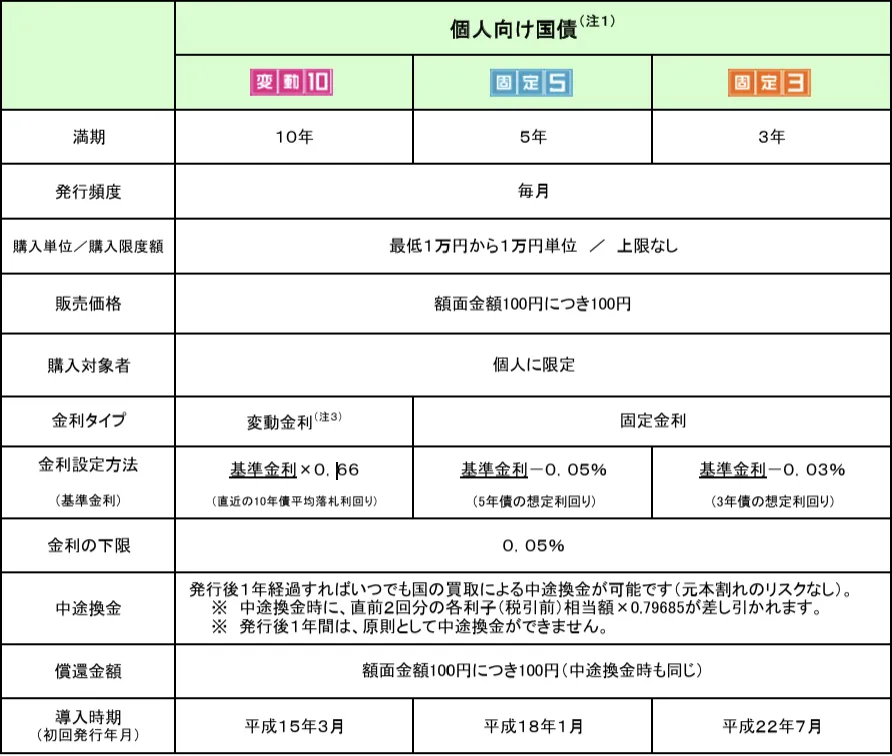

個人向け国債は、半年ごとに利率が変わる「変動10年型」と、発行時の金利が続く「固定3年型」「固定5年型」の3種類から選ぶことができます。

個人向け国債は「国が発行」するため、デフォルトのリスクが極めて低く、元本割れの心配がほぼないのが最大の特長です。

万が一国が破綻しない限り、元本と利子は確実に支払われると考えられ、銀行預金(預金保険制度)と同等以上の信頼性があります。

金利は定期預金と同程度かやや低めですが、「変動10年型」は半年ごとに利率が見直されるため、将来的に市場金利が上昇すれば利率も上がる仕組みです。インフレ対策としても一定の効果が期待できます。

また、最低金利0.05%が保証されており、利率がゼロになる心配もありません。

| 期待利回り | 1%前後 |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合 →約1100万円に成長 |

| メリット | ・国が元本と利息を保証しているため、信用リスクがほぼゼロ ・1万円から投資可能で少額から始めやすい ・途中換金も可能(1年経過後、所定の手数料控除あり) ・最低金利保証付き (0.05%) |

| デメリット | ・利回りは非常に低く、インフレ局面では実質的な目減りの可能性 ・途中解約には制約がある (直前2回分の利子が没収) ・高いリターンを狙う商品ではない |

| おすすめの人 | ・元本割れを避け安全に資産を守りたい人 ・預金よりは少し高い利回りを求める人 ・株式や投資信託と組み合わせて「守りの資産」を持ちたい人 |

| 始め方 | 証券会社や銀行で購入可能。募集は毎月行われており、インターネット経由で申し込みもできる。 |

なお、証券会社によっては現金プレゼントなどのキャンペーンを行うこともあるため、申込先の比較もおすすめです。

また、変動金利型はインフレ時に金利が上昇する可能性があるため、将来の金利変動に備えたい方には「変動10年」がおすすめです。

現在募集中の個人向け国債・新窓販国債はこちらを参照。

3. 保険商品

資産運用型の保険商品は、死亡や医療といった保障機能に加えて、将来の資産形成を目的とした金融商品で、一定期間保険料を払い込むことで、満期や一定年齢以降に解約返戻金や年金として資金を受け取ることができます。

定期預金や国債と違い、単に「預けて増やす」だけでなく、保障+運用という二重の役割を持っているのが大きな特徴です。

代表的なタイプは以下の3つです。

- 貯蓄型保険(終身保険・養老保険・学資保険・個人年金保険など)

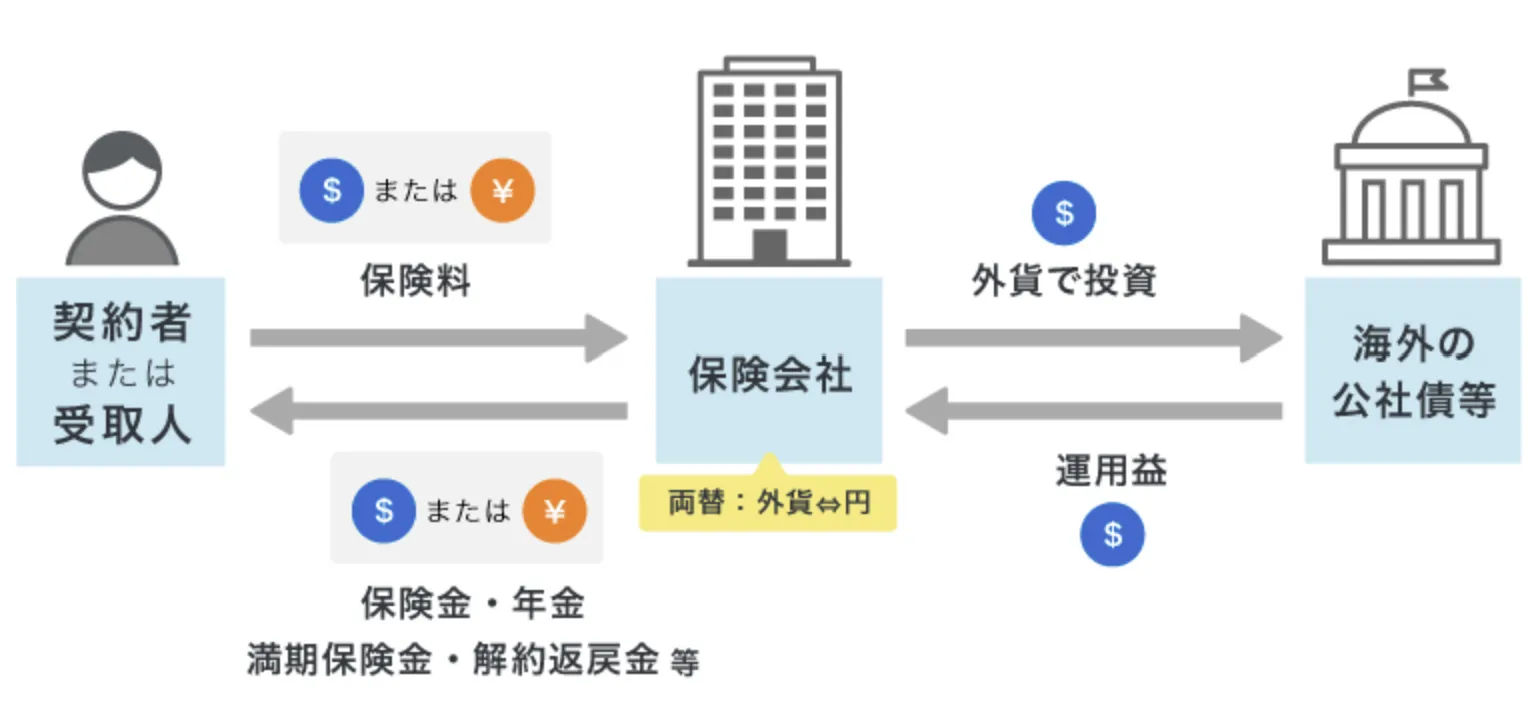

長期的に資金を積み立て、将来まとまった額を受け取れる。元本保証性が高く、安心感がある。 - 外貨建て保険

米ドルや豪ドルなどの外貨で運用するタイプ。円建てより高利回りを狙える一方、為替リスクを伴う。 - 変額保険

投資信託や株式に連動して運用されるタイプ。運用次第で大きなリターンを狙えるが、元本保証はない。

ただし、資産運用型保険の中で比較的元本の安全性が期待できるのは、貯蓄型保険に限られます。外貨建て保険や変額保険は、為替や運用成績の影響を受けるため、元本割れの可能性を伴う商品となります。

また、いずれの保険商品も基本的には中長期の契約 (10年~20年程度) が前提で、途中解約すると元本割れの可能性が高い点に注意が必要です。

| 期待利回り | 0.4%~1.3%程度前後 (商品タイプによる) |

|---|---|

| メリット | ・万が一への備えと資産形成を両立できる ・長期間保有することで元本超えの返戻金も期待できる ・一部の保険商品では税制優遇(相続税の非課税枠など)あり ・外貨建てなら日本より高金利の通貨での運用が可能 |

| デメリット | ・運用期間に対して利率が相対的に低い ・中途解約で元本割れするリスクあり ・解約控除や手数料が発生する場合がある ・外貨建て保険では為替変動リスクがある ・仕組みがやや複雑で、理解せずに加入すると損失リスクも |

| おすすめの人 | ・長期的な資産形成を重視している人 ・教育資金・老後資金など明確な目的がある人 ・外貨運用で日本円以外の選択肢を取り入れたい人 |

| 始め方 | 生命保険会社や銀行、証券会社などの窓口で相談 ※商品内容・返戻率・手数料・為替リスクなどを十分に比較することが重要 |

貯蓄型保険(終身・学資・個人年金・養老など)は、元本割れしにくく、安定性重視の資産運用として活用されますが、10~20年の中長期契約が前提で、途中解約では元本割れのリスクがあります。

また、利回りは1%前後と低めで、「お金を増やす」より「確実に積み立てる」「万一に備える」目的が中心です。

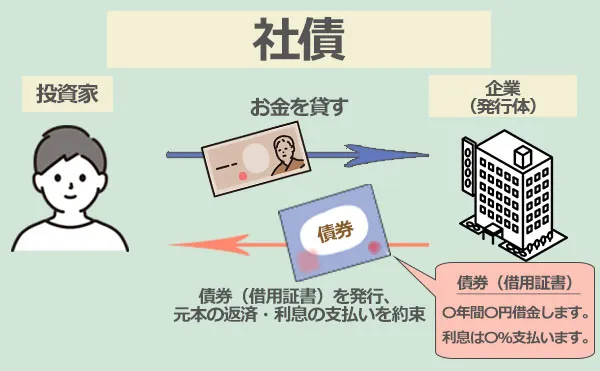

4. 個人向け社債

個人向け社債とは、企業が一般の個人投資家から資金を集めるために発行する債券のことで、満期まで保有すれば発行元企業から利息と元本の返済を受け取ることができます。

個人向け社債は、あらかじめ満期と利回りが決まっており、満期まで保有すれば元本と利息が支払われることから、形式上は元本保証に近い性質を持つ金融商品といえます。

特に銀行預金よりも高い利回り (1〜3%程度) が期待できることから、利息収入を安定的に得たい投資家に注目されています。

ただし、元本が法律で保証されているわけではなく、発行企業が経営破綻した場合には、元本や利息が支払われない「信用リスク (デフォルトリスク)」があります。

また、途中解約 (償還前の売却) する場合は、金利動向や市場環境によって価格が変動するため、元本割れとなるリスクもあります。

| 期待利回り | 1~3%程度 |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合→約1100万〜1350万円程度に成長 |

| メリット | ・株式より価格変動が小さく安定性が高い ・定期的な利息収入が得られる ・企業によっては株式より高い利回りを期待できる |

| デメリット | ・利回りは相対的に低い ・発行企業の信用リスク(倒産リスク)を負う ・途中売却時は市場価格の変動による損失の可能性 |

| おすすめの人 | ・大きな値動きに不安を感じる人 ・安定した利息収入を重視する人 ・株式よりリスクを抑えて投資したい人 |

| 始め方 | 証券会社の口座を開設し、社債の新規発行や流通市場から購入 |

こうした特徴から、社債は「銀行預金以上の利回りを求めつつも、株式のような大きな値動きは避けたい」という投資家に適した選択肢といえるでしょう。

元本保証で1000万円を運用する際のリスクと注意点

ここまで、1000万円を元本保証で運用できる代表的な方法を紹介してきましたが、「元本保証=絶対に安全」とは限らない点にも注意が必要です。以下では、元本保証型運用で気をつけたい3つのリスクについて解説します。

銀行の倒産リスク (預金保護制度の範囲)

厳密に「元本保証」商品とされているのは、定期預金を含む銀行の預金のみとお話しましたが、もし銀行が倒産した場合、預けたお金の一部が戻ってこない可能性もあるのです。

これは、日本の「預金保険制度(ペイオフ)」では、1つの銀行につき元本1000万円とその利息までしか保護されないためです。

このリスクを回避するには、1000万円を超える資金を複数の銀行に分散して預けるといった対策が有効です。

インフレによる実質価値の目減り

元本保証型の金融商品は、「元本が減らない」という安全性と引き換えに、利回りが非常に低いのが特徴です。

| 商品 | 利回り目安 (年利) |

|---|---|

| 定期預金 | 0.25%~1.2%程度 |

| 個人向け国債 | 1%前後 |

| 貯蓄型保険 | 0.4%~1.3%程度前後 (商品タイプによる) |

| 社債 | 1~3%程度 |

利回りの低い元本保証型の金融商品のみで運用を続けていると、資産を大きく増やすことが難しいだけでなく、インフレの進行によってお金の購買力が下がり、「額面」は減らなくても、実質的な資産価値が減ってしまうリスクがあります。これは、長期的に見ると大きな差になります。

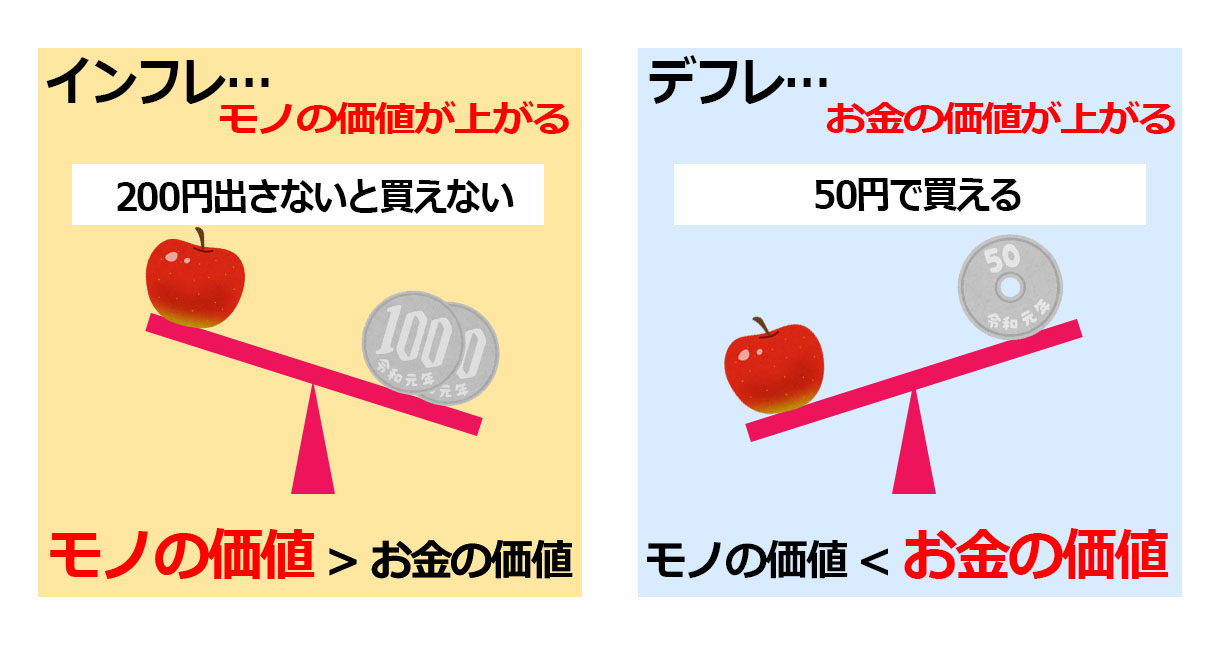

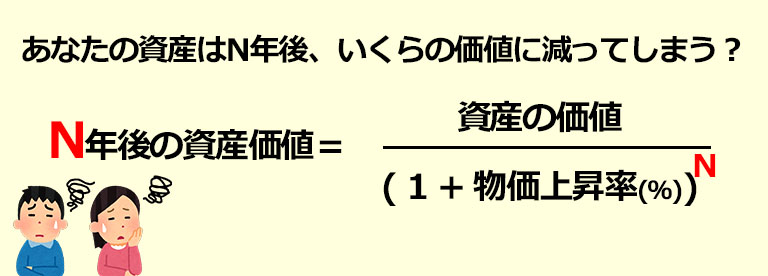

インフレとは?

インフレとは、物価が上昇することでお金の価値が下がる現象を指します。 たとえば同じ100円で買えていたリンゴが、インフレによって200円出さないと買えなくなる状態です。

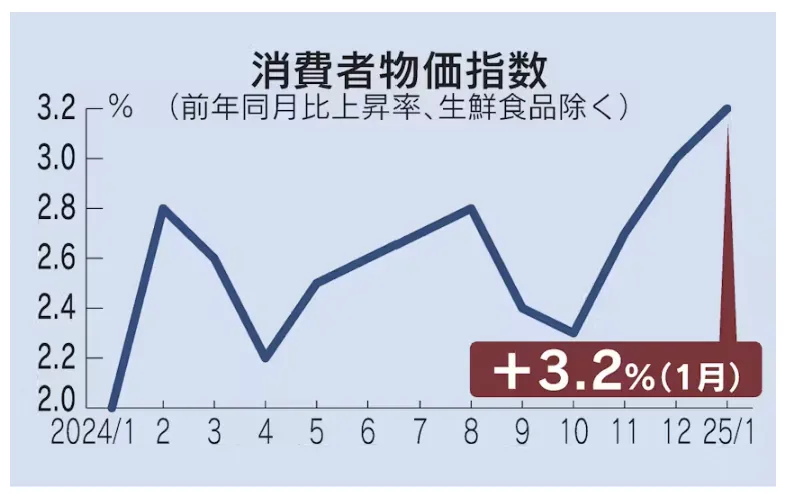

日本銀行では、物価安定の目標を年2%に設定していますが、2022年には原材料価格の高騰や円安の影響でこの目標を超え、4%近い上昇率に達しました。その後も足元では2%を大きく上回る状態が続いています。

仮に年2%のインフレが10年続けば、1000万円の実質の購買力は約817万円分に低下し、183万円分の価値が目減りする計算になります。

このような資産価値の目減りを防ぐには、インフレ率を上回る利回りで1000万円を運用する必要があるため、元本保証型以外の運用先も視野に入れることが重要です。

>>貯金1000万円以上を、積極的に増やしたい方におすすめの運用方法はこちら

低金利環境での機会損失

繰り返しになりますが、元本保証型の商品は、リスクを抑えて資産を守れる反面、得られる利回りが非常に低く、資産を増やす手段としては限界があります。

特に、まとまった資金である1000万円を長期間にわたって運用する場合、元本保証にこだわりすぎることが非常に大きな「機会損失」につながりえる点には注意が必要です。

以下は、1000万円を10年間運用した場合の利回りごとの利益シミュレーションです。

| 運用利回り | 1000万円を10年間運用した場合の利益シミュレーション |

|---|---|

| 元本保証型 (年利1%前後) | 予想利益額(税引前):100万円程度 |

| 年利3% | 予想利益額(税引前):350万円程度 |

| 年利5% | 予想利益額(税引前):630万円程度 |

| 年利7% | 予想利益額(税引前):1000万円程度 |

| 年利10% | 予想利益額(税引前):1600万円程度 |

このように、仮に年利5〜7%で運用できた場合、元本保証型に比べて数百万円〜1000万円以上の差が生まれる可能性があります。

もちろん、こうした運用には一定のリスクが伴いますが、運用方法を工夫すれば、リスクを抑えながら年利5%以上を狙える商品も少なくありません。

「元本が減らないこと」だけを重視して資金を眠らせてしまうのは、せっかくの運用チャンスをみすみす手放すようなものです。

長期的に見れば、「減らさないこと」に固執するよりも「増やせる可能性」に目を向けることが、資産形成において重要な視点と言えるでしょう。

元本保証に加えて検討すべき運用方法4選

ここまでの内容で触れてきたように、元本保証型の商品には利回りの低さという明確なデメリットがあります。長期的に資産を育てていくには、ある程度のリスクを受け入れながらも安定した運用を目指せる選択肢を持っておくことが重要です。

ここでは、元本保証に加えて検討したい代表的な運用方法を4つご紹介します。

どれも分散効果が高く、プロによる運用によって知識が少ない初心者でも比較的リスクを抑えながら始めやすい運用方法です。

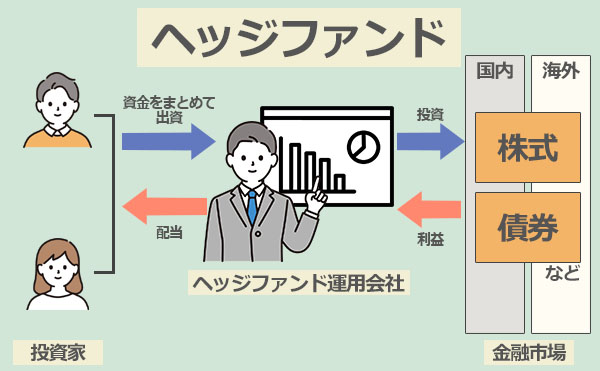

ヘッジファンド (高度な戦略で高利回り)

ヘッジファンドは資産を預けるだけで、リスク管理から運用までを投資のプロに一括でお任せできる運用商品です。

投資家が資金を預けると、ファンドマネージャーが高度な戦略で運用し、その成果が利益として投資家に分配される仕組みです。

一見すると投資信託と似ていますが、決定的に異なるのは 戦略の自由度。株式や債券に限らず、不動産・通貨・デリバティブなど多様な資産を組み合わせ、相場環境に応じて柔軟に戦略を切り替えられます。

その結果、上昇相場ではリターンを追求し、下落相場でも損失を抑えつつ利益を狙えるという強みを持っています。

個人では難しい高度な手法を経験豊富なプロに任せられるのが、ヘッジファンドが注目される理由です。

| 期待利回り | 年10%~ (ファンドや戦略によって異なる) |

|---|---|

| 資産の増え方 | 1000万円を年10%で10年間複利運用した場合→約2593万円に成長 ※25年なら1億円超も視野 |

| メリット | ・プロに任せて高度な運用が可能 ・下落相場でも利益を狙える戦略がある ・個人では難しい多様な手法を活用できる ・高い利回りが期待できる |

| デメリット | ・まとまった手数料が発生する ・最低投資額が500万円〜1000万円と高額 |

| おすすめの人 | ・個人での投資に自信のない人 ・大きな資産を効率的に増やしたい人 ・相場に関わらず安定した成長を狙いたい人 ・運用をプロに任せ手間をかけたくない人 |

| 始め方 | 運用会社に問い合わせ、面談を経て契約・入金 |

日本国内でも、実際に個人投資家がアクセスできるヘッジファンドは存在します。参考として投資初心者の評判が高い国内ヘッジファンドを二例ご紹介します。

個人投資家向けの国内ヘッジファンド例①ハイクアインターナショナル

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用会社 | ハイクアイインターナショナル合同会社 |

| 代表社員 | 梁榮徹 |

| 設立 | 2023年 (※SAKUO VIETNAM設立:2011年) |

| 投資対象 | ベトナム企業 (SAKUO VIETNAMへの事業融資) |

| 年間利回り | 年間利回り12% (3ヶ月ごとに3%の配当) |

| 配当の受取り | 3ヶ月ごとに受取、または再投資 |

| 投資対象者 | 個人・法人 |

| 最低投資額 | 500万円 |

| 投資方法 | 問い合わせ→オンライン面談または対面で相談 (無料) |

| おすすめ ポイント | ・事業融資による堅実なリターン ・年12%の安定した利回り ・3か月毎に(3%×年4回)配当を受取可 ・6年で約2倍の資産形成が可能 ・代表や投資先企業の信頼性が高い |

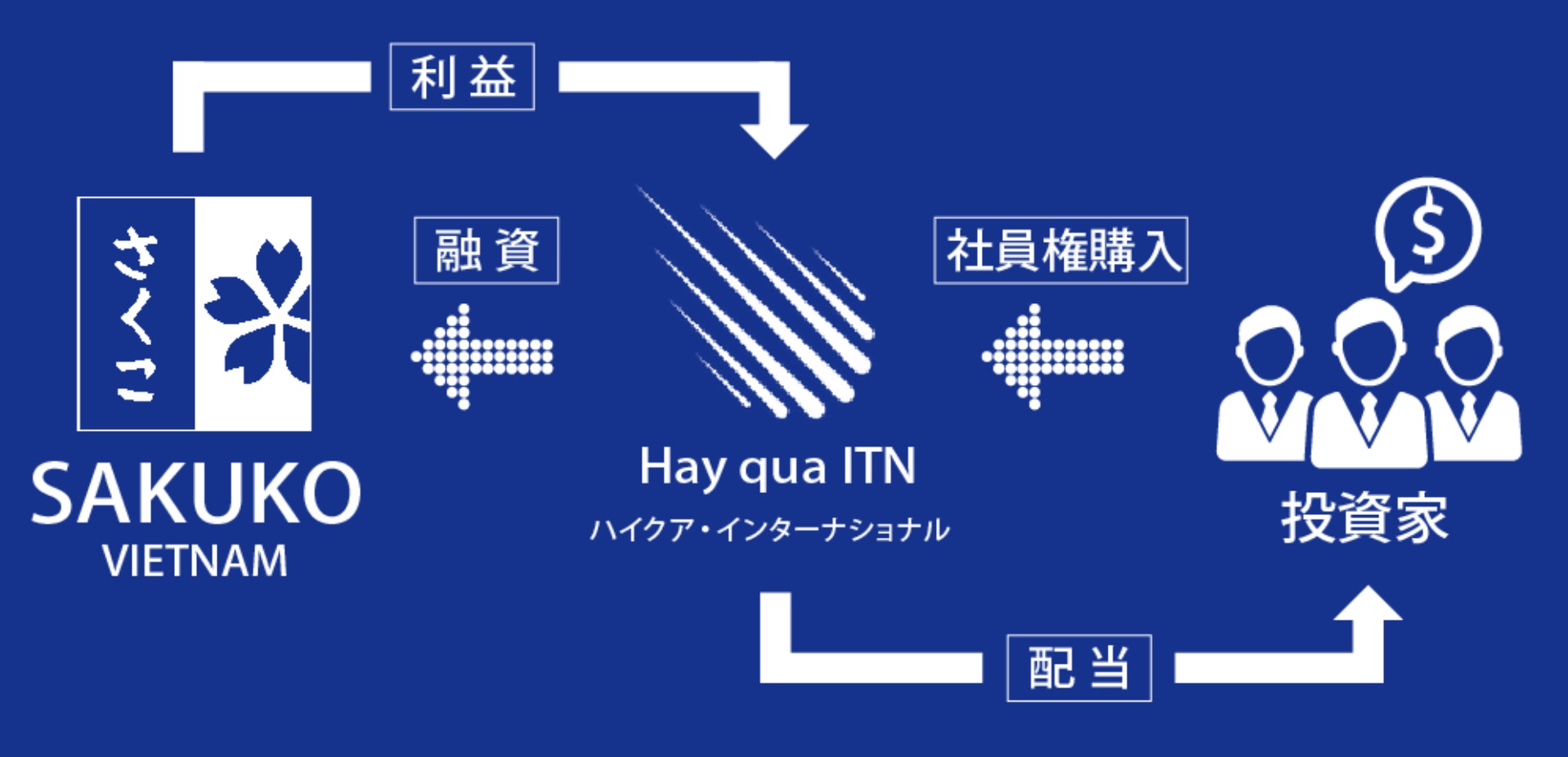

ハイクア・インターナショナル(以下、ハイクア社)は、2023年に設立された日本の運用会社です。

同社は、グループ会社であるベトナムの日系企業 SAKUKO Vietnam Co., Ltd.(以下、SAKUKO社) に対する事業融資を通じて、投資家に年利12%の固定配当を提供する新興国企業融資型ファンドを運用しています。

配当は年4回(1月、4月、7月、10月)に分けて支払われ、各回3%ずつ、年間で12%の利回りを受け取れます。たとえば500万円を投資すれば、3ヶ月ごとに15万円、年間で60万円の配当(税引前)を受け取れ、運用6年で資産はおおよそ2倍に増える計算です。

投資の仕組みはシンプルで、投資家がハイクア社に出資し、ハイクア社がその資金をSAKUKO社に貸し付けます。SAKUKO社は約定通りに利息をハイクア社に返済し、ハイクア社はその利息をもとに投資家へ配当を行うという流れです。

ベトナムは金利水準が高く、銀行からの借入には年10〜14%の金利がかかることもあるため、直接融資には高い需要があります。

融資先であるSAKUKO社は、ベトナム国内で日本製品専門店35店舗、スイーツ店11店舗、ビジネスホテル2棟を展開し、年商は約25億円に達します。また、2026年にはベトナムのUPCOM市場への上場を予定しており、さらなる事業拡大を進めています。

ハイクア社への投資は、最低投資額が500万円からと、一般的なヘッジファンドに比べて参加しやすく設計されています。

価格変動のない企業融資型のため、株式や債券よりも運用が読みやすく、資産目標に向けた計画的な運用が可能です。3カ月ごとの安定した配当や、新興国の成長性を取り入れたい方にも適した選択肢といえるでしょう。

ハイクア社では、公式サイトから無料の資料請求や個別相談が可能です。高利回りと実体経済に根ざした投資に関心がある方は、まずは相談を通じて情報収集から始めてみてはいかがでしょうか。

\ まずは無料相談から /

公式サイト:https://hayqua-international.co.jp/

個人投資家向けの国内ヘッジファンド例②アクション

| 公式サイト | アクション公式サイト |

|---|---|

| 運用会社 | アクション合同会社 |

| 代表社員 | 古橋弘光 |

| 設立 | 2023年 |

| 投資対象 | ・事業への直接投資 ・バリュー株投資 |

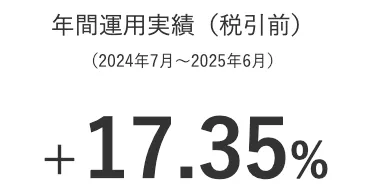

| 年間利回り | 17.35% ※2024年7月〜2025年6月 |

| 利益の受取り | 下記選択が可能 ・決算時に配当として受け取る ・配当を再投資して元本を増やす |

| 投資対象者 | 個人・法人 |

| 最低投資額 | 500万円 |

| 投資方法 | 問い合わせ→オンラインまたは対面で相談 (無料) |

| おすすめ ポイント | ・トレイダーズインベストメント元代表取締役の古橋弘光氏がファンドマネージャーを務める ・2024年度は17.35%という実績を残す ・事業投資やWeb3事業、ファクタリングなど株以外にも分散投資 ・積極的なアクティビスト投資で直接的に会社の改善を行う ・会社や代表の実態が明確で信頼性のあるファンド |

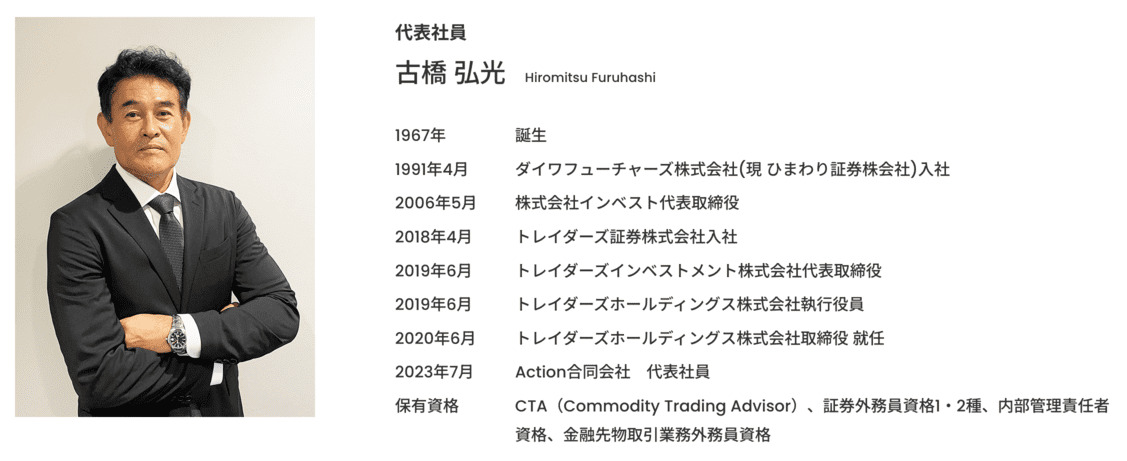

Action合同会社(アクション社)は、トレイダーズインベストメント元代表取締役の古橋弘光氏がファンドマネージャーを務めるヘッジファンドです。

古橋氏はCTA(Commodity Trading Advisor)資格や商品先物取引や金融先物取引に関する豊富な実務経験を持ち、その専門性が運用の要となっています。

また、戦略顧問には、三菱銀行、ドイツ証券、UBS証券、メリルリンチ証券などを経て衆議院議員も務めた木内孝胤氏が参画しており、運用チームの厚みと信頼性が感じられます。

アクションが掲げる投資戦略は「ポートフォリオ投資戦略」「株式の成長投資戦略」「エンゲージメント・アクティビスト投資戦略」の三本柱です。

- ポートフォリオ投資戦略

- 株式の成長投資戦略

- エンゲージメント・アクティビスト投資戦略

特に特徴的なのは、多様な資産に分散投資を行うポートフォリオ投資戦略であり、株式や債券に加え、事業への貸付、ファクタリング、Web3事業など幅広い対象にアプローチしている点です。

また、同社はエンゲージメント・アクティビスト投資も積極的に取り入れています。

これは投資先企業の株式を一定割合取得し、経営に直接影響を与えることで企業価値を高め、株主利益の最大化を図る手法です。企業に対して直接的なアプローチが可能であるため、投資成功の確率を高められる点が大きな特徴となっています。

2024年度の年間成績は+17.35%と高いパフォーマンスを記録しており、安定性と収益性を両立していることが確認できます。四半期毎に詳細な実績を開示しており、透明性の高さは同業他社と比較しても際立っています。

最低投資額は500万円からと設定されており、ヘッジファンドとしては比較的低い金額でスタートできる点も魅力です。

公式サイトからは無料相談(オンライン面談にも対応)の予約が可能で、担当者との面談を通じて詳細情報を得ることができます。

\ 前年度実績17.35% /

公式サイト:https://action-goudou.co.jp/

ヘッジファンドは基本的に私募(プライベート・ファンド)として運用されており、証券会社などで広く公募される投資信託とは異なります。

運用戦略や過去の成績などについて詳細な情報開示の義務がないため、実際に問い合わせをして資料を取り寄せたり、面談を通じて内容を確認することが、最も確実な情報収集手段となります。

気になるファンドがあれば、まずは問い合わせてみることから始めてみましょう。

投資信託 (多様な商品に少額から分散投資)

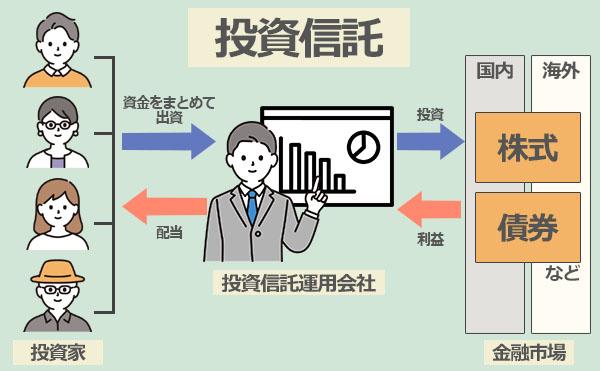

投資信託とは、投資家から集めた資金をひとつの大きなファンドにまとめ、運用のプロが株式・債券・不動産などに分散投資する仕組みです。

個人投資家は少額から参加でき、銘柄選びや運用を専門家に任せられる点が大きな特徴で、「自分で運用するのは難しい」「手間をかけたくない」という方に向いています。

また、投資信託を1本選んで購入するだけで、自動的に複数の銘柄に分散投資されるため、リスクを抑えながら資産を増やしたい人にとっても有効な選択肢といえます。

一方で、投資信託には信託報酬などの運用コストがかかるため、長期で保有する場合はコストに見合うリターンを出しているファンドかを見極めることが重要です。

また、元本保証型の商品とは異なり、投資信託には元本割れのリスクがあります。特に市場全体が下落する局面では、前述のヘッジファンドのように柔軟な対応が難しく、基準価額が大きく下がる可能性もあります。

こうした価格変動リスクを理解した上で投資する姿勢が求められます。

| 期待利回り | 2-7% |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合→約1200万〜2000万円程度に成長 |

| メリット | ・手間と時間を掛けずに分散投資できる ・まとまったリターンを狙いに行ける ・証券会社やネットで手軽に購入可能 ・100円程度の少額から投資できる |

| デメリット | ・割高な運用手数料が発生しがち ・相場が悪い時は利益を出しにくい |

| おすすめの人 | ・個人での投資に自信のない人 ・仕事などで投資に時間や手間を掛けられない人 |

| 始め方 | 証券会社で口座を開設し、入金・商品を購入 |

ETF (低コストで市場平均を狙う)

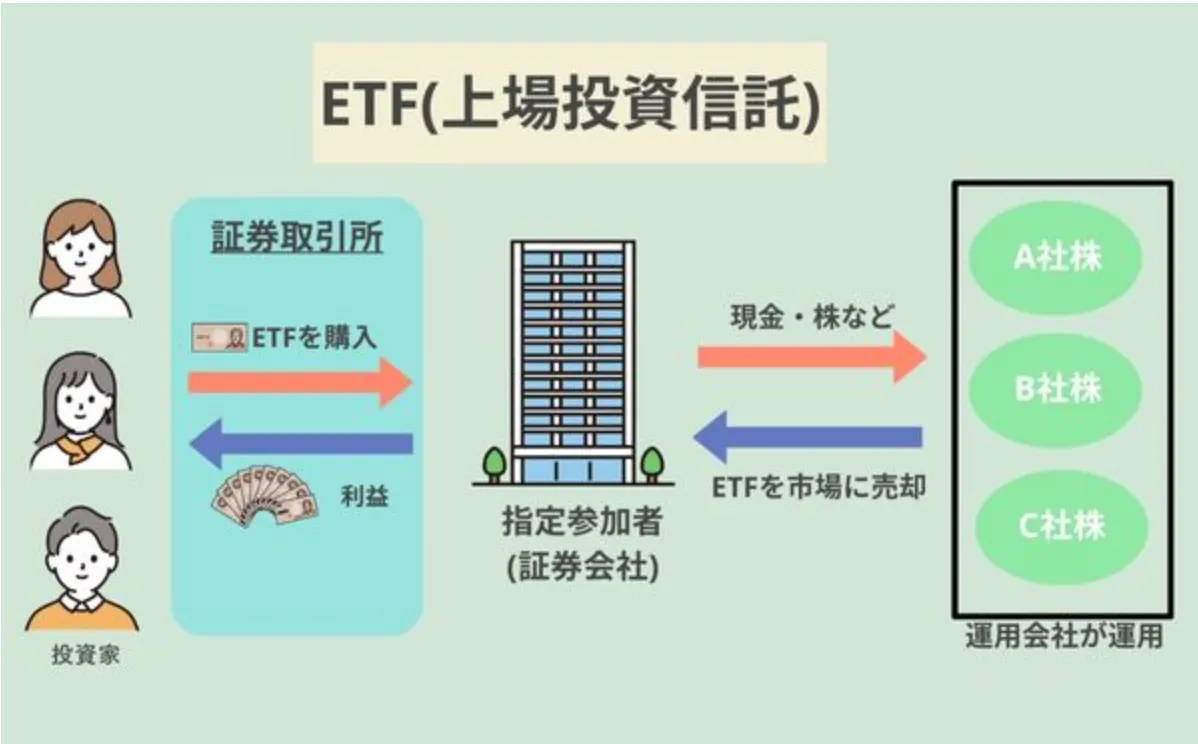

ETF(上場投資信託)とは、日経平均株価やS&P500などの株価指数と連動する成果を目指す金融商品です。

投資信託と同様に、投資家から集めた資金をひとつのファンドとしてまとめ、株式・債券・不動産などに分散投資する仕組みになっています。

ただし、大きな違いはETFは証券取引所に上場しており、株式と同じようにリアルタイムで売買できる点です。取引のタイミングを自分で調整したい投資家にとっては大きなメリットとなります。

ETFの多くは「インデックス型」と呼ばれるもので、市場全体の動きに連動することを目的に設計されています。1本のETFを購入するだけで、数十〜数百の銘柄に自動的に分散投資できるため、初心者でも少額から効率的なリスク分散が可能です。

一方で、ETFは市場全体の動きに連動する商品であるため、相場が下落すればETFの価格も下がります。

元本保証はないため、長期的な視点で価格変動リスクを受け入れる姿勢が必要です。

| 期待利回り | 2-7% |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合→約1200万〜2000万円程度に成長 |

| メリット | ・少額から数百銘柄に分散投資できる ・株式のように取引所でリアルタイム売買可能 ・信託報酬が低めでコストを抑えやすい ・証券会社やネットで手軽に購入可能 |

| デメリット | ・市場全体の下落局面ではマイナスになりやすい ・個別株のように大きなリターンは狙いにくい |

| おすすめの人 | ・個人での投資に自信のない人 ・仕事などで投資に時間や手間を掛けら・少額から効率的に分散投資をしたい人 ・リアルタイムで取引したい人 ・低コストで市場平均に近いリターンを得たい人 |

| 始め方 | 証券会社に口座を開設し、株式と同じ要領で売買 |

REIT (少額から不動産投資)

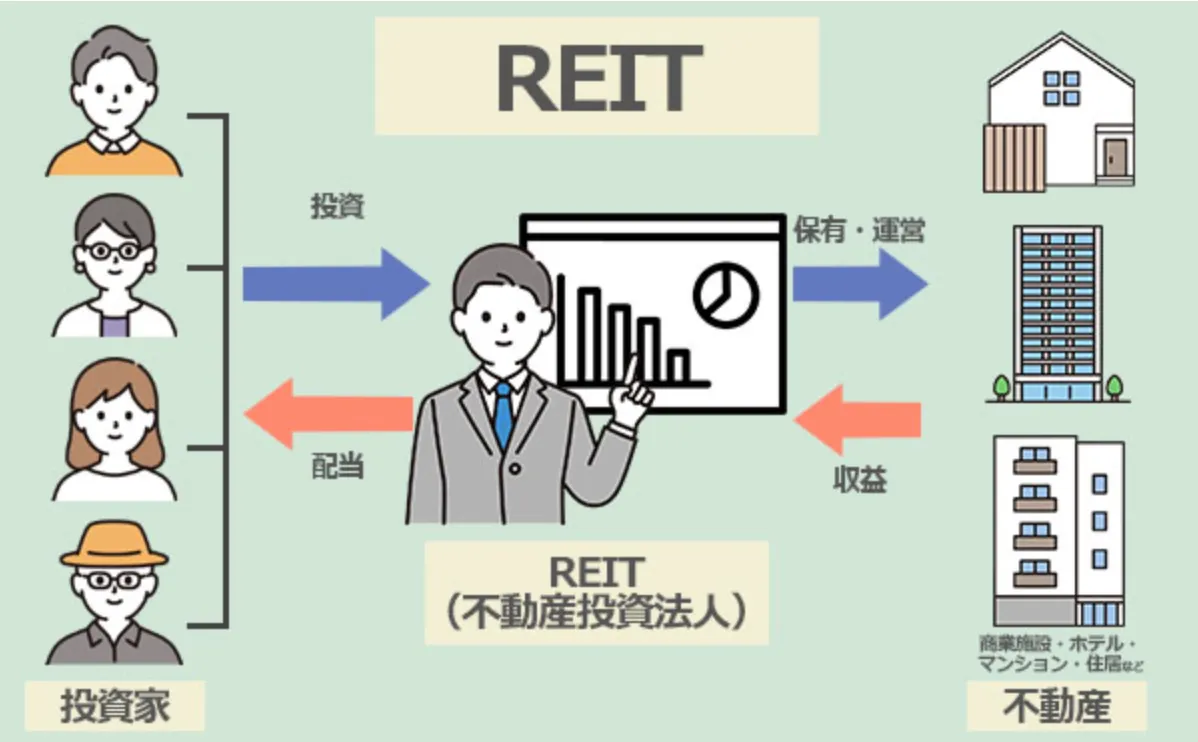

「REIT (Real Estate Investment Trust):リート」は、リートを運営する不動産投資会社が、多くの投資家から集めた資金を用いて不動産に投資し、賃料収入や売却益を投資家に分配する仕組みです。

主な投資対象は、オフィスビル・商業施設・住宅・物流施設などで、複数の不動産に分散投資されます。

1本のREIT(一口10万円前後)を購入するだけで複数の不動産に分散投資でき、家賃収入を原資とした分配金(年利4〜5%前後)を受け取れる点が大きな魅力です。

ただし、分配金の多くは投資家に直接支払われるため、自動的に複利効果は得られません。

さらに、不動産市況や金利動向の影響を受けやすく、空室率の上昇や地価の下落が起これば、分配金が減少するリスクもあります。

そのため、安定収益と資産の成長をバランスよく目指す人や、ポートフォリオの一部にインカム収益を組み入れたい人に適しています。

| 期待利回り | 4~5% |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合→約1500万〜1630万円弱に成長 |

| メリット | ・10万円前後から不動産投資に参加できる ・オフィスや商業施設など多様な不動産に分散投資が可能 ・上場しているため流動性が高く売買が容易 ・安定した分配金収入を得やすい |

| デメリット | ・不動産市況や金利上昇の影響を受けやすい ・分配金は変動する可能性がある ・株価と同様に価格下落リスクがある ・物件の需給・管理状況・災害などに左右される ・複利効果を活かせない |

| おすすめの人 | ・安定したインカム収入を重視する人 ・実物不動産投資のように手間を掛けたくない人 ・不動産ローンを組まずに少額から不動産投資したい人 ・株式や債券だけでなく、ポートフォリオに多様性を持たせたい人 |

| 始め方 | 証券会社の口座を開設後、株式と同じようにREIT銘柄を購入 |

また、不動産に投資するその他の方法として、複数のREITに投資する「REIT型投資信託」や、不動産を直接購入して運用する「実物不動産投資」などもあります。それぞれの特徴と向いている投資家層を整理すると以下の通りです。

| REIT型投資信託 | 実物不動産投資 | |

|---|---|---|

| 特徴 | 複数のREITを1本の投資信託で運用。 数十〜数百銘柄に分散可能。 | 物件を購入して賃貸経営。 不動産価格の値上がり益も狙えるが、まとまった資金と手間が必要。 |

| 向いて いる人 | さらに広く分散投資したい人。 個別銘柄を選ぶ手間を避けたい人。 | 長期で安定収益を得たい人。 自己資金や管理能力に余裕がある人。 |

REITを中心とする不動産投資は、株式や債券とは異なる収益構造を持つため、ポートフォリオの分散効果を高める有効な選択肢となります。

将来に備えた資産形成を考えるうえで、「元本保証」はたしかに安心感のある選択肢ですが、インフレによる資産価値の目減りや、低金利による増えにくさを考えると、一定のリスクを許容しながら資産を育てる方法も併せて検討するのがおすすめです。

1000万円を効率的に運用するポートフォリオ例と利益シミュレーション

元本の一部を確保しながら、残りをリスク資産で運用する「ポートフォリオ運用」の考え方を取り入れることで、資産をより効率的に増やすことが期待できます。

ここでは、元本保証型商品とリスク資産を組み合わせた4つの代表的な運用スタイルをシミュレーションとともに紹介します。

完全元本保証|定期預金のみで運用

| 投資先 | 割合 | 金額例(1000万円) |

|---|---|---|

| 定期預金・国債等 | 100% | 1000万円 |

すべてを定期預金や国債など、元本保証型の安全資産に預けるスタイル。価格変動リスクはなく、安心感が高い一方で、利回りは非常に低く、インフレ対策にはなりません。

- 想定利回り:年1%程度

- 10年間運用した場合の予想利益:約105万円 (複利・税引前)

- 向いている人:元本を絶対に減らしたくない人、短期的な資金運用を考えている人

保守型|元本保証80%+リスク資産20%

| 投資先 | 割合 | 金額例(1000万円) |

|---|---|---|

| 定期預金・国債 | 80% | 800万円 |

| 投資信託・ETF (株式型など) | 20% | 200万円 |

8割を元本保証型で確保しつつ、2割を成長が見込めるリスク資産に投じることで、インフレ対策と資産の増加を両立。元本保全を意識しつつも、一定のリターンを狙える現実的な運用スタイルです。

- 想定利回り:年2%程度

- 10年間運用した場合の予想利益:219万円 (複利・税引前)

- 向いている人:守りを重視しながら、インフレ対策もしたい人

バランス型|元本保証50%+リスク資産50%

| 投資先 | 割合 | 金額例(1000万円) |

|---|---|---|

| 定期預金・国債 | 50% | 500万円 |

| 投資信託・ETF・REIT等 | 50% | 500万円 |

守りと攻めを半々に配分するバランス型ポートフォリオ。リスクは高まりますが、資産を効率的に増やす可能性も高く、長期的な運用に適しています。リターンと安定性のバランスを重視したい人向け。

- 想定利回り:年3%程度

- 10年間運用した場合の予想利益:344万円程度 (複利・税引前)

- 向いている人:ある程度のリスクを許容できる中長期運用者

積極型|元本保証30%+リスク資産70%

| 投資先 | 割合 | 金額例(1000万円) |

|---|---|---|

| 定期預金・国債 | 30% | 300万円 |

| 株式型投資信託・ETF REIT・ヘッジファンド等 | 70% | 700万円 |

資産を積極的に増やしたい方に向く運用スタイルです。投資期間に余裕があり、多少の値下がりリスクを受け入れてでもリターンを狙いたい人向けです。

たとえば、定期収入があり毎月の生活費に余裕がある方や、明確な使い道が決まっていない長期資金などで取り組むケースが多いでしょう。

- 想定利回り:年5%程度

- 10年間運用した場合の予想利益:630万円 (複利・税引前)

- 向いている人:長期投資ができ、資産を積極的に増やしたい人

将来に向けて資産を守りながら育てるには、リスク資産も適切に組み合わせることが重要です。自分のリスク許容度や目的に応じて、最適なバランスを見つけていきましょう。

なお、元本保証だけに偏らず積極的な運用を行う場合は、リスクを適切にコントロールすることが欠かせません。リスク資産をポートフォリオに取り入れる場合、以下の点を意識することでリスクを抑えつつ効率的に資産形成ができます。

| 注意点 | ポイント |

|---|---|

| 分散投資と長期投資でリスクを抑える | 値動きの異なる資産に分散することで、リスク分散効果が期待できます。また長期で持ち続けることで価格の振れ幅が相対的に小さくなり、安定した成果につながりやすくなります。 |

| 資産運用の計画やルールを定める | 毎月の投資額や目標利回り、損切りラインなどを事前に設定しておくことで、相場変動に左右されず一貫した運用が可能になります。 |

| 投資コストや税金を意識する | 信託報酬や売買手数料、約20%の税金は長期的に大きな差となります。低コストの商品を選び、課税影響を最小限に抑えることが重要です。 |

| NISAやiDeCoを活用する | 非課税制度を活用することで、同じ運用成績でも手取り収益を効率的に増やすことができます。長期投資と特に相性が良い制度です。 |

このようなリスク対策の考え方については、以下の記事でも詳しく解説していますので、あわせて参考にしてください。

1000万円の元本保証運用に関するよくある質問 (FAQ)

最後に、1000万円の元本保証運用に関するよくある質問をQ&A形式でまとめました。

元本保証で1000万円を運用する場合、最も安全なのは?

最も安全性が高いのは 銀行の預金 (定期預金・普通預金) です。預金保険制度により、1金融機関あたり1000万円までとその利息が保護対象になります。

一方で、個人向け国債も非常に高い信頼性を持ちます。万が一国が破綻しない限り元本と利子は確実に支払われると考えられ、銀行預金と同等以上の安全性を期待できます。

1000万円を元本保証で運用するなら定期預金と国債どっちが有利?

安全性とシンプルさを重視するなら定期預金、インフレや金利上昇への備えも考えるなら個人向け国債です。

定期預金は金利が低いものの制度的に守られた堅実な選択肢であり、個人向け国債の「変動10年」は金利が半年ごとに見直されるため将来の金利上昇局面で有利に働く可能性があります。

元本保証でもインフレで資産価値は減る?

はい。元本保証により名目上の元本額は減らなくても、物価が上昇すれば購買力は目減りします。例えば利息1%の預金でも、物価が2%上がれば実質的に資産は減少します。

長期的に資産価値を守るには、インフレを意識した分散投資が必要です。

貯蓄型保険や社債は「本当に元本保証」と言えるの?

厳密には「元本保証」ではありません。

貯蓄型保険は契約条件次第で満期返戻金が元本に近い水準で戻ることもありますが、途中解約では元本割れのリスクが高いです。

社債は満期まで保有すれば元本と利息が支払われる仕組みですが、発行体の倒産による信用リスクや、市場環境によって途中売却時に元本割れとなるリスクは避けられません。

まとめ:1000万円は元本保証とリスク分散で守りながら増やそう

1000万円という大切な資産を運用するなら、「減らない安心感」がある元本保証型商品は心強い選択肢です。特に、確実に必要になる生活資金や緊急資金として確保する分には最適といえるでしょう。

ただし、インフレや金利低下の影響で、元本保証型だけでは実質的な資産価値を維持できないリスクもあります。将来に向けて資産を増やしていくには、元本保証型のみに偏らない戦略が必要です。

元本保証型の安定資産をベースに、本記事で解説したETFや投資信託、REIT、ヘッジファンドなどを組み合わせることで、安定性と成長性のバランスが取れた資産形成が可能になります。

なお、リスク資産をポートフォリオに組み入れる場合は、元本保証とは異なるリスク(価格変動リスク・流動性リスク・元本割れリスクなど)が伴います。

まずは、各金融商品の仕組みやリスク特性を正しく理解し、自分のリスク許容度に合ったポートフォリオを組むことが大切です。

長期的な視点を持ちながら、ご自身のペースで無理のない範囲から資産運用に取り組んでいきましょう。