プライベートバンクは、資産をただ増やすための場所ではなく、富裕層の資産を守り、次世代につなぐための仕組みになります。

一方で、最低資産額や手数料、実際の利回りなどが分かりにくく、興味はあっても一歩踏み出せない人も多いはずです。

そもそも一般的な銀行と何が違い、誰が利用できるのでしょうか。

この記事では、プライベートバンクの基本から、国内外の違い、代表的な銀行、メリットと注意点までを整理し、利用を検討するうえで必要な知識をわかりやすく解説します。

プライベートバンクのランキングについても詳しく解説しますのでぜひ参考にしてください。

プライベートバンクとは?スイス発祥の特別な銀行サービス

プライベートバンクとは、スイス発祥の特別な銀行サービスです。

まずはプライベートバンクについて解説します。

プライベートバンクとは富裕層向けの運用サービス

プライベートバンクとは、主に富裕層を対象にした資産運用サービスです。

一般的な銀行のように預金や融資だけを扱うのではなく、資産全体をどう管理し、どう増やし、将来どう引き継ぐかまでを含めて考えます。

専任の担当者がつき、金融資産だけでなく、不動産、事業、相続や税金の相談まで一体でサポートする点が特徴です。

運用方針も画一的ではなく、年齢や家族構成、リスク許容度に応じて個別に設計されます。

起源はスイスなど欧州にあり、資産を守る文化の中で発展してきました。

現在では日本の金融機関にも同様のサービスがあり、単なる投資先探しではなく、長期的な資産管理を重視する人向けの仕組みとして利用されています。

プライベートバンクはいくらから利用できる?

プライベートバンクを利用できる最低利用資産額は、国内と海外で大きく異なります。

まず日本国内のプライベートバンクの場合、目安となる金融資産はおおよそ1億円以上が一般的です。

銀行によっては明確な基準を公表していませんが、実際には一定以上の預かり資産がないと専任担当はつきにくい傾向があります。

次に海外のプライベートバンクですが、こちらはハードルがさらに高く、最低でも3億円程度を求められるケースが多いです。

スイスやシンガポールの大手では、5億円以上を条件とする銀行も珍しくありません。

その分、通貨分散や国際投資の選択肢が広がる点が特徴です。

国内は入り口として利用しやすく、海外は本格的な資産管理を考える人向けといえます。

プライベートバンクの運用残高比較ランキング

プライベートバンクの運用残高比較ランキングを国内と海外に分けて解説します。

日本国内のプライベートバンクランキング

- 三菱UFJモルガンスタンレーPB証券

- UBS証券

- 野村証券

- 三井住友グループ

- みずほグループ

日本のプライベートバンクは、国内事情に精通した金融機関と、海外の運用ノウハウを持つ外資系が共存している点が特徴です。

三菱UFJモルガン・スタンレーPB証券は、三菱UFJフィナンシャル・グループの信頼性と、米モルガン・スタンレーの投資銀行機能を併せ持ち、資産運用だけでなく事業承継や自社株対策まで幅広く対応しています。

UBS証券はスイス発祥のプライベートバンクとして世界的な実績があり、日本でも外貨建て資産や海外投資を軸にした運用提案が特徴です。

クレディ・スイス証券も同様に、国際分散投資や長期的な資産保全を重視する姿勢が特徴で、グローバルな視点で資産を管理したい人に選ばれています。

野村証券は国内最大手として、日本の税制や相続、不動産事情に精通。

実務的で現実的な提案が評価されています。

SMBCグループ・みずほグループは銀行と証券を一体で活用し、融資や法人取引も含めた総合的な資産管理を行える点が強みです。

世界各国のプライベートバンクランキング

- UBSグローバルウェルスマネジメント

- モルガン・スタンレー・ウェルスマネジメント

- バンク・オブ・アメリカGWIM

- J.P.モルガン・プライベートバンク

世界のプライベートバンク市場では、長年にわたり限られた大手金融機関が中心的な役割を担ってきました。

その筆頭が、UBSグローバル・ウェルスマネジメントです。

預かり資産額は世界最大級で、富裕層から超富裕層まで幅広い顧客層を抱えています。

次にUBSは、スイス発祥の伝統的なプライベートバンクとして知られ、長年にわたり国際分散投資と資産保全の分野で評価されてきました。

アメリカ勢では、モルガン・スタンレー・ウェルスマネジメントが投資銀行機能と運用力を活かし、積極的な資産運用を得意としています。

バンク・オブ・アメリカGWIMは、銀行・証券・信託を一体で提供できる総合力が強みです。

J.P.モルガン・プライベートバンクも、グローバルな金融ネットワークを背景に、法人オーナーや富裕層の資産管理を幅広く支えています。

国内・海外の主要プライベートバンクを紹介

国内・海外の主要プライベートバンクを紹介します。

UBS

UBSは、スイス発祥の世界最大級のプライベートバンクです。

グローバル・ウェルスマネジメント部門の預かり資産額はおよそ5兆ドル超とされ、世界中の富裕層や超富裕層の資産を管理しています。

最低投資条件は地域や契約内容によって異なりますが、一般的には200万ドル以上(約3億円)。

スイス本国やシンガポール拠点では数億円規模を求められるケースもあります。

UBSの強みは、通貨や地域を分散した国際運用と、長期的な資産保全を重視する姿勢です。

短期的な売買よりも、リスク管理や相続、事業承継まで含めた総合提案に定評があります。

海外資産を含めて本格的に分散したい人や、世代を超えた資産管理を考える人に向いているプライベートバンクです。

野村証券

野村証券は、日本を代表する証券会社として、富裕層向けにプライベートバンキングサービスを提供しています。

最大の強みは、日本の税制や相続、不動産、事業承継といった国内事情に精通している点です。

資産運用だけでなく、相続対策や自社株対策まで含めた実務的な提案に定評があります。

最低利用資産額について公式な明示はありませんが、業界調査では国内プライベートバンクの目安は1億円以上とされています。

国内資産が中心で、日本の制度に沿った資産管理を重視したい人に向いており、長期視点で堅実に資産を守りたい層に選ばれやすいプライベートバンクになります。

大和証券

大和証券は、昔から個人投資家と長く付き合ってきた証券会社で、富裕層向けにオーソドックスなプライベートバンクサービスを提供しています。

特徴は、短期の利益を追いかけるというより、今ある資産をどう守り、どう残すかを一緒に考える姿勢です。

株式や投資信託だけでなく、債券、不動産、保険まで含めて全体を見ながらポートフォリオを組みます。

最低資産額を公式に示しているわけではありませんが、実際には1億円前後の金融資産が一つの目安になることが多いようです。

税金や相続の相談にも対応できる体制があり、家族構成や将来のライフイベントを踏まえた助言が受けられます。

派手さはないものの、日本で腰を据えて資産管理をしたい人には使いやすい存在です。

大和証券が提供する代表的なサービスの一つに「ファンドラップ」があり、その評判や向いている人の特徴については別記事で詳しく解説しています。

三菱UFJモルガン・スタンレー

三菱UFJモルガン・スタンレーは、三菱UFJフィナンシャル・グループと米モルガン・スタンレーが共同で展開する、富裕層向けのプライベートバンキングサービスです。

国内最大級の銀行グループの信頼性に、外資系投資銀行の運用ノウハウが組み合わさっている点が特徴です。

資産運用だけでなく、自社株対策や事業承継、相続対策まで含めた総合的なサポートを行っており、特に企業オーナー層からの評価が高いサービスになります。

最低資産額は公表されていませんが、実務上は1億円以上が目安になるでしょう。

国内資産を軸にしつつ、海外投資も取り入れたい人や、銀行と証券を一体で任せたい人に向いたプライベートバンクです。

みずほ銀行

みずほ銀行のプライベートバンクは、銀行ならではの総合力を活かした資産管理サービスが特徴です。

証券会社主導の運用とは違い、預金、融資、信託、不動産まで含めて、資産全体を俯瞰して進めていきます。

特に相続や事業承継、資産の組み替えといった場面では、銀行機能を背景にした実務的な提案がしやすい点が強みです。

利用条件について明確な基準は公表されていませんが、一般的には1億円前後以上の金融資産を持つ人が対象になるケースが多いとされています。

みずほは法人取引にも強く、オーナー経営者や不動産を多く保有している人との相性が良い印象です。

運用利回りを前面に出すというより、資産の整理や将来のトラブル回避を重視したい人に向いたプライベートバンクといえます。

三井住友銀行

三井住友銀行のプライベートバンクは、いわゆる「堅実路線」を重視する人に向いたサービスです。

値動きの大きい運用商品を次々に提案するというより、今ある資産をどう整理し、どう残していくかを一緒に考える姿勢が強く感じられます。

銀行としての強みを活かし、預金や融資、信託、不動産を含めて資産全体を一体で見る点が特徴です。

プライベートバンクとしての最低資産額は公式には示されていませんが、実務上はおおむね1億円前後以上の金融資産が一つの目安になるでしょう。

特に事業を営むオーナーや、不動産を多く保有している人との相性が良く、法人取引と個人資産をまとめて相談できる点が評価されています。

運用面では、高利回りを前面に出すことは少なく、リスク管理や分散を重視した提案が中心です。

相続や事業承継の場面でも、弁護士や税理士と連携しながら現実的な選択肢を提示してくれます。

短期の利益よりも、長く安心して付き合える銀行を求める人に向いたプライベートバンクといえるでしょう。

三菱UFJ銀行

三菱UFJ銀行のプライベートバンクは、国内最大級の銀行ならではの安心感と実務力が強みです。

資産運用だけでなく、預金、融資、信託、不動産、相続まで含めて、資産全体をどう管理していくかを重視します。

特に、資産規模が大きくなるほど複雑になりがちな資金の流れや名義、相続対策を、銀行主導で整理できる点は大きな特徴です。

最低資産額について明確な公表はありませんが、実際には1億円前後以上の金融資産を持つ人が主な対象になるでしょう。

企業オーナーや地主層との取引も多く、法人取引と個人資産をまとめて相談できる体制が整っています。

運用利回りを前面に押し出すわけではないので、資産を守りながら長期で管理したい人、トラブルを避けたい人にとって使いやすいプライベートバンクです。

プライベートバンクと一般的な銀行の主な違い

プライベートバンクと一般的な銀行の主な違いについて解説します。

運用利回り

プライベートバンクと一般的な銀行では、運用利回りに対する考え方がそもそも違います。

一般的な銀行の場合、中心になるのは預金や比較的安全性の高い商品です。

元本を減らさないことが最優先になるため、利回りはどうしても低くなります。

一方、プライベートバンクでは、利回りをどう作るかが前提です。

株式や債券だけでなく、場合によってはオルタナティブ投資も組み合わせ、時間をかけて資産を増やす設計をします。

| 比較項目 | 一般的な銀行 | プライベートバンク |

|---|---|---|

| 運用の考え方 | 元本重視 | 資産全体で成長を狙う |

| 商品の幅 | 限られている | 幅広い選択肢 |

| 利回りの傾向 | 低め | 中長期で上を目指す |

手数料体系

プライベートバンクと一般的な銀行では、手数料の考え方にもはっきりした違いがあります。

一般的な銀行の場合、手数料は比較的シンプルで、投資信託の販売手数料や信託報酬が中心です。商品数も限られているため、わかりやすいです。

一方、プライベートバンクでは、手数料体系がやや複雑になります。

商品ごとの手数料に加えて、運用残高に応じた管理手数料や、アドバイス料がかかるケースが一般的です。

さらに、外貨建て商品やオルタナティブ投資では、為替手数料や成功報酬が発生することもあります。

ただし、その分、資産全体を見た設計や個別対応を受けられるのが特徴です。

| 観点 | 一般的な銀行 | プライベートバンク |

|---|---|---|

| 手数料構造 | 比較的単純 | 複数項目が発生 |

| 主な内容 | 販売手数料 | 管理料・助言料など |

| 注意点 | 商品数が少ない | 内容の確認が重要 |

こうした手数料の複雑さに不安を感じる方には、運用手数料・成功報酬が一切かからず、年利12%固定のシンプルな仕組みで運用できるハイクア・インターナショナルという選択肢もあります。

利用審査基準

プライベートバンクと一般的な銀行では、利用する際の審査基準も大きく異なります。

一般的な銀行は、口座開設や投資商品の利用に厳しい条件はなく、基本的には誰でも利用が可能です。

一方、プライベートバンクは誰でも使えるサービスではありません。

金融資産額が一定水準を超えていることが前提になり、資産の内容や収入の安定性、取引の継続性なども見られます。

さらに、マネーロンダリング対策の観点から、資産の出どころや過去の取引履歴を確認されることも珍しくありません。

海外のプライベートバンクでは、この審査が特に厳しく、時間がかかるケースもあります。

| 観点 | 一般的な銀行 | プライベートバンク |

|---|---|---|

| 資産条件 | 不要 | 一定以上必要 |

| 審査内容 | 本人確認中心 | 資産背景まで確認 |

| 難易度 | 低め | 高め |

プライベートバンクを利用するメリット

プライベートバンクを利用するメリットについて以下の観点から解説します。

個人に合う資産運用を提案してくれる

プライベートバンクを利用するメリットとしてまず挙げられるのが、資産運用を一人ひとりの事情に合わせて考えてくれる点です。

一般的な銀行では、年齢や職業が違っても似たような商品を提案されることが多くなりがちですが、プライベートバンクでは、現在の資産額だけでなく、家族構成や仕事の状況、将来どんな生活を送りたいかまでを踏まえて提案してくれます。

たとえば、事業をしている人と会社員では、リスクの取り方も資金の使い道もまったく違うでしょう。

その違いを前提に、無理のない運用設計をしてくれるのが特徴です。

短期の利回りだけを見るのではなく、資産を守りながらどう増やすかを一緒に考えるため、結果として長く続けやすい資産運用につながります。

さまざまな投資の手段で運用できる

プライベートバンクの魅力は、使える投資手段の幅が広い点にもあります。

一般的な銀行では、投資信託や定期預金が中心になりがちですが、プライベートバンクではそれに限りません。

株式や債券はもちろん、不動産投資、未上場株、ヘッジファンドなども選択肢に入ります。

重要なのは、これらを単体で勧められるのではなく、資産全体の中でどう組み合わせるかを考えてくれることです。

値動きの大きい資産だけに偏らず、安定性のある資産も組み込みながら、バランスを取った運用ができます。

結果として、特定の市場に振り回されにくくなり、長期で見たときの安心感につながりやすいです。

多様な投資手段に興味がある方は、プライベートバンク経由ではなく、直接ヘッジファンドへ投資する選択肢も検討する価値があります。高い利回りと透明性の両立が期待できます。

人生設計についての相談もできる

プライベートバンクでは、資産運用だけでなく、人生設計そのものについて相談できる点も大きな特徴です。

お金をどう増やすかだけでなく、いつ使うのか、誰に残すのかまで含めて話ができます。

たとえば、子どもの進学や独立、セカンドライフの過ごし方、事業の引退時期など、人生の節目ごとに必要なお金は違うのが一般的でしょう。

そうした予定を前提に、今どのくらいリスクを取れるのか、どこまで守りに入るべきかを一緒に整理していきます。

一般的な銀行では、こうした話はなかなかしにくいものですが、プライベートバンクでは自然な流れで出てきやすいです。

相続や事業承継、不動産の扱いまで含めて考えられるため、将来への不安が減り、資産運用の判断もしやすくなります。

お金の話を人生全体の話として相談できる点が、プライベートバンクならではの価値です。

プライベートバンクで大損しないための注意点

プライベートバンクで大損しないための注意点について以下の観点から解説します。

不要なサービスへの手数料支払い

プライベートバンクで気をつけたい点の一つが、不要なサービスに対して手数料を支払ってしまうことです。

提案内容が多岐にわたる分、運用商品以外にも管理料や助言料、外貨手数料などが重なりやすくなります。

内容をよく理解しないまま任せきりにすると、知らないうちにコストが膨らんでいることがあるのです。

大切なのは、何に対していくら払っているのかを把握すること。

使わないサービスや納得できない提案については、はっきり断って問題ありません。

手数料そのものが悪いわけではなく、対価として見合っているかどうかを判断する姿勢が重要です。

プライベートバンクは便利な反面、任せきりにしすぎないことが大損を防ぐポイントになります。

「何にいくら払っているか分からない」という不透明さを避けたい方には、管理料・助言料・成功報酬すべて無料で、年利12%固定のシンプルな報酬体系を持つハイクア・インターナショナルという選択肢もあります。

海外と国内のプライベートバンクでは利回りも異なる

海外と国内のプライベートバンクでは、運用の前提が異なるため、利回りの出方にも違いが生まれます。

国内のプライベートバンクは円建て資産を中心に、価格変動を抑えた運用を重視する傾向があるため、大きな利回りは狙いにくいですが安定感は高いです。

一方、海外のプライベートバンクは外貨建て資産や国際分散投資を前提とし、株式や代替投資の比率も高くなりがちなので結果として利回りが高くなることもあります。しかし、その分、為替変動や相場の影響を受けやすい点は理解しておく必要があります。

際立って高い利回りのプライベートバンクは存在しない

際立って高い利回りをうたうプライベートバンクがあれば、まず疑ってかかるくらいでちょうどいいでしょう。

プライベートバンクは、特別な裏技でお金を増やす場所ではありません。

あくまで市場の中で、リスクと向き合いながら運用を組み立てるサービスです。

周囲と比べて明らかに高い利回りを前面に出している場合、その裏でどんなリスクを取っているのかが見えにくいこともあります。

説明が曖昧だったり、過去実績ばかり強調されるなら要注意です。

利回りが目立つほど、一度立ち止まって考える姿勢が大切になります。

ただしハイクア・インターナショナルのように、年利12%固定という明確な仕組みと、ベトナム企業への事業融資という裏付けを開示している場合は、検討に値する透明性があります。

事業撤退・破綻リスクを頭に入れておく

どんなに名前のあるプライベートバンクでも、事業撤退や破綻のリスクがゼロになることはありません。

金融機関は永遠に続く存在ではなく、経営環境や規制の変化で方針転換を迫られることもあります。

実際、海外ではプライベートバンク部門が突然縮小されたり、撤退した例も…。

万が一に備えて、資産を一か所に集中させすぎないことが大切です。

信頼できるからといって任せきりにせず、常に逃げ道を考えておく姿勢が、資産を守るうえで重要になります。

高い利回りで運用したいならヘッジファンドも検討しよう

高い利回りで運用したいならヘッジファンドも検討してみてはいかがでしょうか?

ハイクア・インターナショナルなら年利12%固定で運用できる

ハイクア・インターナショナルは、相場を読んで売買する運用会社ではありません。

株やFXのように日々の値動きで利益を狙うのではなく、事業にお金を貸し、その利息を分配するという、かなりシンプルなモデルです。

投資家はハイクア社の社員権を購入し、集まった資金は、会長のヤン氏が率いるベトナム企業SAKUKO Vietnam co ltd、いわゆるサクコ社へ事業融資として回されます。

サクコ社が支払う利息がハイクア社の利益となり、そのまま投資家への分配原資になる仕組みです。

リターンは年利12%固定とされ、年4回に分けて支払われます。

なぜ固定なのかというと、利益の源が「売買益」ではなく「貸付利息」だからです。

事業融資であれば、あらかじめ利息は決まっており、相場の上下に直接左右されません。

さらに背景として、ベトナムは銀行融資金利が約10%と高く、企業側はそれ以上の成長を前提に資金を借ります。

サクコ社も同様に、10%超の成長を前提とした事業拡大を行い、その利息を支払う構造です。

もちろん、このモデルは万能ではありません。

サクコ社の業績が悪化すれば、分配が減る可能性はあります。

合同会社という形を取っているのも、社員権による出資と事業融資を柔軟に行うための実務的な選択です。

派手さはありませんが、仕組み自体は分かりやすく、「なぜ12%なのか」を説明できる点がハイクアの特徴といえるでしょう。

\ まずは無料相談から /

公式サイト:https://hayqua-international.co.jp/

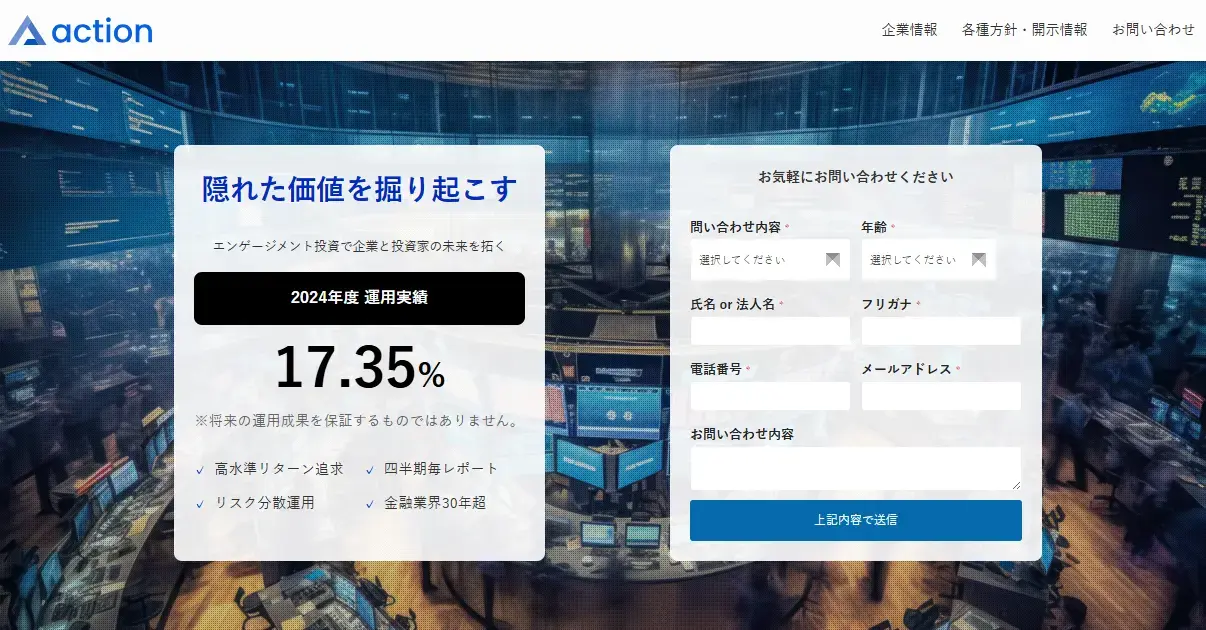

アクションは投資顧問が元国会議員なので安心感がある

アクション合同会社は、2023年設立の新しいヘッジファンドです。

投資対象は日本株を中心に、海外ファンド、不動産、債券など幅広く、特定の市場に依存しない運用を行っています。

運用戦略は、割安株を見極めて成長を狙う株式投資に加え、企業価値向上を促すエンゲージメント投資、資産を分散させるポートフォリオ投資を組み合わせたものです。

2024年度の運用成績はプラス17.35%と、立ち上げ直後としては順調なスタートを切っています。

特徴的なのは、株式投資だけに頼らず、事業への貸付利息やファクタリング、Web3関連事業への投資も取り入れている点です。

これにより値動きの影響を抑えつつ、安定したリターンを狙う設計になっています。

代表兼運用責任者は金融業界で30年以上の経験を持つ古橋弘光氏、顧問には元衆議院議員で投資銀行出身の木内孝胤氏が就いており、経歴面でも安心感があるでしょう。

新興ながら、今後の実績次第で注目度が高まりそうなファンドです。

\ 前年度実績17.35% /

公式サイト:https://action-goudou.co.jp/

GFマネジメントは過去実績で利回り年29%を出している

GFマネジメント合同会社は、2023年に設立された新しいヘッジファンドです。

日本の上場株式を軸に、市場連動型ETFや現金・現金同等物を組み合わせ、20〜30銘柄でポートフォリオを構成します。

特徴は、3〜5年の中長期視点で成長力の高い日本企業に集中投資する独自のJ-Prime戦略です。

注目されているのは、ファンド設立前を含むファンドマネージャーの過去実績になります。

2018年5月から2023年4月までの累計リターンはプラス277%、年平均にすると約29%と、同期間のS&P500や日経平均を大きく上回っています。(ファンド設立前も含む)

年平均で29%だと単利でも4年弱で資産が倍になるのですさまじい実績といえるでしょう。

もちろん途中でマイナスの年もありますが、それを含めての結果です。

代表の椎名光太朗氏は運用の前面には立たず、実務は投資銀行出身で国際的な運用経験を持つファンドマネージャーが担っています。

ファンドマネージャーの経歴ですが、英ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券の投資銀行部門に入社しその後モルガンスタンレーなどで活躍していました。

2018年に独立し、外部資金を活用しながら、日本株と米国株を対象とする運用を行っていましたが、現在はGFマネジメントのポートフォリオマネージャーとして運用を統括しています。

日本株の割安さと成長力に賭ける、実直でストレートな運用方針が特徴の新興ファンドです。

\ 日本の大型株で運用 /

公式サイト:https://gfmgmt-llc.com/

よくある質問

プライベートバンクのよくある質問をQ&A方式でまとめました。

プライベートバンクはいくらから利用できますか?

プライベートバンクの利用は原則として一定以上の金融資産が必要で、国内では一般的に1億円前後が目安になります。

一部のサービスや銀行では5000万円台から相談可能なケースもありますが、手厚いサービスや専任担当者を付けるにはやはりある程度の資産規模が必要です。

海外では数億円以上を条件とする例もあります。

プライベートバンクで大損することはありますか?

あります。

プライベートバンクを使っていても、大損する可能性はゼロではありません。

どんなに手厚いサポートがあっても、運用は市場環境や選んだ商品次第です。

リスクの高い商品に偏ったり、内容を理解せずに任せきりにすると損失が膨らむこともあります。

大切なのは、提案を鵜呑みにせず、リスクと手数料を自分でも確認する姿勢です。

プライベートバンクの利回りはどれくらいですか?

プライベートバンクの利回りは一律ではありませんが、一般的には年3〜7%前後を目安に考える人が多いです。

安定重視なら低めになり、株式や代替投資を多く組み込めば上下します。

確実に高利回りが出る仕組みではない点は理解しておく必要があるでしょう。

プライベートバンクの手数料について教えてください。

プライベートバンクの手数料は、一般的な銀行よりも複雑です。

主に投資商品の売買手数料や信託報酬に加え、運用残高に応じた管理手数料やアドバイス料がかかる場合があります。

何に対して支払っているのかを事前に確認することが大切です。

世界ランキング上位のプライベートバンク社を教えてください。

世界ランキング上位として名前が挙がることが多いプライベートバンクには、UBS、J.P.モルガン・プライベートバンク、モルガン・スタンレー・ウェルスマネジメント、バンク・オブ・アメリカGWIMなどがあります。

いずれも預かり資産規模が大きく、富裕層・超富裕層向けの運用実績で評価されているプライベートバンクです。

5000万円をプライベートバンクで運用したら利益はどれくらい?

一概には言えませんが、年利3〜5%程度で運用できた場合、年間で150万〜250万円前後が一つの目安になります。

リスクを取れば上下しますし、相場環境が悪ければマイナスになる年もあるので注意しましょう。

プライベートバンクは「必ず増える」仕組みではない点は押さえておく必要があります。

プライベートバンクで得た利益の税金はどうなりますか?

プライベートバンクで得た利益も、税金の扱いは通常の投資と同じです。

株式や投資信託の利益には、原則として20.315%(所得税・住民税・復興特別所得税)の税金がかかります。

仮想通貨は総合課税なので最大55%の税金がかかるので税制には注意しましょう。

まとめ

プライベートバンクは、富裕層向けに資産運用から相続、人生設計までを一体で支援するサービスです。

利回りが特別に高いわけではありませんが、資産規模や目的に応じた設計ができる点に価値があります。

一方で、手数料やリスクを理解せず任せきりにすると、期待外れになることもあるでしょう。

大切なのは、自分が何を重視するのかを明確にし、仕組みを理解したうえで使いこなすことです。

プライベートバンク以外の選択肢として、ヘッジファンドへの直接投資も検討する価値があります。詳しくはヘッジファンドランキングの記事をご覧ください。