年利2%は、初心者でも比較的容易に達成できる投資目標の目安です。

しかし、年利2%では資産運用としてのメリットは薄いです。

実際にお持ちの資産を年利2%で運用した際の資金の増え方を見たい方は、金融庁の資産形成シミュレーターを利用してみるといいでしょう。

そこで、本記事では年利2%以上を狙えるおすすめの投資先や投資の知識をご紹介します。

年利10%を超える高利回りと市場の変化に影響を受けにくい安定した投資が行いたい方は、ハイクアインターナショナルがおすすめです。

\ まずは無料相談から /

公式サイト:https://hayqua-international.co.jp/

本記事では、年利2%の難易度について、以下の点を詳しく解説します。

また、年利や安定性などを比較して投資先を選択したい方は、以下の記事をご覧ください。

年利2パーセントの難易度

投資を行う前には、自分の投資目標にあった年利を設定すると上手に資産運用ができるといわれています。

年利2%で資産運用すると聞いて、「2%ならなんとなく達成できそう」と思った方も、「何がなんだかさっぱり分からない」なんて人もいるでしょう。

上記のような疑問を今回は、解決していきたいと思います。

年利2パーセントはどのくらいの難易度?

年利2%での資産運用は、初心者の方でも容易に達成できる安定した難易度といえます。

以下では年利2%で資産運用した場合の、具体的な計算もしていますのでぜひご覧ください。

それでは年利2%がどのくらいなのか、例を挙げて見ていきましょう。

昨今、インフレによって物価が上昇していますよね。

2021年から2022年にかけて、コロナウイルスやその他様々な要因により、インフレ率が2.8%増加しました。

つまり年利2%で資産運用をすると、2021年から2022年に物価が2%上昇した体感と同じといえるでしょう。

年利2%で資産運用した時の資産の増え方は、比較的緩やかのため資金が増えてないと感じる人もいるかもしれません。

初心者が狙いたい年利は3%~4%と言われている

投資の難易度は、大きく分けて3つに分けられます。

- 3%以下:リスクが低めの安定した運用

- 3%~5%:平均的なリスクの標準運用

- 5%~8%:リスクが高めの積極的な運用

投資の難易度を見てもわかるように、年利2%はリスクが低めの安定した運用ができる投資です。

また投資を行う上で、初心者でも狙いやすい年利は投資信託で狙える3~4%と言われています。

(結論)年利2%は比較的簡単に達成できる

年利2%は上記の説明を見てもわかるように、比較的容易に達成できるでしょう。

もちろん投資はリスクが必ずあるため、年利回り2%といってもリスクがついてきます。

年利2%の資産運用を成功させるためにも、ポートフォリオの組み合わせは慎重に行うとよいでしょう。

ポートフォリオの例:

年利2パーセントの計算方法

年利2%は、どのくらいの難易度なのかイメージがついてきたのではないでしょうか。

投資初心者は、まず年利2%を目指す資産運用から始めてみようと思う人もいるでしょう。

年利2%で資産運用をすると、「どのように資産が増えていくのか」を知ることができたら、モチベーションになりますよね。

ここでは、年利2%で資産運用をすると、どのくらいの期間で資金が2倍になるかを調べる方法と、年利2%で資産運用した時のシミュレーションを見ていきましょう。

年利2パーセントで資産運用するとき資金はいつ2倍になる?

結論から言うと、年利2%で投資した資産が2倍になるのは57年後になります。

目標の年利を決めれば、投資金が2倍にするための必要な期間を知ることができる計算方法があります。

投資金が2倍になるための算式は、72の法則です。

72の法則とは、72を金利(%)で割ると、お金が2倍になる期間(年)がわかる法則です。

また72の法則と同じように115の法則があり、お金が3倍になる期間を知ることも可能です。

上記の法則を使って年利2%で資産運用をした場合を計算をしてみましょう。

57年は、人生の半分以上を資産運用に充てると考えると気が遠くなりますね。

もっと早く資産を増やしたいならヘッジファンドがおすすめ。

ヘッジファンドなら、証券会社などで30年以上の経験を積んだ投資のプロに運用と管理を任せられるため、年利10%以上も十分に狙えます。

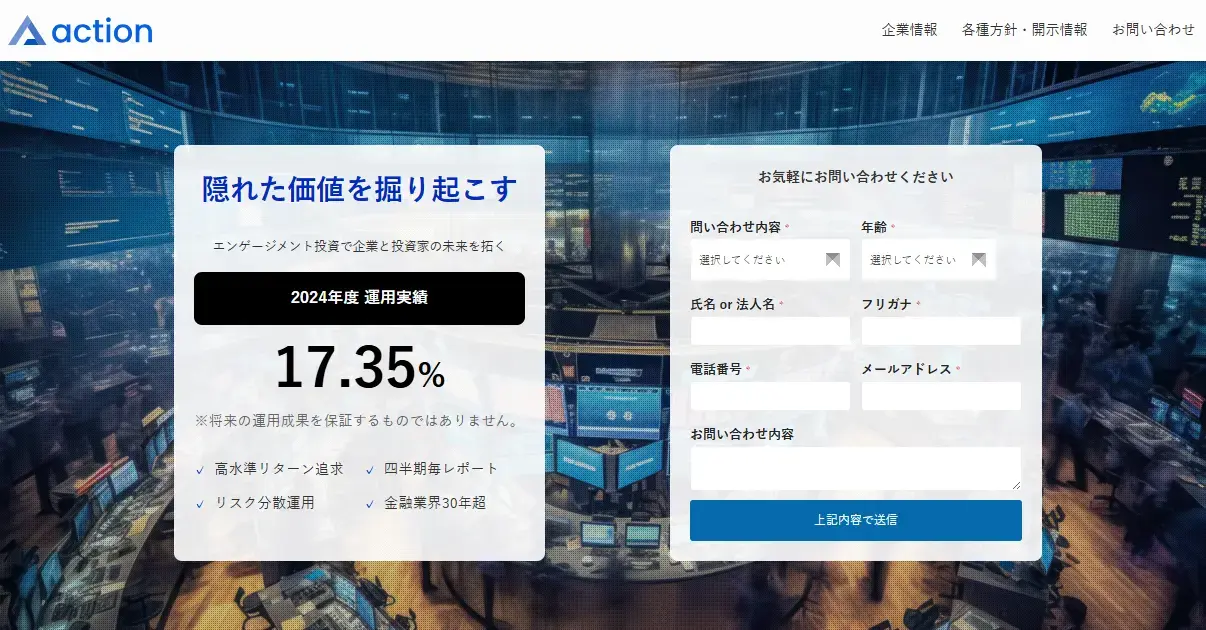

特に、Action合同会社であれば2024年度実績で年利17.35%を達成しており、この水準で推移すれば投資した資金は4〜5年で2倍になる計算です。

興味のある方は、ぜひホームページをご覧ください。

\ 前年度実績17.35% /

公式サイト:https://action-goudou.co.jp/

ヘッジファンドの詳細はこちらで解説していますので、参考にしてみてください。

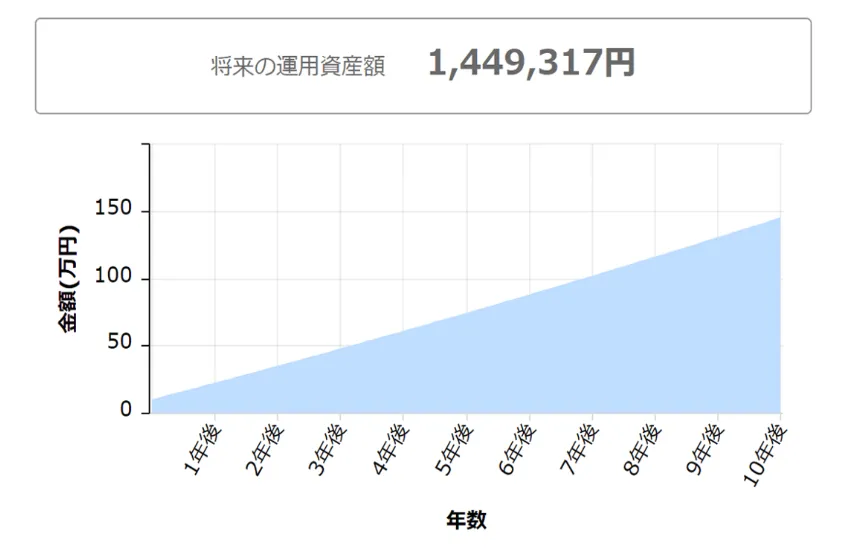

10万円を年利2%で運用するとどのくらい?

年利2%で10万円を資産運用をすると、10年間で15万円ほど資産が増えます。

以下の条件でシミュレーションをしてみました。

投資金:10万円

積み立て金:毎月1万円ずつ

年利:2%で資産運用

資産運用期間:10年間

10万円を年利2%で10年間積み立てると、約145万円資産が増えます。

実際に資産運用で増えた資産は、15万円ほどです。

次に投資金を100万円にすると、どのように変わってくるのか見ていきましょう。

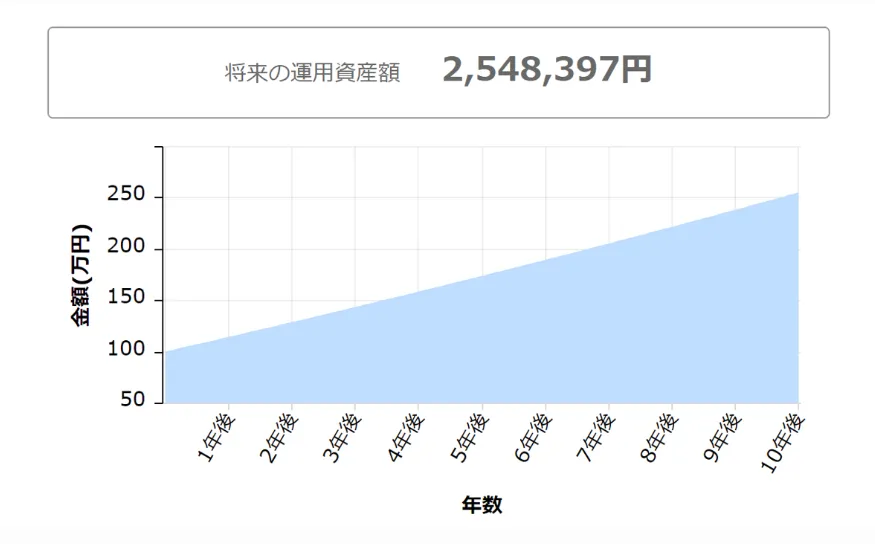

100万円を年利2%で運用するとどのくらい増える?

年利2%で10万円を資産運用をすると、10年間で30万円ほど資産が増えます。

100万円を年利2%で10年間資産運用したら、約255万円まで増えます。

つまり資産運用をして増えた資金は、30万ほどです。

上記2つのシミュレーションを比べてもわかるように、投資金額が大きくなるほど資産運用をしてお金を増やしやすいことがわかりました。

投資を行う際は、自分が投資できる資金をよく確認して始めるとよいでしょう。

次に、年利2%で資産運用するメリット・デメリットを見ていきます。

年利2%で運用するメリット

資産運用をするなら、元金を失わずに安全に投資ができたら良いと思うでしょう。

年利2%の投資商品は、利子が多くない分リスクが低い特徴があります。

それでは年利2%運用する時の長所について見てみましょう。

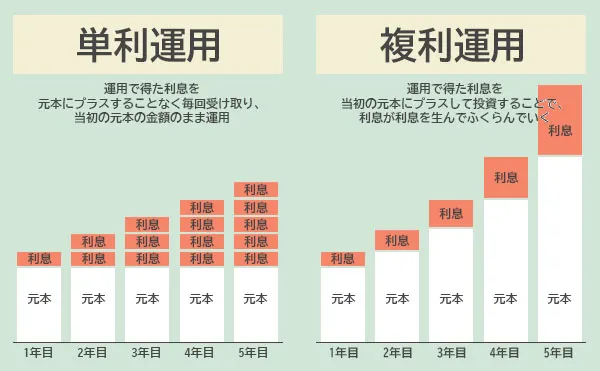

複利効果×長期運用で資産を増やしていける

複利効果は、複利の魔法と言う別名が良く知られるほど有効です。

複利の魔法が実現するには時間が必要です。

複利運用とは、投資で得た利息を使わず元本に足して再投資し、さらなる利息を得る手助けにする手法です。

そのため、複利の魔法は利息が再投資され、資産が増殖する時間が十分にあるときに実現できます。

多くの人は高収益率の誘惑に陥りやすく短期に投資し、元金まで簡単に失う場合が多いですが、コツコツと長期的な投資をすれば資金も効率的に増やしていけるでしょう。

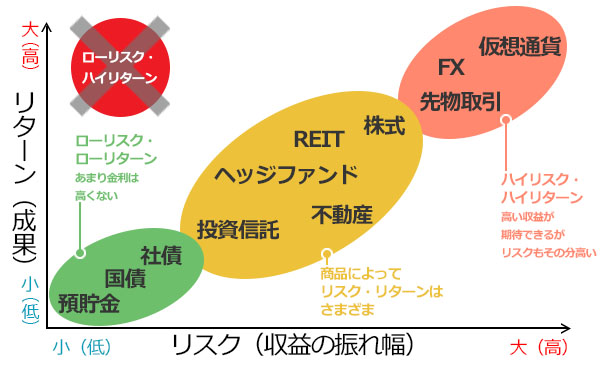

低リスクで資産を運用できる

リスクの少ない投資は、収益は少ないかもしれませんが収益の変動性が少ないという特徴があります。

老後に必要な資金のように生活に必要な資金の運用は、元金を失わない投資をしていなければならないでしょう。

元金を失わないためには、リスクの管理が重要です。

グラフのようにリスクが大きくなるほどリターン(収益)が大きくなるだけでなく、収益の振れ幅も大きくなります。

大きなリスクを持った商品に投資して収益がマイナスに入り、元本を失うのは避けたい事態ですね。

年利2パーセントで運用するデメリット

年利2%で資産運用すると、複利効果やリスクが抑えられるといったメリットがあります。

一方で年利2%で資産運用するには、デメリットもあるでしょう。

メリット・デメリットを理解したうえ今後どのくらいの年利で資産運用をしていくのか、投資の目標を立てて行くことをおすすめします。

年利2%での資産運用は時間と体力が必要

上記のシミュレーションの図を思い出してみてください。

10万円を資産運用した場合、10年間で増えたお金は15万円。

100万円を10年間資産運用した場合は、30万円増えました。

特に小さい利回りで運用することは、時間と体力が必要です。

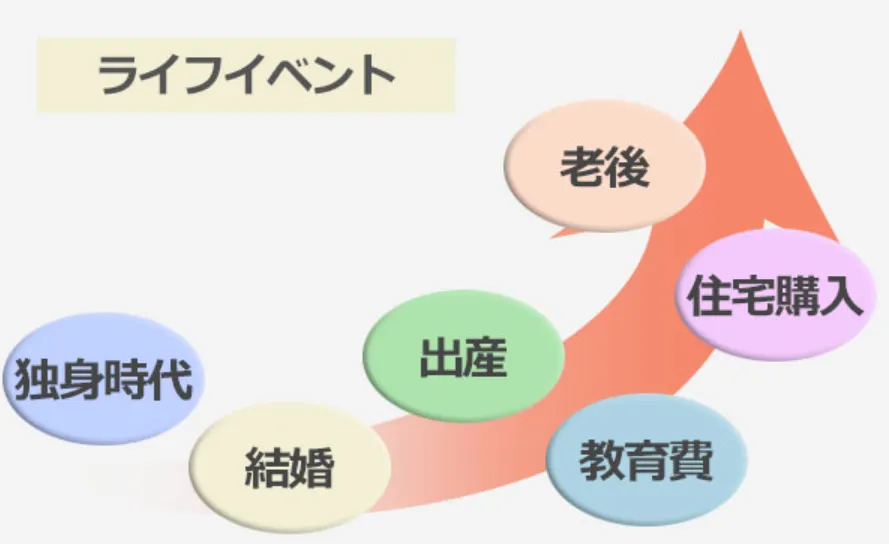

更に資産運用中の10年間には、様々なライフイベントがありますよね。

例えば、結婚・出産・介護など。

年利2%で資産運用を地道に行うのは、根性が必要といえるでしょう。

年利2パーセントは資産を増やせない

年利2%で資産運用を行うことは容易ですが、インフレの影響でお金は増やせないでしょう。

上記でもお話ししたように、コロナウイルスやウクライナ戦争などの世界情勢の変化によって、日本は2021年から2022年の間でインフレ率2.8%上昇しました。

さらに政府は、インフレの上昇率を毎年2%ずつ引き上げると発表しています。

つまり、年利2%で資産運用してもインフレ率2%に相殺されてしまうのです。

資産を増やしていきたいと思う人は、利回り率を少し増やすことをおすすめします。

資金を増やしたいなら利回り5%以上を狙うとよい

上記でもお話ししたように年利2%は、リスクが少なく安定して資産が増やせるメリットがあります。

しかしインフレ2%を目標に掲げた日本に住んでいると、年利2%で投資をしてもお金の価値を保っているだけで増やすことはできません。

投資をして資金を増やしたいと思う人は、年利5%以上を狙うとよいでしょう。

年利5%と聞くと難しいと思う人もいると思いますが、投資は運用をプロに任せることも可能です。

運用をプロに任せると、個人では達成が難しい高い利回りも達成できるでしょう。

以下ではリスクが少ない投資方法から、運用をプロに任せられる投資方法まで紹介していきます。

年利2%~狙えるおすすめ投資方法4選

今回おすすめする投資方法は、以下の4つです。

上記の投資は、基本的に難しい資産運用方法ではないため初心者でも始めやすいといえるでしょう。

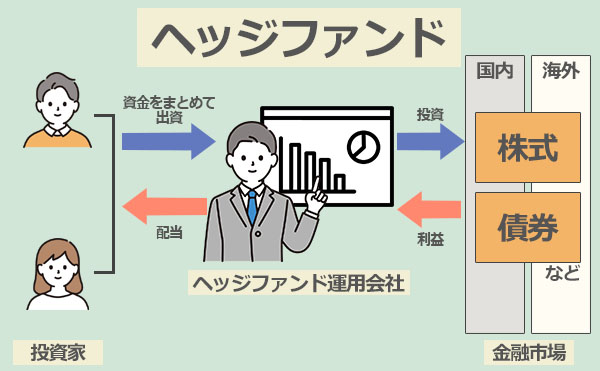

ヘッジファンド

ヘッジファンドは、投資家から集めた資金を1つのファンド(商品)を投資の専門が運用してくれます。

ヘッジファンドの最大の特徴は絶対追求型の投資で、市場の値動きに左右されない点です。

つまり市場が値下がりの状態にあるときでも、常にプラスの成績を目指すことができます。

ヘッジファンドは私募形式という少ない投資家から資金を集めて、ヘッジファンドを運用するため、投資家の投資目標に合わせた運用ができるのが特徴です。

私募形式は、投資金が高く設定されています。ヘッジファンドの投資金は1000万円以上と決して安いとは言えません。

しかし、ヘッジファンドの利回りは10%以上と、個人投資家では達成が難しい利回りが達成できるでしょう。

おすすめのヘッジファンドは以下の記事で紹介しているので参考にしてみてください。

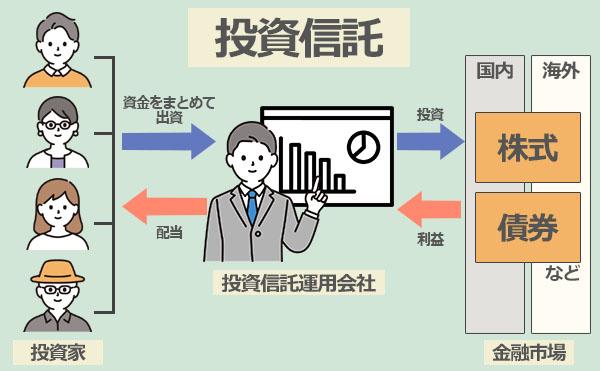

投資信託

投資信託は、ヘッジファンドと同様に投資家から集めた1つのファンドを投資の専門家が代わりに運用してくれる投資です。

投資信託は、公募形式をとっているため不特定の投資家から資金を集めます。

そのため投資信託は小額からはじめられるので、投資の経験がない人でも始めやすいのが特徴です。

更に、投資信託はリスク管理をしながら利回り3~4%を目指せるため、初心者に向いている投資といえるでしょう。

投資信託に興味のある方は、以下の記事をご覧ください。

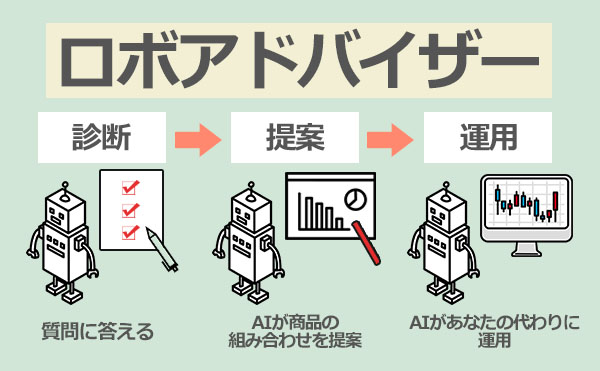

ロボアドバイザー

ロボアドバイザーは、投資家が選んだAIによって資産運用が行える投資です。

投資家は、完全に投資をAIに任せることが可能なので、投資の経験が全くなくても始められるでしょう。

ロボアドバイザーは、1万円からと比較的少額で始められる投資です。

また利回りは、2%〜4%と初心者でも狙いやすいといえるでしょう。

ロボアドバイザーは、2つのタイプがあります。

- ロボアドバイザーに投資の組み合わせのみを頼ることができるアドバイス型のロボアドバイザー。

- ロボアドバイザーに、投資の組み合わせから運用までを任せる一任型のロボアドバイザー。

上記のロボアドバイザーは、どちらかを選ぶかによって手数料等が変わってくるので、自分の投資の経験に合わせたロボアドバイザーを選ぶとよいでしょう。

個人向け国債

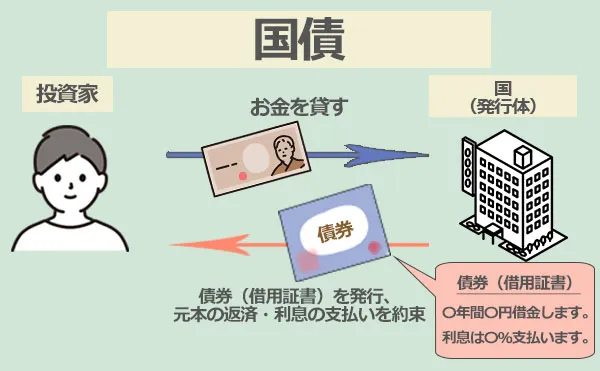

個人向け国債は、国が必要なお金を借りるために発券した国債を個人の投資家が購入し運用する投資です。

個人向け国債は、国債を購入し持っているだけで定期的に利子がもらえます。

個人向け国債の最大の特徴は、ほぼ元本保証という点です。

しかし、国債は安心して資産運用が可能な反面利回りが0.05%とかなり低めです。

個人向け国債は、リスク管理として他の投資と組み合わせて資産運用を行うことをおすすめします。

投資資金を増やしていくための知識

上記までは、年利2%以上を目指せる投資方法を見てきました。

ここからは、投資資金を効率的に増やしていく知識を見ていきましょう。

投資の知識がないまま突然投資を始めてしまうと、返って資産を減らしてしまう原因になります。

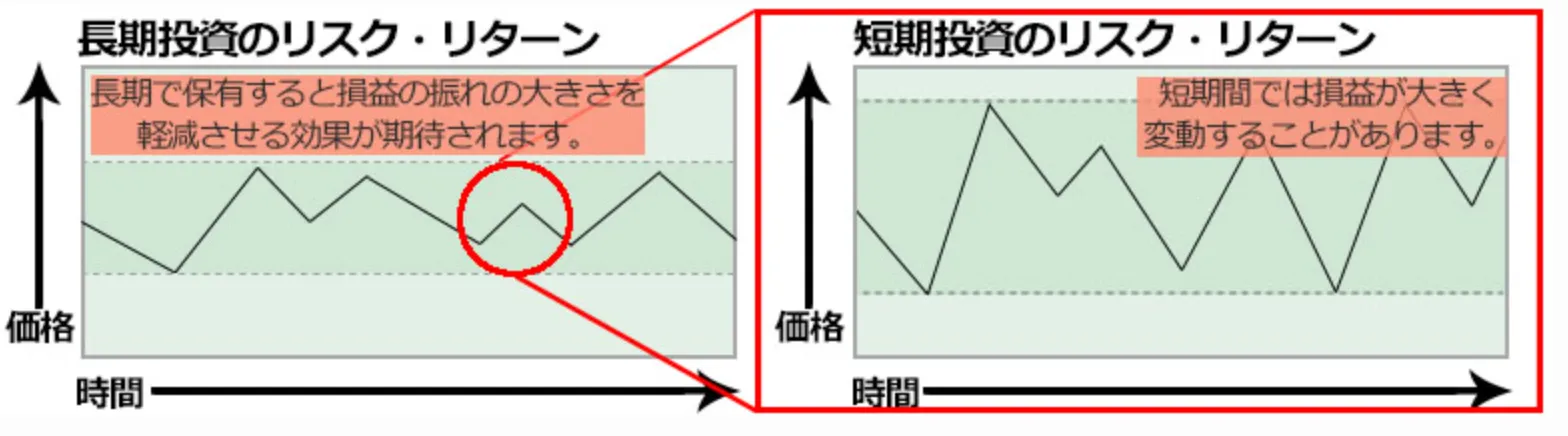

長期運用を心がける

長期運用は、資産運用でお金を効率的に増やしていくために非常に重要といえるでしょう。

投資家は市場が暴落すると焦って売り払って、失敗に終わってしまうパターンが多いでしょう。

市場は短期的に見ると市場は常に値動きを繰り返していますが、長期的に見ると上昇傾向です。

投資を運用する際は、長期的に資産運用をおこなうことで、リスクを抑えながら資産を増やしていくことができるでしょう。

高い手数料には気を付ける

2つ目に、投資を行う際は高い手数料の商品に気を付けましょう。

投資は、主に2つに分けられます。

- 投資を自力で行う(株式投資・不動産投資など)

- 投資を運用のプロに任せる(ヘッジファンド・投資信託など)

投資をプロに任せる際は、運用会社に手数料を支払う必要があります。

投資信託を例に見てみましょう。

| 購入時手数料 | 信託報酬 | 信託財産留保額 |

|---|---|---|

| 投資信託を購入する時に 一時的にかかる手数料 | 投資信託を保有している間 ずっと払う手数料 | 解約時の手数料 |

| 購入時、保有している間、解約時の3段階で主に手数料がかかる | ||

投資家は、投資信託で資産運用をすると3つの手数料を支払わなければなりません。

手数料は毎年1%のように低めに設定されているように見えますが、毎年1%払い続けるのは大きな出費になってしまうかもしれません。

例えば年利2%の資産運用を目指しても毎年1%の手数料を払うと、結局手元に残る利益は1%となります。

投資をする際に払う手数料は、事前に確認しておくとよいでしょう。

高利回りを目指したいならヘッジファンドがおすすめ

年利2%ではインフレに追いつくだけで実質的な資産増加が見込めないといえます。

より豊かな生活のために、5%以上の利回りを目指す積極的な運用をおすすめします。

ヘッジファンドは市場の値動きに左右されず絶対収益を追求できます。

ここでは、特におすすめのヘッジファンド、ハイクアインターナショナルを紹介します。

ハイクア・インターナショナル

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用開始 | 2023年 |

| 投資対象 | ベトナム企業 |

| 年間利回り | 年間利回り12% (3ヶ月に1回3%の配当) |

| 利回りの 受け取り方 | 下記どちらか選択が可能 ・3ヶ月に1回配当を受け取る ・配当は受け取らず再投資する |

| 対象 | 個人・法人 |

| 最低投資額 | 500万円 |

| 買い方 | 会社に問い合わせる |

| おすすめ ポイント | ・事業融資で堅実なリターン ・4ヶ月に1回3%の配当 ・年間12%の安定したリターン ・6年で約2倍の資産形成が可能 ・代表や投資先企業の信頼性が高い |

安全により高い利回りを狙える投資商品としておすすめなのが、ハイクアインターナショナルです。

プライベートデット戦略を採用し、年利12%固定という高利回りを実現しています。

ハイクアで単利運用した場合、たとえば元本500万円で投資したら固定で年間60万円(3か月に1回15万円)配当を受け取ることが可能です。

ハイクアはベトナム企業への融資で利益獲得を行っており、融資先のSAKUKO Vietnam co ltdというグループ会社の成長が著しいため高い配当が成り立っています。

そもそもベトナムは毎年6%前後も成長しているので、融資先のSAKUKOの成長率は自然といえるでしょう。

購入・運用時の手数料は0円なので、資産運用をするにあたってのコストはそこまで気にする必要はありません。

最低投資額は500万円からとハードルは高いですが、プロが絶対収益の考えのもと運用してくれるので安定した利回りは期待できます。

ハイクアは無料で資料請求や面談の申し込みもできるため、興味のある方は話を聞いてみてください。

\ まずは無料相談から /

公式サイト:https://hayqua-international.co.jp/

年利2%の難易度に関してよくある質問

年利2%の難易度に関してよくある質問は以下の通りです。

年利2%の難易度は簡単ですか?

年利2%は、資産運用の中では比較的達成しやすい目標といえます。

銀行預金よりは高いですが、リスクの低い投資信託や債券などでも狙える水準です。

初心者でも無理なく取り組める範囲なので、堅実に運用したい方に向いています。

年利2%の投資先はどこがおすすめですか?

年利2%を目指すなら、国債や社債といった比較的リスクの低い債券や、安定した運用を目指す投資信託がおすすめです。

大きなリターンは期待しにくいですが、その分値動きも穏やかで安心感があります。

初心者の方でも取り組みやすい投資先といえるでしょう。

年利2%だと資産はどのくらいの期間で2倍になりますか?

年利2%で資産を2倍にするには、およそ36年ほどかかるといわれています。

これは「72の法則」と呼ばれる簡単な計算方法で、72 ÷ 金利(2%)=36年と求められます。

時間はかかりますが、コツコツ長期で運用することで着実に資産は増えていきます。

年利3%はインフレ(物価上昇)リスクに対応できますか?

年利3%は、緩やかなインフレであれば資産を守るのに役立ちます。

ただし、インフレ率が3%を超えるような状況では実質的に資産が目減りしてしまいます。

長期的には分散投資などを組み合わせて、インフレに強い資産も取り入れることが安心につながります。

まとめ

始めにお話をしたように年利2%の資産運用は、比較的容易に達成できるといえます。

しかしインフレの影響などを考えると年利2%を目指した資産運用は、お金を増やしづらいでしょう。

年利2%以上を目指せて、投資を運用のプロに任せられるヘッジファンド、ハイクアインターナショナルがおすすめです。

Action合同会社は、Web3事業や実業への分散投資により、年利17.35%(2024年度実績)という高水準なリターンを生み出しています。

金融業界で30年以上の経験を持つ代表が直接運用を行うことから、プロの確かな手腕や信頼性を求める方にもおすすめです。3ヶ月ごとに詳細な運用レポートが開示されるため、透明性が高く、投資内容を把握しながら安心して投資できます。

オンライン面談を通じて詳しい情報を聞いたり、疑問点を解消したりできますので、ぜひ問い合わせてみてください。

\ まずは無料相談から /